住宅ローンは、多くの人にとって人生で最も大きな買い物の一つです。数十年にわたる返済期間中には、病気やケガといった予期せぬ事態が起こる可能性もゼロではありません。もし、一家の主たる生計維持者に万が一のことがあった場合、残された家族は住宅ローンの返済という重い負担を背負うことになります。

そのようなリスクに備えるために非常に重要な役割を果たすのが「団体信用生命保険(団信)」です。団信は、住宅ローン契約者が死亡または所定の高度障害状態になった場合に、保険金によって住宅ローン残高が全額弁済される保険制度です。

かつては死亡・高度障害のみを保障するシンプルなものが主流でしたが、近年、金融機関の競争激化に伴い、団信の保障内容は多様化・高度化しています。がんや3大疾病、さらには全ての病気やケガによる就業不能状態までカバーするものなど、様々な特約付き団信が登場しています。

しかし、保障が手厚くなるほど金利が上乗せされるため、どの団信を選べば良いのか悩む方も少なくありません。「保障内容」「保険料(金利上乗せ)」「支払い条件」などを多角的に比較し、自身のライフプランや健康状態に最適な団信を見極めることが、後悔のない住宅ローン選びの鍵となります。

この記事では、団信の基本的な仕組みから、多様な保障内容、選ぶ際の比較ポイント、さらには金融機関ごとのおすすめ団信まで、網羅的に解説します。この記事を読めば、複雑な団信の世界を理解し、ご自身にとって最適な選択をするための一助となるでしょう。

目次

団信(団体信用生命保険)とは?

住宅ローンを検討し始めると、必ずと言っていいほど耳にする「団信」という言葉。これは「団体信用生命保険」の略称で、住宅ローン専用の生命保険の一種です。まずは、この団信がどのような仕組みで、なぜ重要なのか、その基本を詳しく見ていきましょう。

団信の仕組み

団信の最も基本的な役割は、住宅ローン契約者に万が一のことがあった際に、生命保険会社が支払う保険金で住宅ローンの残高を完済することです。これにより、残された家族は住まいを失うことなく、その後の生活を守ることができます。

この仕組みを契約関係から見てみると、以下のようになります。

- 保険契約者: 金融機関(銀行など)

- 被保険者: 住宅ローン契約者(あなた)

- 保険金受取人: 金融機関(銀行など)

通常の生命保険では、契約者が保険料を支払い、万が一の際には遺族などが保険金を受け取ります。しかし団信の場合、金融機関が保険契約者となり、保険料を生命保険会社に支払います(※)。そして、被保険者である住宅ローン契約者が死亡または所定の高度障害状態になった場合、保険金は遺族ではなく、保険金受取人である金融機関に直接支払われ、住宅ローンの返済に充当されるのです。

(※)保険料の負担方法は金融機関によって異なります。多くの場合、金融機関が負担し、そのコストは住宅ローンの金利に予め含まれています。そのため、契約者が別途保険料を支払う必要がない「保険料無料」と表現されることが一般的です。一方で、保障を手厚くする特約付き団信の場合は、住宅ローンの金利に年0.1%~0.3%程度上乗せする形で、実質的に契約者が保険料を負担します。

なぜ団信への加入が求められるのか?

多くの民間金融機関では、住宅ローンの利用条件として団信への加入を必須としています。これは、金融機関にとってのリスクヘッジが主な理由です。住宅ローンは高額かつ長期間にわたる融資であるため、契約者が返済途中で亡くなってしまうと、融資の回収が困難になる「貸し倒れ」のリスクが生じます。団信に加入してもらうことで、金融機関は万が一の際にも保険金で確実にローンを回収できるようになります。

一方で、これは契約者側にとっても極めて大きなメリットがあります。もし団信がなければ、主たる生計維持者が亡くなった後、残された配偶者や子供がその後のローン返済を続けなければなりません。これは経済的にも精神的にも非常に大きな負担となり、最悪の場合、せっかく手に入れたマイホームを手放さなければならない事態にもなりかねません。

団信は、金融機関と契約者の双方を守る、住宅ローンにおけるセーフティネットの役割を担っているのです。この仕組みがあるからこそ、私たちは安心して高額な住宅ローンを組むことができると言えるでしょう。

団信と一般の生命保険との違い

団信は生命保険の一種ですが、個人で加入する一般的な生命保険とはいくつかの違いがあります。

| 項目 | 団体信用生命保険(団信) | 一般の生命保険 |

|---|---|---|

| 目的 | 住宅ローン残高の返済 | 遺族の生活保障、教育資金など多目的 |

| 保険金額 | 住宅ローン残高に応じて変動(減少していく) | 契約時に設定した一定額 |

| 保険期間 | 住宅ローン完済まで | 契約時に設定した期間(定期、終身など) |

| 保険金受取人 | 金融機関 | 契約者が指定した者(配偶者、子など) |

| 加入の任意性 | 必須の場合が多い(フラット35は任意) | 任意 |

最も大きな違いは、保障の対象が「住宅ローン残高」に限定されている点です。そのため、保険金額はローンの返済が進むにつれて年々減少していきます。これに対し、一般の生命保険は、遺された家族の生活費や子供の教育費など、様々な用途に充てるため、契約時に定めた一定額が保障されます。

団信はあくまで住宅ローン返済に特化した保険であり、それ以外の生活費などをカバーするものではありません。したがって、団信に加入したからといって、ご自身のライフプランに必要な他の生命保険がすべて不要になるわけではない点には注意が必要です。

団信の主な種類

団信は、その保障内容によっていくつかの種類に分けられます。基本となる「一般団信」、持病がある方向けの「ワイド団信」、そして保障範囲を広げた「特約付き団信」の3つが代表的です。それぞれの特徴を理解し、自分に合ったものを選ぶことが重要です。

| 種類 | 保障内容の基本 | 対象となりうる方 | 金利・保険料の傾向 |

|---|---|---|---|

| 一般団信 | 死亡・所定の高度障害 | 健康状態に問題がない方 | 金利上乗せなし(金利に込み)が一般的 |

| ワイド団信 | 死亡・所定の高度障害 | 持病や既往歴があり、一般団信の審査に不安がある方 | 金利上乗せあり(例:+0.2%~+0.3%) |

| 特約付き団信 | 死亡・高度障害+特定の疾病(がん、3大疾病など) | より手厚い病気への備えを求める方 | 金利上乗せあり(例:+0.1%~+0.3%) |

一般団信

一般団信は、最も基本的な保障内容の団信です。多くの金融機関で標準付帯されており、住宅ローンを組む際には、基本的にこの一般団信に加入することになります。

【保障内容】

一般団信の保障範囲は、主に以下の2つです。

- 死亡: 被保険者(住宅ローン契約者)が、ローン返済期間中に死亡した場合。

- 所定の高度障害状態: 病気やケガが原因で、保険会社が定める高度障害状態に該当した場合。

「高度障害状態」とは、具体的には以下のような状態を指します。

- 両眼の視力を永久に失ったもの

- 言語またはそしゃくの機能を永久に失ったもの

- 中枢神経系・精神または胸腹部臓器に著しい障害を残し、終身常に介護を要するもの

- 両上肢を手関節以上で失ったもの

- 両下肢を足関節以上で失ったもの

- 1上肢を手関節以上で失い、かつ、1下肢を足関節以上で失ったもの

- 1上肢の用を永久に失い、かつ、1下肢の用を永久に失ったもの

これらの状態に該当すると認定された場合、死亡時と同様に保険金が支払われ、住宅ローン残高は完済されます。

【金利・保険料】

ほとんどの金融機関では、一般団信の保険料は金利に含まれており、別途支払う必要はありません。「金利上乗せなし」「保険料無料」と表現されるのはこのためです。金融機関が、自社のリスクヘッジのために保険料を負担する形となっています。

【どのような人におすすめか】

- 健康状態に自信がある方

- 死亡・高度障害という最低限の保障で十分と考える方

- がん保険や医療保険など、民間の保険で手厚い保障をすでに準備している方

- 少しでも住宅ローンの金利を低く抑えたい方

一般団信は、シンプルながらも「万が一の際の住まいの確保」という最も重要な役割を果たす、基本の保険と言えます。

ワイド団信

ワイド団信は、一般団信に比べて加入条件(引受基準)が緩和されている団信です。健康上の理由(持病や既往歴)で一般団信の審査に通らなかった方でも、加入できる可能性があります。

【保障内容】

保障内容自体は、一般団信と同様に「死亡・所定の高度障害状態」が基本です。特約が付いて保障範囲が広がるわけではなく、あくまで加入しやすさに特化した団信です。

【加入できる可能性のある持病の例】

以下のような持病や既往歴がある場合でも、症状が安定していれば加入できる可能性があります。

- 高血圧症

- 糖尿病

- 脂質異常症(高コレステロール血症)

- 肝機能障害・肝炎

- うつ病・パニック障害(※症状や治療経過による)

- 狭心症・心筋梗塞(※手術後の経過による)

ただし、加入できるかどうかは、病名だけでなく、治療内容や現在の症状、検査数値などを総合的に判断して生命保険会社が個別に審査するため、必ず加入できるわけではありません。

【金利・保険料】

一般団信よりも加入者の健康リスクが高いため、その分住宅ローンの金利に年0.2%~0.3%程度上乗せされるのが一般的です。例えば、基準金利が年0.5%の場合、ワイド団信に加入すると適用金利が年0.7%~0.8%になります。この上乗せ金利が、実質的な保険料負担となります。

【どのような人におすすめか】

- 健康診断で血圧や血糖値などの異常を指摘されている方

- 過去に大きな病気や手術の経験がある方

- 一般団信の審査に一度落ちてしまった方

健康状態に不安がある方にとって、ワイド団信は住宅ローンを組むための重要な選択肢となります。まずは一般団信で申し込み、もし審査に通らなかった場合にワイド団信を検討するという流れが一般的です。

特約付き団信(疾病保障付き団信)

特約付き団信は、一般団信の「死亡・高度障害」保障に加えて、特定の病気やケガに対する保障を追加(特約)した団信です。近年、この特約付き団信の種類が非常に増えており、金融機関が他社との差別化を図るための主要な商品となっています。

【保障内容】

特約でカバーされる範囲は多岐にわたりますが、代表的なものには以下のようなものがあります。

- がん保障: がんと診断された場合に、ローン残高の50%または100%が免除される。

- 3大疾病保障: がん、脳卒中、急性心筋梗塞で所定の状態になった場合に、ローン残高が免除される。

- 8大疾病、11大疾病保障: 3大疾病に加えて、高血圧症、糖尿病などの生活習慣病をカバーする。

- 全疾病保障: 精神障害などを除く、すべての病気やケガによる就業不能状態をカバーする。

これらの保障は、死亡せずともローン返済が免除されるため、「生きるための保障」として非常に注目されています。特に、治療が長期化しやすく、収入が減少しがちな病気に備えられる点が大きなメリットです。

【金利・保険料】

保障内容が手厚くなる分、金利に年0.1%~0.3%程度上乗せされるのが一般的です。どの特約を付けるかによって上乗せ幅は異なります。例えば、「がん50%保障」なら上乗せなし、「がん100%保障」なら+0.1%、「3大疾病保障」なら+0.2%といったように、金融機関や保障内容によって細かく設定されています。

【どのような人におすすめか】

- 働き盛りで、病気による収入減のリスクに備えたい方

- 家族にがんや生活習慣病の既往歴があり、遺伝的リスクが気になる方

- 自営業やフリーランスで、会社員のような傷病手当金制度がない方

- 貯蓄がまだ十分でなく、高額な医療費や治療期間中の生活費に不安がある方

特約付き団信は、万が一の死亡リスクだけでなく、病気と闘いながら生きていく上での経済的リスクにも備えられる、現代のニーズに合った保険と言えるでしょう。

特約付き団信の保障内容を比較

特約付き団信は、金融機関によって保障対象となる疾病の範囲や、保険金が支払われる条件が大きく異なります。ここでは、代表的な特約を保障範囲が広がる順に解説し、それぞれの比較ポイントを明らかにします。

| 保障の種類 | 主な対象疾病 | ローン残高免除の主な条件(一例) |

|---|---|---|

| がん保障 | がん(悪性新生物) | がんと診断確定された場合 |

| 3大疾病保障 | がん、脳卒中、急性心筋梗塞 | がん:診断確定 / 脳卒中・急性心筋梗塞:所定の状態が60日以上継続など |

| 8大疾病保障 | 3大疾病+高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎など | 入院や就業不能状態が一定期間継続した場合など |

| 11大疾病保障 | 8大疾病+大動脈瘤、心筋症、上皮内新生物など | 金融機関により異なる |

| 全疾病保障 | 精神障害等を除く全ての病気・ケガ | 就業不能状態が12ヶ月を超えて継続した場合など |

| 介護保障 | 全ての病気・ケガ(原因を問わず) | 公的介護保険の要介護2以上に認定された場合など |

がん保障

がん保障は、特約付き団信の中で最も基本的なものです。日本人の2人に1人が生涯のうちにがんに罹患すると言われており(参照:国立がん研究センターがん情報サービス)、非常にニーズの高い保障です。

【保障内容】

主な保障は、がんと診断確定された時点で、住宅ローン残高の50%または100%相当額が弁済されるというものです。

- がん50%保障: ローン残高の半分が免除されます。その後のローン返済額も半分になります。

- がん100%保障: ローン残高の全額が免除されます。その後のローン返済はなくなります。

最近では、「がん50%保障」を金利上乗せなしで標準付帯するネット銀行も増えており、団信選びの新たなスタンダードになりつつあります。

【比較ポイント】

- 保障割合: 50%か100%か。当然100%の方が手厚いですが、その分金利上乗せも高くなります。

- 対象となるがんの範囲: ほとんどの場合、「悪性新生物」が対象です。しかし、初期のがんである「上皮内がん」や、転移の可能性が低い「皮膚がん」が保障の対象外となっているケースがあります。この点は必ず確認が必要です。女性特有のがん(乳がん、子宮頸がんなど)に手厚い保障を上乗せした女性向け団信もあります。

- 診断一時金: がんと診断された際に、治療費や当座の生活費に充てるための一時金(例:50万円、100万円)が支払われる特約が付いているかも重要なポイントです。

3大疾病保障

がん、脳卒中、急性心筋梗塞は、日本人の死因の上位を占めるだけでなく、治療が長期化し、後遺症が残る可能性もある病気です。この3つの病気に備えるのが3大疾病保障です。

【保障内容】

被保険者が3大疾病のいずれかと診断され、保険会社が定める「所定の状態」に該当した場合に、住宅ローン残高が全額免除されます。

【比較ポイント】

3大疾病保障で最も注意深く比較すべきなのが、この「所定の状態」の定義です。金融機関によって支払い条件が大きく異なります。

- がん: 多くの団信で「診断確定」されれば保障の対象となります。比較的条件は緩やかです。

- 脳卒中・急性心筋梗塞: ここが大きな違いの出るところです。

- 厳しい条件の例: 「脳卒中(急性心筋梗塞)を発症し、その日を含めて60日以上、言語障害や運動失調などの後遺症が継続したと医師によって診断された場合」や、「治療を目的とした手術を受けた場合」。

- 緩やかな条件の例: 「脳卒中(急性心筋梗塞)と診断され、入院した場合」。

診断されただけでは保障されず、一定期間後遺症が続いたり、手術を受けたりしないとローンが免除されない団信が多いのが実情です。支払い条件が緩やかな団信ほど、契約者にとっては有利と言えます。

8大疾病保障

3大疾病に、さらに5つの生活習慣病を加えた保障です。金融機関によって対象となる疾病は若干異なりますが、一般的には以下のものが含まれます。

- 3大疾病: がん、脳卒中、急性心筋梗塞

- +5つの疾病: 高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎

【保障内容】

8大疾病保障の多くは、2段階の保障構成になっています。

- 月次返済保障: 対象の病気で入院したり、就業不能状態が一定期間(例:30日超)継続したりした場合、月々の住宅ローン返済額が最長1年間程度、保険金で支払われる。

- ローン残高免除: 就業不能状態がさらに長期間(例:12ヶ月超)継続した場合に、住宅ローン残高が全額免除される。

ただし、がんに関しては、診断確定時点でローン残高が免除されるなど、病気によって支払い条件が異なる場合があります。

【比較ポイント】

- 就業不能状態の定義: 「いかなる業務にも全く従事できない状態」など、定義が厳しい場合があります。

- 残高免除までの期間: 月次返済保障から残高免除に至るまでの期間(例:12ヶ月、24ヶ月など)が比較ポイントです。この期間が短いほど有利です。

11大疾病保障

8大疾病保障をさらに拡大したもので、金融機関が独自に疾病を追加しています。例えば、大動脈瘤、心筋症、上皮内新生物などを加えることで、より広い範囲をカバーします。保障の仕組みは8大疾病保障と同様に、就業不能状態の継続が条件となることが多いです。

全疾病保障

精神障害などを除く、ほぼすべての病気・ケガによる就業不能状態を保障する、最も範囲の広い保障です。特定の病名に限定されないため、予期せぬ病気や事故にも対応できる安心感があります。

【保障内容】

8大疾病保障と同様に、就業不能状態になった場合にまず月々の返済が保障され、その状態が長期間継続するとローン残高が免除される、という段階的な保障が一般的です。

【比較ポイント】

- 保障対象外の疾病: 精神障害(うつ病、適応障害など)は対象外となるのが一般的です。現代社会において罹患リスクの高い病気であるため、この点は認識しておく必要があります。

- 残高免除までの期間: 就業不能状態が何ヶ月続けばローン残高が免除されるのか(例:12ヶ月、18ヶ月、24ヶ月など)が、金融機関を選ぶ上で非常に重要な比較ポイントとなります。

介護保障

高齢化社会の進展に伴い、注目度が高まっているのが介護保障です。

【保障内容】

病気やケガの原因を問わず、公的介護保険制度における「要介護2」または「要介護3」以上に認定された場合など、所定の要介護状態になった場合にローン残高が全額免除されます。

【比較ポイント】

- 認定基準: 「要介護2以上」か「要介護3以上」か。基準が低い「要介護2」から保障される方が有利です。

- 年齢制限: 加入時や保障開始時に年齢制限が設けられている場合があります。

特約付き団信は、保障範囲の広さだけでなく、「どのような状態になったら、いつ支払われるのか」という支払い条件を細かく比較することが極めて重要です。

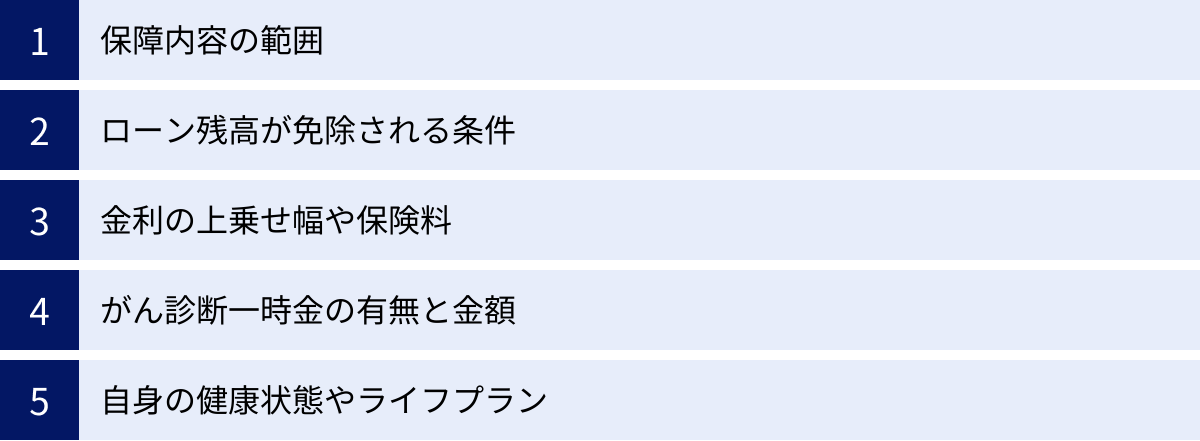

団信を選ぶ際の比較ポイント5つ

多様な団信の中から最適なものを選ぶためには、いくつかの重要な視点を持つ必要があります。ここでは、団信を比較検討する上で絶対に押さえておきたい5つのポイントを解説します。

① 保障内容の範囲

まず考えるべきは、「自分はどこまでのリスクに備えたいのか?」ということです。保障は手厚ければ手厚いほど安心ですが、その分、金利上乗せという形でコストがかかります。やみくもに最も手厚い保障を選ぶのではなく、自身の状況に合わせて必要な保障範囲を見極めることが大切です。

【検討すべき要素】

- 家族構成: 扶養している家族(配偶者、子供)がいるか。万が一の際に経済的に困窮する家族がいる場合、より手厚い保障の必要性が高まります。特に、働き盛りの子育て世代は、疾病保障の重要性が高いと言えます。

- 働き方: 会社員か、自営業・フリーランスか。会社員であれば、病気で休んでも傷病手当金などの公的保障がありますが、自営業者にはありません。そのため、自営業者は就業不能状態に備える全疾病保障などの優先度が高くなります。

- 現在の貯蓄額: 病気やケガで一時的に収入が途絶えても、生活を維持できるだけの十分な貯蓄があるか。貯蓄が心許ない場合は、団信でリスクをカバーする必要性が増します。

- 加入済みの民間保険: すでに手厚いがん保険や就業不能保険に加入している場合、団信の保障と重複する可能性があります。保障が過剰にならないよう、既存の保険内容も踏まえて検討しましょう。

これらの要素を総合的に考え、「最低限の死亡保障だけで十分」なのか、「がんには特に手厚く備えたい」のか、「あらゆる病気やケガによる就業不能リスクに備えたい」のか、ご自身のニーズを明確にしましょう。

② ローン残高が免除される条件

これは団信選びにおいて最も重要な比較ポイントと言っても過言ではありません。同じ「3大疾病保障」という名前の団信でも、保険金が支払われる(ローン残高が免除される)条件は金融機関によって天と地ほどの差があります。

例えば、A銀行の3大疾病保障は「脳卒中と診断され、入院したらローン免除」という条件かもしれません。一方、B銀行では「脳卒中を発症後、60日以上、麻痺などの後遺症が継続しなければローン免除にならない」という厳しい条件かもしれません。この違いを知らずに契約してしまうと、いざという時に「保障されると思っていたのに、条件に当てはまらず保険金が支払われない」という最悪の事態に陥る可能性があります。

【特に注意して確認すべき条件】

- 脳卒中・急性心筋梗塞: 「診断」だけでよいのか、「入院」「手術」「一定期間の所定の状態継続(例:60日)」など、付帯条件があるか。

- 就業不能保障(8大疾病、全疾病など):

- 就業不能の定義: 「いかなる業務にも従事できない状態」なのか、「元の職務に復帰できない状態」なのか。定義が緩い方が有利です。

- 残高免除までの期間: 就業不能状態が何ヶ月継続したらローンが免除されるのか(12ヶ月、18ヶ月、24ヶ月など)。この期間は短いほど契約者に有利です。

- 月次返済保障の有無と期間: 残高免除までの間、月々の返済を保障してくれるか。その期間は最長でどれくらいか。

パンフレットやウェブサイトの「保障概要」だけでなく、必ず「契約概要」や「注意喚起情報」、「ご契約のしおり・約款」といった詳細な資料に目を通し、支払い条件を正確に把握してください。

③ 金利の上乗せ幅や保険料

保障内容と支払い条件を確認したら、次はその対価であるコスト、つまり金利の上乗せ幅を比較します。上乗せ金利は金融機関や保障内容によって異なり、一般的には年0.1%〜0.3%程度の範囲です。

「わずか0.1%の違い」と侮ってはいけません。住宅ローンは借入額が大きく、返済期間も長いため、わずかな金利差が総返済額に大きな影響を与えます。

【上乗せ金利による総返済額の比較シミュレーション】

- 借入条件: 借入額4,000万円、返済期間35年、元利均等返済、ボーナス返済なし

- 基準金利: 年0.4%

| ケース | 上乗せ金利 | 適用金利 | 毎月返済額 | 総返済額 | 基準金利との差額 |

|---|---|---|---|---|---|

| 基準 | なし | 0.4% | 101,852円 | 42,777,883円 | – |

| A | +0.1% | 0.5% | 103,792円 | 43,592,752円 | +814,869円 |

| B | +0.2% | 0.6% | 105,753円 | 44,416,163円 | +1,638,280円 |

| C | +0.3% | 0.7% | 107,734円 | 45,248,252円 | +2,470,369円 |

このように、0.2%の金利上乗せで総返済額は約164万円、0.3%では約247万円も増加します。この金額を、得られる保障内容に対する「保険料」として捉え、その価値があるかどうかを慎重に判断する必要があります。コストパフォーマンスを意識し、保障と金利のバランスが最も良いと感じる団信を選ぶことが賢明です。

④ がん診断一時金の有無と金額

がん保障付き団信を検討する際に、ローン残高の免除と合わせてチェックしたいのが「がん診断一時金」の特約です。これは、がんと診断確定された際に、まとまった金額(例:50万円、100万円)が給付されるものです。

【がん診断一時金のメリット】

- 治療費への充当: 先進医療や自由診療など、公的保険適用外の高額な治療を受ける際の費用に充てることができます。

- 当面の生活費: 治療のために休職・離職した場合の収入減を補う、当座の生活費として活用できます。

- その他: ウィッグの購入費用や、通院のための交通費、家族のサポート費用など、治療に付随する様々な出費に柔軟に使うことができます。

ローン残高が免除されても、治療費や生活費が別途必要になるのががん治療の現実です。この一時金があることで、経済的な不安を大きく和らげることができます。

【比較ポイント】

- 一時金の有無: そもそもこの特約が付いているか。

- 金額: 50万円、100万円など、金融機関によって異なります。

- 給付回数: 1回のみか、あるいは再発・転移した場合に複数回給付されるか。

この一時金の有無も、団信の価値を判断する上での重要な要素となります。

⑤ 自身の健康状態やライフプラン

最後に、自分自身の状況に立ち返って考えることが重要です。

【健康状態】

- 現在の健康状態: 持病や既往歴がある場合、加入できる団信の種類が限られる可能性があります。まずは一般団信や特約付き団信に申し込み、もし審査に通らなければワイド団信を検討するというステップになります。

- 家族の病歴: 両親や兄弟にがんや生活習慣病になった人がいる場合、ご自身の遺伝的リスクも高まる可能性があります。そのような場合は、関連する疾病保障を手厚くすることを検討する価値があるでしょう。

【ライフプラン】

- 今後の家族計画: これから結婚や出産を考えている場合、将来増える家族を守るために、より手厚い保障を選ぶという考え方もあります。

- キャリアプラン: 将来的に独立・起業を考えている場合、会社員でなくなることを見越して、就業不能保障が充実した団信を選んでおくというのも一つの戦略です。

重要なのは、団信は一度加入すると、住宅ローンを借り換えない限り、途中で保障内容を変更したり、特約を追加したりすることは原則としてできないという点です。30年、35年という長い期間を見据え、将来のライフプランの変化も考慮に入れた上で、後悔のない選択をする必要があります。

【金融機関別】おすすめの住宅ローン団信9選

ここでは、主要な金融機関が提供する住宅ローンの団信について、その特徴や金利上乗せ幅を比較紹介します。特にネット銀行を中心に、魅力的な団信を提供する金融機関が増えています。

※下記の情報は2024年5月時点の各社公式サイトの情報に基づいています。最新の情報や詳細な適用条件は、必ず各金融機関の公式サイトでご確認ください。

| 金融機関名 | 主な団信のラインナップと特徴 | 金利上乗せ(目安) | 参照元 |

|---|---|---|---|

| auじぶん銀行 | がん50%保障団信が無料付帯。11疾病保障団信やワイド団信も提供。 | 0%~+0.3% | auじぶん銀行公式サイト |

| PayPay銀行 | がん50%保障団信が無料付帯。先進医療特約付き。 | 0% | PayPay銀行公式サイト |

| 住信SBIネット銀行 | 3大疾病50%保障が無料付帯。全疾病保障や女性向け特約も。 | 0%~+0.3% | 住信SBIネット銀行公式サイト |

| りそな銀行 | 団信革命:3大疾病に加え16の特定状態・手術も保障。 | +0.25% | りそな銀行公式サイト |

| イオン銀行 | がん保障特約付(ローン残高50%保障)。8疾病保障も提供。 | +0.1%~+0.3% | イオン銀行公式サイト |

| 三菱UFJ銀行 | 3大疾病保障付、がん100%保障付など安心のラインナップ。 | +0.2%~+0.3% | 三菱UFJ銀行公式サイト |

| みずほ銀行 | 3大疾病保障特約付、8大疾病保障特約付などを提供。 | +0.2%~+0.3% | みずほ銀行公式サイト |

| 三井住友銀行 | クロスサポート(夫婦向け)や3大疾病保障、自然災害時返済一部免除なども。 | 商品による | 三井住友銀行公式サイト |

| ARUHI | フラット35向け新機構団信のほか、独自ローン向けに全疾病保障なども提供。 | 商品・プランによる | ARUHI公式サイト |

① auじぶん銀行

ネット銀行の中でも特に団信に力を入れているのがauじぶん銀行です。

- がん50%保障団信: がんと診断されたら住宅ローン残高が半分になる保障が、金利上乗せなし(無料)で標準付帯します。

- がん100%保障団信: 金利+0.1%で、がん診断時にローン残高が全額保障されます。

- 11疾病保障団信: がん100%保障に加え、10種類の生活習慣病による就業不能状態を保障。金利+0.2%で加入できます。

- ワイド団信: 金利+0.3%で、健康上の理由で団信加入に不安がある方に対応しています。

- 40歳未満であれば、「がん100%保障団信」に金利上乗せなしで加入できるキャンペーンが実施されることもあります。

(参照:auじぶん銀行公式サイト)

② PayPay銀行

PayPay銀行も、金利上乗せなしの保障が手厚いのが特徴です。

- がん50%保障団信: がんと診断されるとローン残高が半分になる保障が金利上乗せなしで付帯します。

- 先進医療特約: 保障の対象となる病気・ケガの治療で先進医療を受けた場合、最大1,000万円までの技術料が保障されます。これも金利上乗せなしです。

- 保障内容はシンプルですが、無料で充実した保障が受けられるため、コストを抑えたい方におすすめです。

(参照:PayPay銀行公式サイト)

③ 住信SBIネット銀行

「スゴ団信」という愛称で知られる、非常に競争力の高い団信を提供しています。

- 3大疾病保障(50%保障): がん、脳卒中、急性心筋梗塞で所定の状態になった場合にローン残高が半分になる保障が、金利上乗せなしで付帯します。

- 全疾病保障: 全ての病気・ケガによる就業不能状態を保障する手厚いプランも、金利+0.3%で選択可能です。

- 女性向け特約: 上記の保障に加えて、乳がんや子宮頸がんなど女性特有のがんと診断された場合に100万円の一時金が支払われる特約も用意されています(全疾病保障に付帯)。

(参照:住信SBIネット銀行公式サイト)

④ りそな銀行

メガバンクに準ずる大手行でありながら、独自の魅力的な団信「団信革命」を提供しています。

- 団信革命: がん・脳卒中・急性心筋梗塞の3大疾病に加えて、心疾患や脳血管疾患など16の特定状態・所定の手術も保障の対象となります。

- 支払い条件が「診断+入院」など、他の銀行の3大疾病保障よりも緩やかに設定されているケースが多く、実用性が高いと評価されています。

- 金利上乗せは+0.25%ですが、保障範囲の広さを考えると競争力のあるプランです。

(参照:りそな銀行公式サイト)

⑤ イオン銀行

流通系のイオン銀行も、特にがん保障に力を入れています。

- がん保障特約付住宅ローン: 金利+0.1%で、がんと診断されるとローン残高が半分になります。

- 8疾病保障付住宅ローン: 3大疾病と5つの重度慢性疾患に備える保障で、金利は+0.3%です。

- イオングループでの買い物が毎日5%OFFになる特典もあり、生活費の節約と合わせて検討する価値があります。

(参照:イオン銀行公式サイト)

⑥ 三菱UFJ銀行

日本最大のメガバンクとして、安心感のあるオーソドックスな団信ラインナップを提供しています。

- 3大疾病保障付住宅ローン: がん・脳卒中・急性心筋梗塞に備える保障で、金利は+0.3%です。

- がん100%保障特約付住宅ローン: がん診断でローンが全額免除される保障で、金利は+0.2%です。

- 全国に店舗があり、対面での相談を重視する方にとっては心強い選択肢となります。

(参照:三菱UFJ銀行公式サイト)

⑦ みずほ銀行

みずほ銀行も、堅実な保障内容の団信を提供しています。

- 3大疾病保障特約付住宅ローン: 金利+0.2%で3大疾病に備えられます。

- 8大疾病保障特約付住宅ローン: 金利+0.3%で、より広い範囲の生活習慣病をカバーします。

- メガバンクとしての信頼性と安定感を求める方に向いています。

(参照:みずほ銀行公式サイト)

⑧ 三井住友銀行

三井住友銀行は、疾病保障に加えて、夫婦でローンを組む方向けの団信や自然災害への備えなど、多様なニーズに対応しています。

- 3大疾病保障付住宅ローン: 金利+0.3%で加入できます。

- クロスサポート: 夫婦でペアローンを組む場合、一方に万が一のことがあった際に、夫婦両方の住宅ローン残高がゼロになる保障です(金利+0.18%)。

- 自然災害時返済一部免除特約付住宅ローン: 地震や噴火、津波などで自宅が被災した場合に、返済が一定期間免除されるユニークな保障もあります。

(参照:三井住友銀行公式サイト)

⑨ ARUHI

住宅ローン専門金融機関として、特にフラット35で高いシェアを誇ります。

- 新機構団信(フラット35向け): フラット35に付帯する基本的な団信です。死亡・高度障害に加え、身体障害状態も保障します。夫婦で加入する「デュエット」もあります。

- ARUHIスーパーフラット・ARUHIフラットα: ARUHI独自の住宅ローン商品では、疾病保障付きの団信も選択できます。例えば「ARUHI 全疾病保障(入院一時金付)」など、民間の金融機関と同様の手厚い保障が用意されています。

(参照:ARUHI公式サイト)

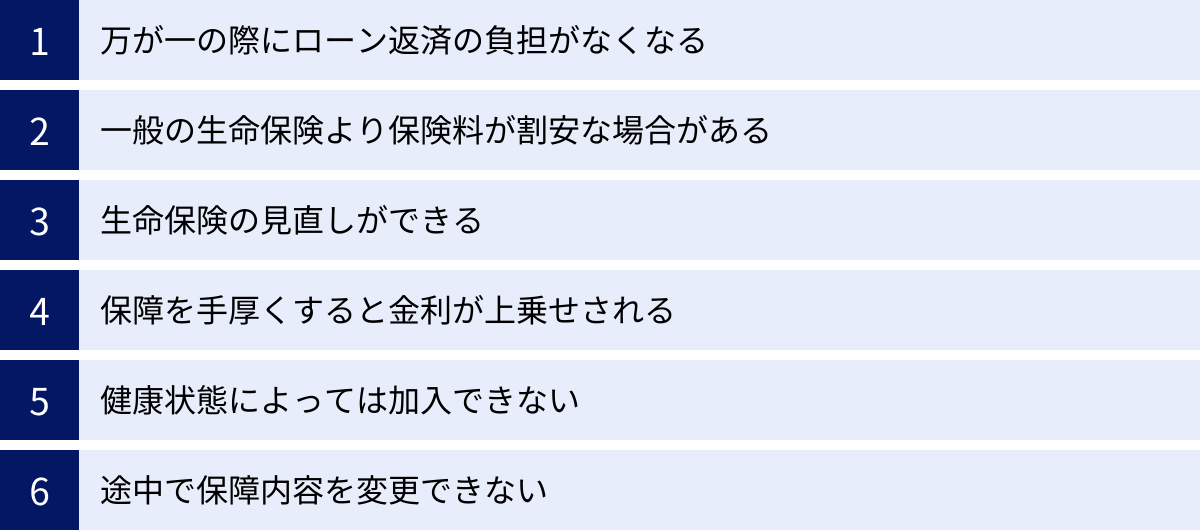

団信に加入するメリット・デメリット

団信への加入は、住宅ローンを組む上でほぼ必須のプロセスですが、改めてそのメリットとデメリットを整理しておくことで、より深く理解することができます。

メリット

万が一の際にローン返済の負担がなくなる

これが団信に加入する最大のメリットです。住宅ローンの契約者(通常は家計の主たる担い手)が死亡または所定の高度障害、あるいは特約で定める疾病状態になった場合、残りの住宅ローンは保険金で完済されます。

これにより、遺された家族は住み慣れた家を手放すことなく、その後の生活再建に集中できます。ローンの返済という重い経済的負担がなくなることは、計り知れないほどの精神的な安心にも繋がります。住宅ローンは「家族の生活の基盤」を守るための重要なセーフティネットなのです。

一般の生命保険より保険料が割安な場合がある

団信は、金融機関が保険契約者となる「団体契約」です。多数のローン契約者がまとめて加入するため、スケールメリットが働き、個人で同等の保障内容の生命保険に加入するよりも保険料が割安になる傾向があります。

特に、金利上乗せなしで付帯する一般団信や、最近増えている「がん50%保障」などは、実質無料で手厚い保障を受けられるため、非常にコストパフォーマンスが高いと言えます。特約付き団信の上乗せ金利(年0.1%~0.3%)も、同等の保障を民間の就業不能保険などで準備する場合と比較すると、割安になるケースが多く見られます。

生命保険の見直しができる

団信に加入することで、住宅ローンという大きな負債に対する死亡保障を確保できます。これにより、現在加入している民間の生命保険を見直すきっかけになります。

例えば、これまで3,000万円の死亡保障の生命保険に加入していた人が、4,000万円の住宅ローンを組んで団信に加入した場合、万が一の際の住居費はカバーされることになります。そのため、生命保険の保障額を「遺された家族の生活費+子供の教育費」といった、住居費を除いた必要額まで減額することが可能になります。保障額を減らせば、月々の保険料負担も軽くなり、家計の改善に繋がります。

デメリット

保障を手厚くすると金利が上乗せされる

メリットの裏返しとして、がん保障や全疾病保障といった手厚い特約を付けると、住宅ローンの金利に年0.1%〜0.3%程度が上乗せされます。これは35年間の総返済額で見ると、数十万円から数百万円の負担増に繋がります。

得られる安心感と、増加する返済額のバランスを慎重に考える必要があります。「あれば安心」という理由だけで安易に手厚い保障を選ぶと、毎月の返済が家計を圧迫する原因にもなりかねません。

健康状態によっては加入できない

団信は生命保険の一種であるため、加入時に健康状態の告知が必要です。過去の病歴や現在の治療状況によっては、審査の結果、加入を断られるケースがあります。

特に、がん、心疾患、脳血管疾患、精神疾患、重度の糖尿病や肝硬変などの既往歴がある場合、審査は厳しくなる傾向があります。団信に加入できないと、多くの民間金融機関では住宅ローン自体を組むことができなくなってしまいます。これが、住宅ローン審査における大きなハードルの一つとなっています。

途中で保障内容を変更できない

団信に加入する上で、最も注意すべきデメリットの一つです。住宅ローン契約時に選んだ団信は、そのローンを完済するまで、原則として途中で保障内容を変更したり、特約を追加・解約したりすることはできません。

例えば、契約時には健康だったので一般団信を選んだが、数年後にがんのリスクが気になり始めたとしても、「がん保障特約」を後から追加することはできないのです。逆も同様で、手厚い全疾病保障を付けたが、家計が苦しくなったので保障を外して金利を下げたい、ということもできません。

ライフステージや健康状態の変化に柔軟に対応できないため、契約時の選択が非常に重要になります。

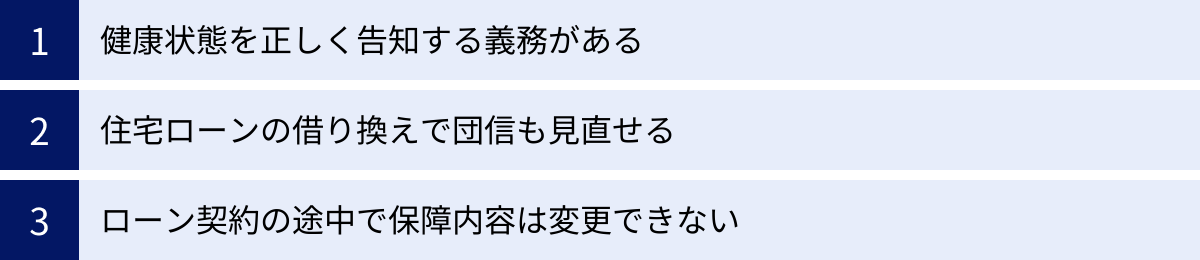

団信に加入する際の注意点

団信は住宅ローンと一体の重要な契約です。後で悔やむことがないよう、加入時に注意すべき点を3つ解説します。

健康状態を正しく告知する義務がある

団信に加入する際、申込書やウェブ上の入力フォームで健康状態に関する質問に回答する必要があります。これを「告知」といい、契約者には、質問された事項について事実をありのままに正しく告知する「告知義務」があります。

もし、持病があるにもかかわらず「なし」と答えたり、通院歴を隠したりするなど、事実と異なる告知(告知義務違反)をした場合、非常に重大な結果を招く可能性があります。万が一、ローン返済中に契約者が亡くなったり病気になったりしても、調査の結果、告知義務違反が発覚すれば、保険契約は解除され、保険金は一切支払われません。

そうなると、残された家族はローン残高の全額を自力で返済しなければならなくなります。一時的な安心のために事実を偽ることは、将来、家族をより大きな困難に陥れる行為です。健康状態に不安がある場合でも、正直に告知することが鉄則です。

住宅ローンの借り換えで団信も見直せる

前述の通り、一度加入した団信は途中で変更できません。しかし、唯一、団信を見直す方法があります。それが「住宅ローンの借り換え」です。

借り換えとは、現在の金融機関のローンを、別の金融機関で新たに借りたローンで一括返済することです。この際、元の金融機関との団信契約は終了し、新しい金融機関で新たに団信に加入し直すことになります。

これにより、以下のような見直しが可能になります。

- 保障のアップグレード: 契約時に一般団信だったが、より手厚いがん保障付きの団信がある金融機関に借り換える。

- コストの削減: 手厚い特約を付けていたが、子供の独立などで保障の必要性が低下した場合、金利上乗せのない団信を提供する金融機関に借り換える。

ただし、借り換え時には再度、健康状態の告知と審査が必要になります。健康状態が悪化していると、新しい団信に加入できず、借り換えができない可能性もある点には注意が必要です。また、借り換えには数十万円の諸費用がかかるため、金利差によるメリットが費用を上回るかどうかを慎重にシミュレーションする必要があります。

ローン契約の途中で保障内容は変更できない

これはデメリットであり、最も重要な注意点でもあるため、改めて強調します。住宅ローンは35年という超長期の契約であり、その間、団信の保障内容は固定されるということを強く認識してください。

契約時に20代で独身、健康に自信があったとしても、40代、50代になれば健康リスクは高まり、家族構成も変わっているかもしれません。その時に「もっと手厚い保障に入っておけばよかった」と後悔しても、もう遅いのです。

だからこそ、住宅ローンを契約する「今」、長期的な視点を持つことが不可欠です。現在の状況だけでなく、10年後、20年後の自分のライフステージや健康リスクを想像し、「将来の自分」にとって納得できる保障は何かを真剣に考える必要があります。この視点が、後悔のない団信選びに繋がります。

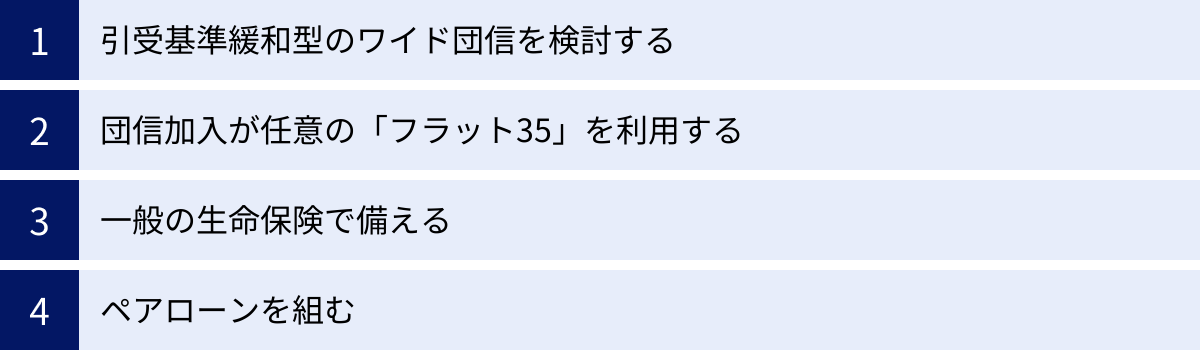

団信に加入できない場合の対処法

健康上の理由で団信の審査に通らなかった場合でも、マイホームを諦める必要はありません。いくつかの対処法があります。

引受基準緩和型のワイド団信を検討する

最も一般的な対処法が、引受基準緩和型である「ワイド団信」を申し込むことです。一般団信では加入が難しい高血圧症や糖尿病、肝機能障害などの持病がある方でも、症状が安定していれば加入できる可能性があります。

多くの金融機関がワイド団信を取り扱っており、金利に年0.2%~0.3%程度上乗せすることで加入できます。まずは、ローンを申し込んでいる金融機関にワイド団信の取り扱いがあるか確認し、再審査を依頼してみましょう。

団信加入が任意の「フラット35」を利用する

ワイド団信の審査にも通らなかった場合の有力な選択肢が、住宅金融支援機構と民間金融機関が提携して提供する「フラット35」です。

フラット35の最大の特徴は、団信への加入が任意であることです。つまり、健康上の理由で団信に加入できなくても、住宅ローンを組むことが可能です。

ただし、これは「万が一の備えが何もない状態でローンを組む」ことを意味します。もし契約者に何かあれば、ローン残高はそのまま残ります。そのため、フラット35を利用する場合は、団信の代わりとなる備えを別途自分で用意することが極めて重要です。

一般の生命保険で備える

団信の代わりとして最も一般的なのが、民間の生命保険に加入することです。具体的には、以下の保険が選択肢となります。

- 収入保障保険: 被保険者が死亡または高度障害状態になった場合に、毎月一定額の年金を保険期間満了まで受け取れる保険。保険期間の経過とともに受取総額が減っていくため、ローン残高の減少に合わせて保障を準備でき、保険料が割安です。

- 定期保険: 一定期間、まとまった死亡保険金が保障される掛け捨ての保険。ローン残高と同額程度の保障額で契約します。

これらの保険に加入し、万が一の際には保険金でローンを返済できるように備えます。団信に比べて保険料が割高になる可能性や、自分で保険を管理する必要があるというデメリットはありますが、保障内容を自由に設計できるというメリットもあります。

ペアローンを組む

夫婦共働きの場合、ペアローンを利用することも一つの方法です。ペアローンとは、夫婦それぞれが住宅ローンを契約する方法で、それぞれが団信に加入します。

例えば、夫が健康上の理由で団信に加入できなくても、妻が加入できれば、妻の持ち分(ローン契約分)については万が一の際に保障されます。夫は団信に加入できないため、フラット35を利用したり、自身の持ち分相当額をカバーする生命保険に別途加入したりする必要があります。リスクは残りますが、夫婦の収入を合算して借入額を増やしたい場合には有効な選択肢となります。

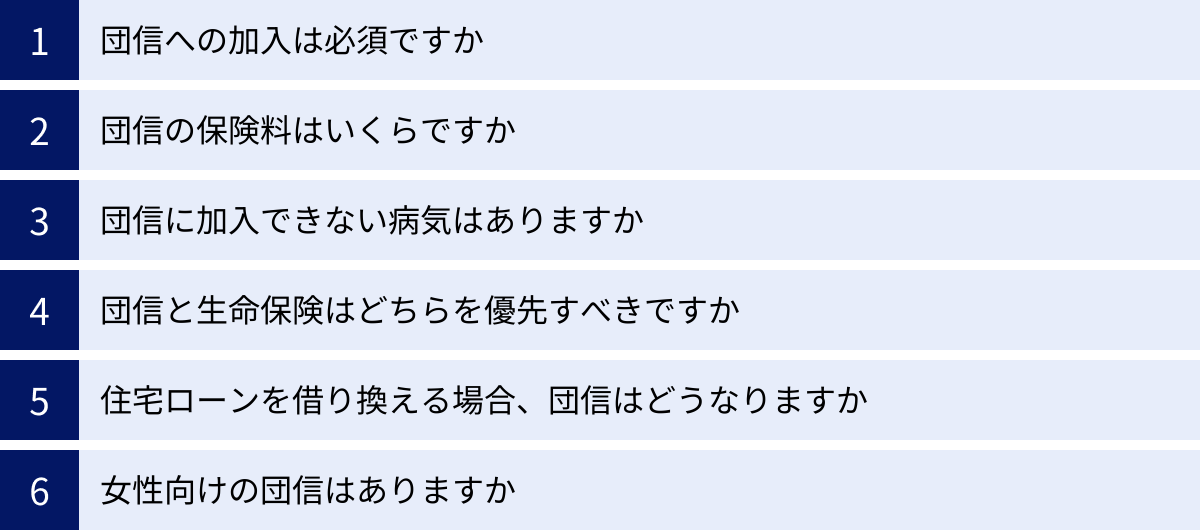

住宅ローンの団信に関するよくある質問

最後に、住宅ローンの団信に関して多くの方が抱く疑問について、Q&A形式でお答えします。

団信への加入は必須ですか?

多くの民間金融機関(銀行など)では、団信への加入が住宅ローン利用の必須条件となっています。これは、金融機関が貸し倒れリスクを避けるためです。

一方、住宅金融支援機構が提供する「フラット35」では、団信への加入は任意です。健康上の理由などで団信に加入できない方でも利用できますが、その場合は別途、生命保険などで万が一の備えを自分で用意することが強く推奨されます。

団信の保険料はいくらですか?

一般団信(死亡・高度障害のみを保障)の保険料は、通常、金融機関が負担し、住宅ローンの金利に含まれています。そのため、契約者が別途保険料を支払う必要はなく、「実質無料」となります。

がん保障や全疾病保障などの特約付き団信に加入する場合は、保障内容に応じて住宅ローンの基準金利に年0.1%~0.3%程度が上乗せされます。この上乗せ金利分が、実質的な保険料負担となります。例えば、借入額4,000万円、上乗せ金利0.2%の場合、年間の負担額は8万円(月額約6,700円)に相当します。

団信に加入できない病気はありますか?

「この病気だから絶対に加入できない」という明確なリストは公表されていません。加入できるかどうかは、病名だけでなく、治療経過、現在の症状、検査数値などを総合的に判断して、生命保険会社が個別に審査します。

一般的に審査が厳しくなる傾向があるのは、以下のような病気や状態です。

- がん(悪性新生物)

- 心筋梗塞、狭心症、心不全などの心疾患

- 脳卒中(脳梗塞、脳出血など)

- うつ病、統合失調症などの精神疾患

- 糖尿病の合併症(網膜症、腎症など)

- 肝硬変、慢性肝炎

- HIV感染症

ただし、治療が完了していたり、症状が長期間安定していたりする場合は、加入できる可能性もあります。まずは正直に告知をして、審査を受けてみることが重要です。

団信と生命保険はどちらを優先すべきですか?

住宅ローンを組むのであれば、まず団信で住宅ローン残高に対する保障を確保することが基本です。その上で、団信だけではカバーしきれない部分を、民間の生命保険で補うという考え方が合理的です。

団信がカバーするのは、あくまで「住居費(ローン返済)」です。万が一の際に必要な資金はそれだけではありません。「遺された家族の生活費」や「子供の教育費」などは、別途生命保険で準備する必要があります。団信に加入することで、生命保険で備えるべき必要保障額を正確に把握し、無駄のない保険設計が可能になります。

住宅ローンを借り換える場合、団信はどうなりますか?

住宅ローンを借り換えると、現在加入している団信は、元のローンが完済されると同時に失効(終了)します。そして、借り換え先の金融機関で、新たに団信の加入審査を受ける必要があります。

そのため、借り換えを検討する際には、金利や手数料だけでなく、借り換え先の団信の保障内容や、ご自身の健康状態で再加入できるかどうかも重要なポイントになります。健康状態が悪化していると、団信に加入できず、借り換えができないケースもあるので注意が必要です。

女性向けの団信はありますか?

はい、一部の金融機関では、女性特有のリスクに備える「女性向け団信」を提供しています。

一般的な疾病保障に加えて、乳がん、子宮がん、卵巣がんといった女性特有のがんと診断された場合に、追加で一時金(例:100万円)が支払われるなどの特約が付いていることが多いです。また、すべてのがんを対象とした保障が付いている商品もあります。女性の方は、こうした女性向け団信の有無も金融機関選びの一つの視点に加えると良いでしょう。住信SBIネット銀行などが代表的な例です。

まとめ

団体信用生命保険(団信)は、単に住宅ローンを組むための手続きの一つではありません。それは、ご自身と家族の未来を守るための、極めて重要な「選択」です。

かつてのシンプルな死亡保障だけでなく、がん、3大疾病、就業不能など、多様なリスクに備えることができるようになった現代の団信選びは、複雑化しています。しかし、その分、ご自身のライフプランや価値観に合わせた最適な保障を設計できる時代になったとも言えます。

後悔のない選択をするために、以下の点を改めて心に留めておきましょう。

- 保障範囲だけでなく、「支払い条件」を徹底比較する。

- 上乗せ金利と保障内容の「コストパフォーマンス」を見極める。

- 団信は一度選ぶと変更できないため、「長期的な視点」で選ぶ。

この記事で解説した比較ポイントを参考に、各金融機関のウェブサイトや資料で最新の情報を確認し、ご自身とご家族にとって最も安心できる団信を選んでください。この選択が、これから何十年と続くマイホームでの暮らしを、より確かなものにするはずです。