住宅の購入は、人生における最も大きな買い物の一つです。そして、その資金計画の根幹をなすのが「住宅ローン」に他なりません。特に、住宅ローンの返済総額を大きく左右する「金利」の動向は、すべての住宅購入希望者が最も関心を寄せるテーマと言えるでしょう。

2024年は、日本の金融政策にとって歴史的な転換点となりました。長年にわたって続いた日本銀行によるマイナス金利政策が解除され、金融市場は新たな局面を迎えています。この変化は、住宅ローン金利にどのような影響を与えているのでしょうか。そして、これから金利はどのように推移していくのでしょうか。

この記事では、住宅ローンの変動金利、10年固定金利、全期間固定金利(フラット35)について、2024年最新の動向から過去の推移、そして今後の見通しまでを徹底的に解説します。さらに、金利が決まる仕組みや、ご自身のライフプランに合った金利タイプの選び方、将来の金利上昇に備えるための具体的な対策まで、網羅的にご紹介します。

これから住宅ローンを組む方はもちろん、すでに返済中の方や借り換えを検討している方にとっても、今後の資産計画を立てる上で不可欠な情報が満載です。金利の動向を正しく理解し、ご自身にとって最適な選択をするための一助となれば幸いです。

目次

2024年最新の住宅ローン金利動向

2024年の住宅ローン金利は、日本銀行の金融政策変更という大きな出来事を受け、金利タイプによって異なる動きを見せています。ここでは、「変動金利」「10年固定金利」「全期間固定金利(フラット35)」の3つのタイプに分けて、最新の動向を詳しく見ていきましょう。

変動金利の動向

2024年3月、日本銀行は長年続いたマイナス金利政策の解除を決定しました。これは日本の金融政策における歴史的な転換点であり、多くの人が住宅ローンの変動金利も即座に上昇するのではないかと懸念しました。

しかし、2024年半ば時点では、多くの金融機関で住宅ローンの変動金利は据え置かれています。 これには明確な理由があります。住宅ローンの変動金利は、多くの場合、各金融機関が設定する「短期プライムレート」という指標に連動しています。そして、この短期プライムレートは、日本銀行の「政策金利」の動きに影響を受けます。

マイナス金利は解除されたものの、日本銀行は政策金利を0%〜0.1%程度に誘導するとしており、急激な利上げには慎重な姿勢を示しています。このため、金融機関も短期プライムレートをすぐに引き上げる状況には至っていません。結果として、変動金利の「基準金利」も据え置かれているのです。

むしろ、金融機関同士の顧客獲得競争は依然として激しく、基準金利から差し引かれる「優遇金利」の幅は大きいまま維持されています。このため、実際に適用される「実行金利」は、年0.3%〜0.5%台といった歴史的な低水準で推移しています。

ただし、これはあくまで現時点での状況です。今後の金融経済情勢、特に物価や賃金の動向次第では、日本銀行が追加利上げに踏み切る可能性は十分にあります。その場合、短期プライムレートが引き上げられ、変動金利も上昇局面に転じることになります。したがって、変動金利を利用している、あるいは検討している方は、「現在は低金利だが、将来的な上昇リスクは常に存在する」ということを強く認識しておく必要があります。

10年固定金利の動向

変動金利が比較的落ち着いた動きを見せる一方で、10年固定金利などの固定金利期間選択型は、2024年に入ってから上昇傾向にあります。これは、固定金利が変動金利とは異なる指標に連動するためです。

固定金利の指標となるのは、主に「長期金利」、その代表格である「新発10年物国債利回り」です。市場の金利は、日本銀行の政策変更を先読みして動く傾向があります。マイナス金利解除や、その後の追加利上げへの思惑から、長期金利は2023年後半から上昇基調を強めており、2024年5月には一時1%を超えるなど、約11年ぶりの高水準をつけました。

金融機関は、固定金利の住宅ローンを提供するにあたり、市場から長期で資金を調達します。その調達コストが長期金利の上昇によって増加するため、住宅ローンの固定金利にもそのコストが転嫁されるのです。

この結果、主要な銀行の10年固定金利は、2024年に入ってから段階的に引き上げられています。金利水準は金融機関によって異なりますが、年初に比べて0.2%〜0.4%程度上昇しているケースが多く見られます。

今後の見通しとしても、日本銀行が国債の買い入れを減額していく方針を示すなど、長期金利がさらに上昇する可能性は否定できません。そのため、固定金利は今後も緩やかな上昇トレンドをたどる可能性が高いと考えられています。これから固定金利期間選択型を検討する方は、金利がさらに上昇する前に手続きを進めるか、あるいは今後の動向を慎重に見極めるかの判断が求められます。

全期間固定金利(フラット35)の動向

住宅金融支援機構と民間金融機関が提携して提供する全期間固定金利ローン「フラット35」も、10年固定金利と同様に長期金利の動向に連動します。そのため、フラット35の金利も2024年に入ってから上昇傾向が続いています。

フラット35の金利は、毎月、住宅金融支援機構から発表されます。長期金利の上昇を受けて、2024年の金利は前年に比べて高い水準で推移しています。例えば、最も利用者の多い「買取型」で、借入期間21年以上35年以下、融資率9割以下、団信(新機構団信)付きの場合、金利は1.8%台から始まり、月によっては1.9%に迫る水準まで上昇しています。(参照:住宅金融支援機構)

フラット35の金利は、団信の種類、借入期間、融資率(物件価格に対する借入額の割合)などによって細かく設定されています。例えば、健康上の理由で団信に加入しない場合は金利が低くなりますし、より手厚い保障の団信を選ぶと金利が上乗せされます。また、省エネ性能の高い住宅などを対象とした「フラット35S」を利用できれば、当初5年間または10年間の金利が引き下げられます。

全期間固定金利の最大のメリットは、借入期間中の金利と返済額が一切変わらないという安心感です。今後の金利上昇を懸念し、長期的な返済計画を確定させたいと考える人にとっては、依然として有力な選択肢です。ただし、変動金利に比べると当初の金利は高いため、現在の金利水準で借り入れることが、将来の金利上昇リスクをヘッジするコストに見合うかどうかを慎重に判断する必要があります。

【グラフで見る】住宅ローン金利の推移

現在の金利水準を客観的に評価し、今後の動向を予測するためには、過去からの長期的な推移を理解することが不可欠です。ここでは、主要な金利タイプが過去どのように動いてきたのかを、時系列で詳しく見ていきましょう。※実際のグラフの代わりに、年代ごとの特徴を文章で詳細に解説します。

変動金利の推移

住宅ローンの変動金利は、バブル経済期の1990年頃には8%を超える水準にまで達していました。しかし、バブル崩壊後の長期的な景気低迷とデフレ経済を背景に、日本銀行はゼロ金利政策、量的緩和政策へと舵を切り、金利は一貫して低下傾向をたどります。

特に、2009年以降、変動金利の基準金利は極めて低い水準で安定しています。多くの金融機関の変動金利の基準となる短期プライムレートは、2009年1月から長らく1.475%で固定されてきました。(参照:日本銀行)

一方で、金融機関同士の競争激化により、基準金利からの「優遇幅」は年々拡大する傾向にありました。2000年代後半には-1.0%程度だった優遇幅が、2010年代半ばには-1.5%を超え、近年では-2.0%を超えるケースも珍しくありません。

この結果、実際に顧客に適用される「実行金利」は、基準金利が横ばいであるにもかかわらず、実質的に低下し続けてきました。 2010年代後半から2024年初頭にかけて、変動金利は0.5%前後、ネット銀行などでは0.3%台という、過去に例を見ないほどの超低金利時代が続いたのです。

2024年3月のマイナス金利解除後も、前述の通り、短期プライムレートは動いておらず、基準金利も据え置かれています。そのため、グラフで見ると、変動金利の推移は「長期間にわたる低位安定」という特徴が際立っています。この歴史的な低金利が、近年の住宅ローン市場で変動金利が圧倒的なシェアを占める大きな要因となりました。

10年固定金利の推移

10年固定金利の推移は、変動金利とは異なり、より市場の動きを反映した上下動が見られます。その背景には、指標となる長期金利(10年国債利回り)の変動があります。

2000年代を通じて、10年固定金利は概ね2%〜4%台で推移していました。しかし、2013年に日本銀行が「異次元の金融緩和」を開始すると、長期金利は急低下し、それに伴い10年固定金利も大きく水準を切り下げました。

特に大きな変化があったのは2016年です。日本銀行がマイナス金利政策と「イールドカーブ・コントロール(YCC)」を導入したことで、長期金利は0%程度に人為的に抑え込まれることになりました。この結果、10年固定金利も一時1%を割り込むなど、歴史的な低水準を記録しました。

その後、2022年後半から、世界的なインフレと各国の利上げを背景に、日本でも長期金利への上昇圧力が強まります。日本銀行はYCCの運用を段階的に柔軟化(事実上の上限引き上げ)し、長期金利は徐々に上昇。これに連動して、10年固定金利も上昇トレンドに転じました。

そして、2024年3月のYCC撤廃とマイナス金利解除は、この流れを決定的なものにしました。長期金利が1%を超える水準まで上昇したことで、10年固定金利も1%台後半に達するなど、YCC導入以前の水準へと回帰しつつあります。

このように、10年固定金利の推移は、日本銀行の金融政策、特に長期金利コントロールの動向に大きく左右されてきた歴史と言うことができます。

全期間固定金利(フラット35)の推移

全期間固定金利の代表であるフラット35(およびその前身である住宅金融公庫融資)の金利推移も、長期金利の動向を色濃く反映しています。

バブル期の1991年には5.5%だった住宅金融公庫の基準金利は、その後、長期金利の低下とともに下落を続けました。2003年にフラット35が誕生して以降も、金利は低下トレンドを維持します。

2010年代に入ると、東日本大震災後の復興支援策や、その後の異次元緩和の影響で、長期金利はさらに低下。フラット35の金利もこれに追随し、2016年〜2017年頃には、一時1%を割り込む過去最低水準を記録しました。(参照:住宅金融支援機構「【フラット35】借入金利の推移」)

この時期は、全期間固定でありながら1%を切るという、借り手にとってはまたとない好機でした。しかし、この異常とも言える低金利は長くは続かず、その後は米国の金利上昇などの影響を受け、1%台前半から半ばで推移する期間が続きました。

そして、10年固定金利と同様に、2022年後半からの長期金利上昇局面で、フラット35の金利も明確な上昇トレンドに入ります。2023年には1%台後半が中心となり、2024年には1.8%〜1.9%台と、約10年ぶりの高水準で推移しています。

過去の推移を見ると、現在のフラット35の金利は、超低金利時代と比較すれば高く感じられますが、2000年代以前の3%〜5%が当たり前だった時代と比べれば、依然として低い水準にあるとも言えます。歴史的な視点を持つことで、現在の金利水準を冷静に評価することが重要です。

住宅ローン金利が決まる仕組み

変動金利と固定金利がなぜ異なる動きをするのかを理解するためには、それぞれの金利がどのような仕組みで決まるのかを知る必要があります。専門用語も出てきますが、ここではそのメカニズムを分かりやすく解説します。

変動金利は短期プライムレートに連動する

住宅ローンの変動金利は、その名の通り金利が変動しますが、金融機関が気まぐれに決めているわけではありません。多くの場合、以下の計算式で決定されます。

実行金利 = 基準金利 - 優遇幅

このうち「基準金利」の多くが、「短期プライムレート(短プラ)」を元に設定されます。

短期プライムレートとは?

短期プライムレートとは、銀行が最も信用力の高い優良企業に対して、1年以内の短期で資金を貸し出す際に適用する最も優遇された金利(プライムレート)のことです。各銀行がそれぞれ独自に決定しますが、その動きは横並びになる傾向があります。

短プラと政策金利の関係

では、その短期プライムレートは何に影響されるのでしょうか。それが、日本銀行が決定する「政策金利」です。政策金利とは、日本銀行が金融機関にお金を貸し出す際の金利のことで、現在は「無担保コールレート(翌日物)」が誘導目標とされています。

銀行は、日本銀行や他の金融機関からごく短期でお金を借り入れ、それを企業や個人に貸し出しています。そのため、調達コストの基準となる政策金利が上がれば、貸出金利である短期プライムレートも引き上げざるを得なくなります。逆に、政策金利が下がれば、短期プライムレートも引き下げられます。

2024年3月のマイナス金利解除で政策金利は引き上げられましたが、その水準はまだ0%〜0.1%程度と極めて低いため、多くの銀行は短期プライムレートの引き上げを見送っているのが現状です。今後の変動金利の動向を占う上では、日本銀行の追加利上げ、つまり政策金利のさらなる引き上げがあるかどうかが最大の焦点となります。

優遇幅の役割

もう一つの要素である「優遇幅」は、金融機関が顧客を獲得するために設定する、いわば「値引き」です。この優遇幅は、借入者の信用情報や取引状況に応じて個別に設定され、一度契約すると返済完了まで変わらないのが一般的です。近年の低金利競争は、主にこの優遇幅の拡大によって引き起こされてきました。

固定金利は長期金利(10年国債利回り)に連動する

変動金利が短期の金利に連動するのに対し、10年固定や全期間固定(フラット35)といった固定金利は、「長期金利」の動向に大きく左右されます。

長期金利とは?

長期金利の代表的な指標として使われるのが「新発10年物国債利回り」です。国債とは、国が資金調達のために発行する債券のことで、その中でも新しく発行された償還期間10年の国債は、取引量が最も多く、市場の金利動向を敏感に反映するため、長期金利のベンチマークとされています。

なぜ固定金利は長期金利に連動するのか?

金融機関が10年間や35年間といった長期間にわたって金利を固定するローンを提供する場合、その原資となる資金も長期で安定的に調達する必要があります。その際の調達コストの目安となるのが長期金利です。

例えば、銀行が国債を購入すれば、国債の利回り分の収益が得られます。もし住宅ローンの金利が国債利回りよりも低ければ、銀行は住宅ローンで貸し出すよりも国債を買った方が儲かることになり、誰も住宅ローンを提供しなくなってしまいます。そのため、住宅ローンの固定金利は、長期金利(10年国債利回り)に、金融機関の経費や利益などを上乗せした水準で設定されるのが一般的です。

長期金利の変動要因

長期金利は、日々の金融市場での国債の売買によって決まるため、様々な要因で変動します。

- 日本銀行の金融政策: 国債の買い入れ額の増減や、YCCのような金利操作政策は、長期金利に直接的な影響を与えます。

- 国内外の経済情勢: 日本の景気が良くなると予想されれば、企業の資金需要が増え、金利は上昇しやすくなります。逆に景気が悪化すれば金利は低下します。また、海外、特に米国の金利動向も日本の長期金利に大きな影響を与えます。

- 物価の動向: インフレ(物価上昇)期待が高まると、将来のお金の価値が目減りするため、それを補うために金利は上昇する傾向があります。

- 投資家の動向: 国内外の投資家が日本国債を積極的に買えば価格が上がり利回りは低下(金利低下)、逆に売れば価格が下がり利回りは上昇(金利上昇)します。

このように、固定金利は、変動金利よりも複雑でグローバルな要因の影響を受けるため、より先行きの予測が難しいという特徴があります。

2024年以降の住宅ローン金利はどうなる?今後の見通しを解説

金融政策の転換点を迎えた今、多くの人が「これから住宅ローン金利はどうなるのか?」という疑問を抱いています。ここでは、最新の経済情勢や日本銀行の姿勢を踏まえ、変動金利と固定金利の今後の見通しを解説します。ただし、これらはあくまで予測であり、不確実な要素も多いため、参考情報としてご活用ください。

変動金利の今後の見通し

変動金利の先行きを占う上で、最大の注目点は「日本銀行による追加利上げの有無と、そのタイミング」です。

追加利上げの判断材料

日本銀行の植田和男総裁は、金融政策の正常化を「拙速に行うことなく、慎重に進める」という姿勢を繰り返し表明しています。追加利上げに踏み切るための重要な判断材料となるのが、「賃金と物価の好循環」が確実なものになるかどうかです。

具体的には、持続的・安定的に2%の物価目標を達成できるかどうかが鍵となります。そのためには、物価上昇に見合うだけの力強い賃金上昇が不可欠です。2024年の春闘では高い賃上げ率が実現しましたが、これが中小企業や非正規雇用者にも広がり、来年以降も継続するかどうかが注視されています。

もし、経済が順調に回復し、賃金と物価がともに安定して上昇する好循環が確認されれば、日本銀行は政策金利を現在の0%〜0.1%から、0.25%、0.5%へと段階的に引き上げる可能性があります。政策金利が0.5%程度まで引き上げられると、多くの銀行は短期プライムレートの引き上げに踏み切ると見られており、その時点で変動金利も本格的な上昇局面を迎えることになります。

利上げのシナリオとタイミング

エコノミストの間では、早ければ2024年後半、あるいは2025年に追加利上げが行われるとの見方が増えています。ただし、利上げのペースは極めて緩やかで、急激な金利上昇によって景気を冷え込ませる事態は避けたいというのが日本銀行の本音でしょう。

一方で、円安の進行が輸入物価を押し上げ、国民生活への負担が増していることから、円安是正を目的とした早期の利上げを求める声もあります。

結論として、変動金利が現在の超低金利のまま未来永劫続く可能性は低いと考えるのが現実的です。いつ、どの程度のペースで上昇するかは不透明ですが、利用者は「いずれ金利は上がるもの」という前提で資金計画を立て、対策を講じておく必要があります。

固定金利の今後の見通し

固定金利の先行指標である長期金利は、すでに日本銀行の政策変更を織り込む形で上昇しています。今後の見通しも、基本的には緩やかな上昇トレンドが継続すると考える専門家が多いようです。

長期金利の上昇要因

今後の長期金利、ひいては固定金利を押し上げる可能性のある要因は複数存在します。

- 日本銀行の国債買い入れ減額: 日本銀行は、金融政策正常化の一環として、これまで市場から大量に買い入れてきた国債の規模を将来的に減額していく方針を示しています。市場における国債の最大の買い手であった日本銀行の存在感が薄まれば、国債価格は下落し、利回り(金利)は上昇しやすくなります。

- 追加利上げの織り込み: 金融市場は、常に将来を予測して動きます。変動金利に影響する政策金利の追加利上げが視野に入ってくると、それを先取りする形で長期金利がさらに上昇する可能性があります。

- 海外金利の動向: 日本の長期金利は、米国の長期金利の動きと連動しやすい傾向があります。米国の金融政策や経済指標によって米長期金利が上昇すれば、日本の長期金利にも上昇圧力がかかります。

- 日本の財政状況への懸念: 日本は巨額の財政赤字を抱えており、今後も国債を大量に発行し続ける必要があります。国の信認が揺らぐような事態になれば、国債の買い手が減り、金利が急騰するリスク(財政リスク)もゼロではありません。

固定金利はどこまで上がるか?

これらの要因から、10年固定金利やフラット35の金利は、現在の水準からさらに上昇する余地があると考えられます。ただし、日本経済の回復ペースが緩やかであることや、急激な金利上昇が住宅市場や設備投資に与える悪影響を考慮すると、上昇ペースは限定的との見方もあります。

当面は、10年固定金利で1%台後半から2%台前半、フラット35で2%台前半が意識される展開となるかもしれません。「これ以上の金利上昇は避けたい」「長期的な返済計画の安心感を確保したい」と考えるのであれば、現在の金利水準で固定金利を選択することも合理的な判断となり得ます。

住宅ローンの3つの金利タイプとそれぞれの特徴

住宅ローンを選ぶ際、最も重要な決断の一つが「金利タイプ」の選択です。金利タイプは大きく分けて「変動金利型」「固定金利期間選択型」「全期間固定金利型」の3種類があり、それぞれにメリット・デメリットが存在します。ご自身のライフプランやリスク許容度に合わせて最適なタイプを選ぶために、まずはそれぞれの特徴をしっかりと理解しましょう。

| 特徴 | 変動金利型 | 固定金利期間選択型 | 全期間固定金利型 |

|---|---|---|---|

| 金利の見直し | 原則、半年ごと | 固定期間終了後 | 借入期間中ずっと同じ |

| 返済額の見直し | 原則、5年ごと(125%ルールあり) | 固定期間終了後 | 借入期間中ずっと同じ |

| 金利水準(一般的傾向) | 最も低い | 変動型と全期間固定型の中間 | 最も高い |

| 金利上昇リスク | 借り手が全て負う | 固定期間中は負わないが、期間終了後は負う | 金融機関が全て負う(借り手は負わない) |

| メリット | ・当初の返済額が低い ・金利低下の恩恵を受けられる |

・一定期間、返済額と家計を安定させられる ・変動金利より安心感がある |

・返済計画が立てやすく、将来の見通しが立つ ・将来の金利上昇を心配する必要がない |

| デメリット | ・将来、金利が上昇するリスクがある ・返済額が増える可能性があり、計画が立てにくい |

・固定期間終了後の金利が不透明 ・全期間固定型よりは当初金利が低いが、変動型よりは高い ・期間終了後の優遇幅が縮小されることがある |

・当初の金利が他のタイプより高い ・市場金利が低下しても、その恩恵を受けられない |

変動金利型

変動金利型は、その名の通り、市場金利の動向に合わせて定期的に金利が見直されるタイプです。

- 特徴:

- 金利の見直しは年2回(通常は4月と10月)が一般的です。

- 借入当初の金利が他のタイプに比べて最も低く設定されているのが最大の魅力です。

- 市場金利が低下すれば、返済額も減るというメリットがあります。

- 注意すべき仕組み:

- 5年ルール: 金利が上昇しても、毎月の返済額は5年間固定されます。これにより、急激な返済額の変動を防ぎます。

- 125%ルール: 5年後の返済額見直しの際、新しい返済額は直前の返済額の1.25倍(125%)が上限となります。これも返済負担の急増を緩和するための措置です。

- 未払利息のリスク: 金利が急激に上昇した場合、毎月の返済額に占める利息の割合が増え、元金の返済が進まなくなることがあります。最悪の場合、毎月の返済額が利息額を下回り、返済しても元金が全く減らないどころか、支払いきれなかった利息(未払利息)が積み上がってしまうリスクがあります。未払利息は、最終返済時や繰り上げ返済時に一括で支払う必要があります。

- 向いている人:

- 将来の金利上昇リスクを許容できる、資金的に余裕のある人。

- 借入期間が短い、または借入額が少ない人。

- 金利が上昇した場合に、繰り上げ返済などで対応できる人。

固定金利期間選択型

固定金利期間選択型は、借入当初の一定期間(2年、3年、5年、10年など)だけ金利が固定されるタイプです。

- 特徴:

- 「当初10年固定」などが代表的で、変動金利型と全期間固定金利型の中間的な性質を持ちます。

- 選択した固定期間中は、市場金利がどう変動しようとも、金利と返済額は一切変わりません。これにより、子どもの教育費がかかる期間など、特定の期間の家計を安定させたい場合に有効です。

- 固定期間が終了すると、その時点の金利で再び固定期間を設定するか、変動金利に移行するかを選択します。

- 注意すべき仕組み:

- 固定期間終了後の金利: 期間終了後の金利がどうなるかは、その時の市場金利次第であり、不透明です。金利が大幅に上昇していれば、返済額も大きく増える可能性があります。

- 優遇幅の変更リスク: 最も注意すべき点として、固定期間終了後の金利に適用される「優遇幅」が、借入当初よりも縮小されてしまうケースがあります。これにより、基準金利がそれほど上昇していなくても、実行金利が大きく跳ね上がることがあるため、「固定金利終了後の罠」とも呼ばれます。契約前に、期間終了後の優遇条件をしっかり確認することが不可欠です。

- 向いている人:

- 当面の返済額を確定させて、ライフプランを立てたい人。

- 変動金利のリスクは避けたいが、全期間固定金利ほどの高い金利は払いたくないと考える人。

全期間固定金利型

全期間固定金利型は、借入時から返済完了まで、金利が一切変わらないタイプです。代表的な商品に、住宅金融支援機構の「フラット35」があります。

- 特徴:

- 最大のメリットは、返済計画の立てやすさと安心感です。将来、市場金利がどれだけ上昇しても、毎月の返済額は最後まで変わりません。

- 借入時に総返済額が確定するため、長期的な人生設計や資産形成の計画を非常に立てやすくなります。

- 注意すべき仕組み:

- 当初金利の高さ: 金利上昇リスクを金融機関側が負うため、その分、借入当初の金利は3つのタイプの中で最も高く設定されます。

- 金利低下の恩恵なし: 借入後に市場金利が大幅に低下しても、自分のローン金利は下がりません。この場合、他のローンに借り換えるという選択肢はありますが、諸費用がかかります。

- 向いている人:

- 将来の金利上昇が不安で、とにかく返済額を確定させたい人。

- 家計管理をシンプルにしたい、計画性を重視する人。

- 借入額が大きい、または借入期間が30年以上の長期にわたる人(金利上昇時の影響が大きいため)。

今、住宅ローンを組むなら変動金利と固定金利どっちを選ぶべき?

「結局、今の状況で選ぶべきなのは変動金利なのか、固定金利なのか?」これは、住宅ローンを検討するすべての人が直面する究極の問いです。金利の先行きが不透明な2024年現在、この選択はこれまで以上に重要性を増しています。

この問いに唯一絶対の正解はありません。最適な選択は、個々の年収、資産状況、家族構成、ライフプラン、そして何よりも「リスクに対する考え方」によって異なるからです。ここでは、どのような人がそれぞれに向いているのか、具体的な判断基準を提示します。

変動金利がおすすめな人

依然として歴史的な低金利が続く変動金利は、そのメリットを最大限に活かせる人にとっては魅力的な選択肢です。以下のような特徴を持つ人は、変動金利を積極的に検討する価値があります。

- 金利上昇リスクを十分に許容できる人

- これは最も重要な条件です。具体的には、世帯年収が高く、現在の返済額に加えて毎月数万円の支出増があっても家計が揺るがない人。例えば、共働きで収入の柱が二つある、あるいは親からの資金援助が見込めるなど、経済的なバッファーが大きい家庭が該当します。

- シミュレーションとして、適用金利が1%〜1.5%上昇した場合の返済額を算出し、それでも問題なく支払えるかを事前に確認しておくことが不可欠です。

- 手元資金に余裕があり、いつでも繰り上げ返済できる人

- 金利上昇の兆候が見られた際に、まとまった資金で繰り上げ返済を行い、ローン元金を減らせる人は変動金利の恩恵を受けやすいです。元金が減れば、金利が上昇しても利息の増加額を抑えられます。

- ただし、繰り上げ返済に資金を使いすぎて、教育資金や老後資金、緊急時の予備資金が枯渇しないよう、バランス感覚が重要です。

- 借入期間が短い、または完済までの道筋が明確な人

- 例えば、定年退職まであと15年で、退職金などを活用して完済する計画を立てている人。借入期間が短ければ、それだけ金利上昇リスクにさらされる期間も短くなります。

- 10年程度で完済できる見込みであれば、変動金利の低金利メリットを享受し、金利が本格的に上昇する前に逃げ切れる可能性が高まります。

- 借入額が比較的少ない人

- 物件価格が手頃であったり、自己資金を多く用意できたりして、住宅ローンの借入額自体が少ない場合も変動金利に向いています。同じ1%の金利上昇でも、借入額が2,000万円の場合と5,000万円の場合とでは、返済額の増加インパクトは大きく異なります。

- 金融・経済のニュースに関心を持ち、情報収集を厭わない人

- 変動金利は、いわば「ほったらかし」にできない商品です。日銀の金融政策や金利の動向を定期的にチェックし、状況に応じて繰り上げ返済や借り換えを判断する、といった能動的な姿勢が求められます。

固定金利がおすすめな人

将来の金利上昇に対する不安を払拭し、「安心」を最優先したい人にとって、固定金利は非常に合理的な選択です。特に、以下のような人には固定金利(全期間固定、または長期の固定金利期間選択型)の利用を強くおすすめします。

- 返済計画を確定させ、将来の見通しを立てたい人

- 子どもの教育費がこれから本格的にかかってくる、親の介護費用が必要になる可能性があるなど、住宅ローン以外の将来の支出が見えている、あるいは不確定な要素が多い家庭。住宅ローンの返済額が確定していれば、他の支出に対する資金計画が格段に立てやすくなります。

- 毎月の収支をきっちり管理し、予算内で生活したいという堅実な家計管理を志向する人にも最適です。

- 金利のニュースを見るたびにハラハラしたくない人

- 住宅ローンの返済は30年以上続く長丁場です。その間、金利が上がるかもしれないという精神的なストレスを感じ続けるのは避けたい、と考える人は少なくありません。変動金利より多少高い金利を支払ってでも「精神的な平穏」を買う、という考え方は十分に合理的です。

- 借入額が大きい、または返済期間が長期にわたる人

- 例えば、5,000万円以上のローンを35年で組むようなケースです。借入額や期間が大きいほど、わずかな金利上昇でも返済額の増加は大きなものになります。こうしたハイリスクな状況では、金利を固定してリスクをヘッジする意義は非常に大きくなります。

- 「返済負担率」が高い人

- 返済負担率とは、年収に占める年間のローン返済額の割合です。一般的に25%が上限の目安とされますが、この返済負担率が上限に近い水準でローンを組む場合、金利上昇に対する余力(バッファー)がほとんどありません。このようなケースでは、返済額が増加するリスクのある変動金利は避けるべきであり、固定金利一択と言えるでしょう。

最終的には、変動金利の「低金利の魅力」と固定金利の「安心感」を天秤にかけ、ご自身の価値観やライフプランにとってどちらがより重要かを判断することが、後悔のない選択につながります。

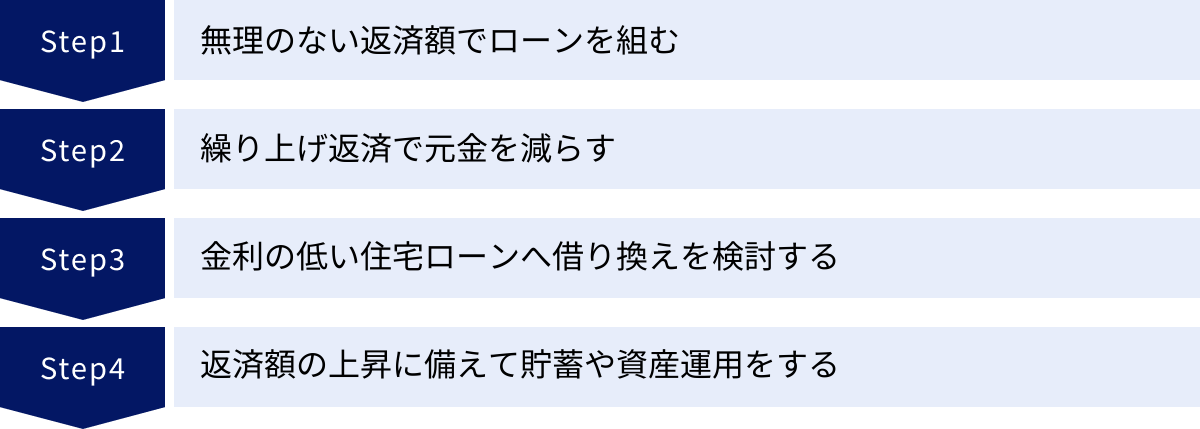

金利上昇に備える4つの対策

変動金利を選んだ方はもちろん、これからローンを組むすべての方が、将来の金利上昇という不確実性に備えておくことは非常に重要です。ここでは、具体的な4つの対策をご紹介します。これらの対策を組み合わせることで、金利上昇への耐性を高めることができます。

① 無理のない返済額でローンを組む

すべての対策の基本であり、最も重要なのが「そもそも借りすぎない」ことです。

金融機関の住宅ローン審査では、年収に対して返済可能な上限額(借入限度額)が提示されます。しかし、「審査に通る額」と「無理なく返済し続けられる額」は全く別物です。金融機関が示す上限額いっぱいまで借りてしまうと、当初の家計はカツカツになり、金利上昇や不測の事態(収入減、病気など)が起きた際に、即座に返済が困難になるリスクがあります。

一つの重要な指標が「返済負担率(返済比率)」です。これは、年収に占める年間の住宅ローン返済額の割合のことで、以下の式で計算されます。

返済負担率(%) = 年間総返済額 ÷ 年収 × 100

一般的に、無理のない返済負担率は手取り年収の20%〜25%以内と言われています。審査金利(多くの金融機関が審査時に用いる高めの金利、3%〜4%程度)で計算した際にこの範囲に収まるように借入額を設定することが、安全な資金計画の第一歩です。現在の低い金利ではなく、将来金利が上昇した状態を想定して借入額を決める「ストレス・テスト」の発想が不可欠です。

② 繰り上げ返済で元金を減らす

繰り上げ返済は、金利上昇に対する極めて有効な対抗策です。毎月の返済とは別に、まとまった資金でローンの一部または全部を前倒しで返済することを指します。繰り上げ返済した分はすべて元金の返済に充てられるため、その元金にかかるはずだった将来の利息を丸ごとカットできるという大きなメリットがあります。

繰り上げ返済には、主に2つのタイプがあります。

- 期間短縮型: 毎月の返済額は変えずに、返済期間を短くするタイプ。利息の軽減効果はこちらの方が大きいため、総返済額を少しでも減らしたい場合に適しています。金利上昇局面では特に有効です。

- 返済額軽減型: 返済期間は変えずに、毎月の返済額を減らすタイプ。当面の家計の負担を軽くしたい、教育費のピークに備えたいといった場合に有効です。

金利上昇に備えるという観点では、金利が低いうちに期間短縮型の繰り上げ返済をコツコツと行い、元金を着実に減らしておくことが理想的です。そうすれば、いざ金利が上昇した際にも、支払う利息の増加額を最小限に抑えることができます。ただし、手元の現金を減らしすぎないよう、緊急予備資金や教育資金とのバランスを考慮することが重要です。

③ 金利の低い住宅ローンへ借り換えを検討する

すでに住宅ローンを返済中の人にとって、金利上昇局面で検討したいのが「借り換え」です。借り換えとは、現在利用しているローンを、より金利の低い別の金融機関のローンで完済し、その後は新しい金融機関に返済していく方法です。

借り換えのメリットが出る一般的な目安として、かつては「ローン残高1,000万円以上、残存期間10年以上、金利差1%以上」と言われてきました。しかし、近年の低金利競争により、現在では金利差が0.3%〜0.5%程度でも十分にメリットが出るケースが増えています。

特に以下のようなケースで借り換えは有効です。

- 変動金利から固定金利へ: 将来の金利上昇が不安になったタイミングで、全期間固定金利や長期の固定金利に借り換えることで、それ以降の返済額を確定させることができます。

- 固定金利期間選択型から変動金利へ: 固定期間が終了し、金利が大幅に上がりそうな場合に、より金利の低いネット銀行などの変動金利に借り換える選択肢もあります。

ただし、借り換えには登記費用、保証料、融資手数料といった諸費用が数十万円単位でかかる点に注意が必要です。これらの諸費用を含めた総返済額で、現在のローンを継続した場合と比較し、トータルで得になるかどうかを冷静に判断する必要があります。

④ 返済額の上昇に備えて貯蓄や資産運用をする

変動金利を選択した場合、固定金利との差額分を「リスクを取っている対価」と捉え、その分を貯蓄や資産運用に回すという考え方も有効な対策です。

例えば、変動金利(0.4%)と全期間固定金利(1.8%)で迷ったとします。4,000万円を35年で借り入れた場合、当初の毎月返済額には約2.6万円の差が生まれます。この差額分を、金利が上昇した際の返済額増加に備える「専用の貯金箱」に毎月積み立てておくのです。

もし金利が上がらなければ、その貯蓄は繰り上げ返済の原資や将来の資産になります。もし金利が上昇して返済額が増えても、貯めておいた資金で補填することができます。

さらに積極的な方法として、この差額分をNISA(少額投資非課税制度)などを活用して、長期・積立・分散を基本とした資産運用に回すという考え方もあります。これにより、住宅ローンの金利上昇率を上回るリターンを目指すことも可能です。ただし、資産運用には元本割れのリスクが伴うため、あくまで余裕資金の範囲内で行うべきであり、ご自身の知識やリスク許容度を十分に考慮した上で行うことが大前提となります。

住宅ローン金利に関するよくある質問

住宅ローンを検討する中で、多くの方が抱く共通の疑問があります。ここでは、特に頻繁に寄せられる質問に対して、分かりやすく回答します。

住宅ローンの金利はいつ決まる?

これは非常に重要なポイントです。住宅ローンの申込から融資実行までには数週間から1ヶ月以上かかりますが、その間に金利が変動する可能性があります。

結論から言うと、住宅ローンに適用される金利は「融資が実行される日(実際に融資金が振り込まれる日)」の金利です。

これは、住宅ローンの申し込みをした日や、金融機関との間で金銭消費貸借契約(金消契約)を締結した日の金利ではない、という点がポイントです。

例えば、5月10日に金利0.4%でローンの申し込みをし、5月30日に契約を結んだとします。しかし、物件の引き渡しと融資実行が6月15日だった場合、その金融機関の6月の金利が適用されます。もし6月の金利が0.45%に上がっていれば、0.45%が適用されますし、0.35%に下がっていれば、その低い方の金利が適用されます。

そのため、ローンの申し込みから実行までの期間が長い場合(新築マンションの購入などで数ヶ月先になる場合など)は、その間に金利が上昇するリスクがあることを念頭に置いておく必要があります。金融機関によっては、申込時の金利と実行時の金利のいずれか低い方を適用してくれる「金利選択ルール」を設けている場合もあるため、契約内容を確認しておくと良いでしょう。

金利が1%上がると返済額はいくら増える?

金利上昇の影響を具体的にイメージするために、シミュレーションを見てみましょう。ここでは、借入額3,000万円、返済期間35年、元利均等返済という条件で、金利が1%上昇した場合に毎月の返済額と総返済額がどれだけ増えるかを示します。

| 金利 | 毎月の返済額 | 年間返済額 | 総返済額 | 基準(0.5%)との差額(総返済額) |

|---|---|---|---|---|

| 0.5% | 77,875円 | 934,500円 | 39,249,194円 | – |

| 1.0% | 84,685円 | 1,016,220円 | 42,701,478円 | +3,452,284円 |

| 1.5% | 91,855円 | 1,102,260円 | 46,295,022円 | +7,045,828円 |

| 2.0% | 99,378円 | 1,192,536円 | 50,086,641円 | +10,837,447円 |

| 2.5% | 107,249円 | 1,286,988円 | 54,053,524円 | +14,804,330円 |

| ※シミュレーションは概算値です。 |

この表から分かる通り、金利が0.5%から1.5%へと1%上昇するだけで、毎月の返済額は約1.4万円増加し、35年間の総返済額は約705万円も増えることになります。

このインパクトの大きさを理解することが、金利タイプを選択し、無理のない借入額を設定する上で非常に重要です。変動金利を選ぶ場合は、少なくともこの程度の金利上昇は起こりうると想定し、家計に耐えられるかを必ず確認しましょう。

過去に最も金利が高かったのはいつ?(バブル期など)

現在の低金利に慣れていると想像しにくいかもしれませんが、過去には住宅ローン金利が非常に高かった時代がありました。

住宅ローン金利が歴史上最も高かったのは、1980年代末から1990年代初頭にかけての「バブル経済期」です。

当時の日本経済は、株価と地価が異常なまでに高騰する好景気に沸いていました。この過熱した景気を抑制するため、日本銀行は公定歩合(当時の政策金利)を何度も引き上げ、1990年には6.0%に達しました。

これを受けて、各金融機関の住宅ローン金利も急騰しました。

- 変動金利: 民間銀行の変動金利は、基準となる短期プライムレートが8.5%に達したことを受け、8%台後半まで上昇しました。

- 固定金利: 住宅金融公庫(現在の住宅金融支援機構の前身)の基準金利も、1991年度には5.5%という高い水準でした。(参照:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」等の過去データ)

今では考えられないような高金利ですが、当時は給与も右肩上がりで増えるという期待感があったため、多くの人が高い金利でローンを組んでいました。しかし、バブル崩壊後、収入が伸び悩む一方で高い金利負担が続くという「ローン地獄」に陥る人も少なくありませんでした。

この歴史的な事実を知ることは、現在の低金利が決して当たり前のものではなく、将来的に金利が再び上昇する可能性もゼロではないという教訓を与えてくれます。

まとめ

本記事では、2024年の最新の住宅ローン金利動向から、その背景にある仕組み、今後の見通し、そして個人ができる対策までを網羅的に解説してきました。

最後に、この記事の要点を改めて整理します。

- 2024年は歴史的な転換点: 長年のマイナス金利政策が解除され、日本の金利は新たな局面に入りました。先行きは不透明ですが、「超低金利時代の終わり」を意識すべきタイミングであることは間違いありません。

- 金利タイプで異なる動向: 変動金利は日銀の慎重な姿勢を背景に依然として低位安定していますが、将来の追加利上げによる上昇リスクを内包しています。一方、固定金利は市場金利の上昇を反映し、すでに上昇トレンドに入っています。

- 金利の仕組みの理解が重要: 変動金利が「短期プライムレート(≒政策金利)」に、固定金利が「長期金利(10年国債利回り)」に連動するという基本を理解することで、ニュースの背景を読み解き、冷静な判断を下すことができます。

- 最適な選択は人それぞれ: 変動金利と固定金利に絶対的な優劣はありません。ご自身の年収や資産、ライフプラン、そして何よりも「リスクをどこまで許容できるか」という価値観に基づいて選択することが最も重要です。金利上昇に耐えられる資金的・精神的余裕があるなら変動金利、将来の安心を最優先するなら固定金利が合理的な選択となります。

- 事前の備えが未来を守る: どの金利タイプを選ぶにせよ、金利上昇への備えは不可欠です。「無理のない返済額で借りる」ことを大前提に、「繰り上げ返済」「借り換えの検討」「貯蓄・資産運用」といった対策を組み合わせ、変化に強い家計を築いていきましょう。

住宅ローンは、数十年にわたって人生に寄り添うパートナーです。金利という不確実な要素と上手に付き合っていくためには、正しい知識を身につけ、ご自身の状況を客観的に分析し、納得のいく決断を下すことが求められます。この記事が、そのための確かな一助となれば幸いです。