マイホームの購入は、多くの人にとって人生で最も大きな買い物の一つです。その夢を実現するために、ほとんどの人が利用するのが「住宅ローン」です。しかし、誰もが簡単に住宅ローンを組めるわけではありません。そこには「審査」という大きな関門が待ち構えています。

「自分は審査に通るだろうか?」「もし落ちてしまったらどうしよう?」といった不安を抱えている方も多いのではないでしょうか。住宅ローンの審査は、金融機関が申込者の返済能力や物件の価値を多角的に評価する、非常に重要なプロセスです。その基準は複雑で、何が評価され、どのような点がマイナスになるのかを正確に理解している人は少ないかもしれません。

この記事では、住宅ローン審査の全体像から、金融機関が重視する具体的な審査項目、審査に落ちてしまう主な理由、そして審査通過の可能性を高めるための対策まで、網羅的かつ徹底的に解説します。これから住宅の購入を検討している方はもちろん、過去に審査で苦い経験をした方にとっても、必ず役立つ情報が満載です。

この記事を最後まで読めば、住宅ローン審査に対する漠然とした不安が解消され、自信を持って審査に臨むための具体的なアクションプランを描けるようになるでしょう。

目次

住宅ローン審査とは?

住宅ローンを申し込む際に必ず行われる「審査」。この審査が一体何のために行われ、どのような仕組みになっているのかを理解することは、対策を立てる上での第一歩です。ここでは、住宅ローン審査の基本的な目的と、事前審査(仮審査)と本審査という2つのステップについて詳しく解説します。

審査の目的と重要性

住宅ローンの審査と聞くと、「自分がお金を借りるに値するかどうかを厳しく値踏みされる」というネガティブなイメージを持つかもしれません。しかし、審査の目的は単に申込者を選別することだけではありません。その根底には、金融機関と申込者の双方を守るという非常に重要な役割があります。

金融機関側の視点で見ると、審査の最大の目的は「貸し倒れリスク」を回避することです。住宅ローンは、数千万円という高額な資金を、20年、30年といった非常に長い期間にわたって貸し出す金融商品です。もし契約者が途中で返済できなくなってしまえば、金融機関は大きな損失を被ることになります。そのため、申込者に対して「将来にわたって安定的にローンを返済し続ける能力があるか(返済能力)」を厳密にチェックする必要があるのです。また、万が一返済が滞った場合に備えて、融資の対象となる物件に「貸付額を回収できるだけの価値があるか(担保価値)」を評価することも、金融機関にとってのリスク管理上、不可欠なプロセスです。

一方、申込者側の視点で見ると、審査は「無理のない返済計画で、安定した生活を守る」ためのセーフティネットとしての役割を果たします。もし審査がなく、誰でも希望額を借りられてしまったらどうなるでしょうか。収入に見合わない高額なローンを組んでしまい、毎月の返済に追われて生活が困窮する、教育費や老後資金が準備できなくなるといった事態に陥る人が続出するかもしれません。最悪の場合、返済不能となり、せっかく手に入れたマイホームを手放さなければならなくなる可能性もあります。

金融機関は、過去の膨大なデータに基づいて「年収に対してこのくらいの返済額なら、安定した生活を維持できる」という基準を持っています。審査によって借入額に上限が設けられることは、申込者が長期的な視点で見て、経済的に破綻するリスクから守られているとも言えるのです。

このように、住宅ローン審査は、金融機関にとっては貸し倒れを防ぐための「リスク評価」であり、申込者にとっては将来の生活破綻を防ぐための「健康診断」のようなものです。数十年続く返済の旅路を、双方が安心してスタートするための、極めて重要で合理的な手続きであると理解することが大切です。この目的を理解することで、なぜ年収や勤続年数、過去の返済履歴などが厳しく見られるのか、その理由が見えてくるはずです。

事前審査(仮審査)と本審査の2段階がある

住宅ローンの審査は、一度きりで終わるわけではありません。一般的に、「事前審査(仮審査)」と「本審査」という2つの段階を経て進められます。これは、購入プロセスを効率的かつ安全に進めるための仕組みです。それぞれの審査がどのタイミングで行われ、どのような目的を持ち、何を見られるのかを正確に把握しておきましょう。

| 審査の種類 | 事前審査(仮審査) | 本審査 |

|---|---|---|

| 目的 | 大まかな借入可能額の把握、本審査に進めるかの一次判断 | 最終的な融資可否の決定 |

| タイミング | 物件探しと並行、または購入したい物件が見つかった直後 | 不動産の売買契約締結後 |

| 主な審査項目 | 申込者の返済能力(年収、勤続年数、信用情報など) | 事前審査の内容の再確認、物件の担保評価、団体信用生命保険の加入審査 |

| 審査機関 | 金融機関 | 金融機関+保証会社 |

| 必要書類 | 比較的簡易(本人確認書類、源泉徴収票など) | 多数の公的書類が必要(売買契約書、住民票、印鑑証明書など) |

| 審査期間 | 数日~1週間程度 | 1~3週間程度 |

事前審査(仮審査)でみられること

事前審査は、本格的な物件探しや不動産会社との交渉を始める前、あるいは購入したい物件が見つかった段階で受ける最初の審査です。その主な目的は、「申込者が大体いくらまで借りられそうか」という借入可能額の目安を把握し、本審査に進める見込みがあるかをスピーディに判断することにあります。

この段階で金融機関が主に見るのは、申込者個人の「返済能力」に関する情報です。具体的には、年収、勤務先、勤続年数、雇用形態、そして個人信用情報(後述)などが中心となります。物件に関する情報は、まだ売買契約前であるため、物件のパンフレットや販売図面など、限定的な情報で審査が進められることがほとんどです。

提出する書類も、本人確認書類(運転免許証など)や収入証明書類(源泉徴収票など)といった、比較的準備しやすいものに限られます。そのため、審査にかかる期間も短く、早いところでは即日、一般的には数日〜1週間程度で結果が出ます。

この事前審査は「仮」という名前がついていますが、決して軽いものではありません。ここで承認を得られなければ、本審査に進むことはできません。不動産会社によっては、事前審査の承認を、具体的な物件の交渉や売買契約に進むための条件とするところも多くあります。事前審査は、マイホーム購入のスタートラインに立つための、事実上の第一関門と言えるでしょう。

本審査でみられること

事前審査で承認を得て、購入する物件を正式に決定し、不動産の売買契約を締結した後に申し込むのが「本審査」です。これが、融資を受けられるかどうかを決める最終的な審査となります。

本審査では、事前審査で提出した情報に間違いや変更がないかを再確認するとともに、より詳細で厳密な審査が行われます。特に重要なのが、「物件の担保評価」と「団体信用生命保険(団信)への加入審査」です。

物件の担保評価とは、金融機関が専門家(不動産鑑定士など)を通じて、融資対象の物件に本当に借入額に見合った価値があるかを評価することです。土地の場所や形状、建物の構造や築年数などを詳細に調査し、担保としての価値を算出します。もし、借入希望額に対して物件の担保価値が著しく低いと判断されれば、融資額が減額されたり、最悪の場合は融資を断られたりすることもあります。

団体信用生命保険(団信)は、ローン契約者が死亡または所定の高度障害状態になった場合に、保険金でローン残高が完済される生命保険です。ほとんどの民間の金融機関では、この団信への加入が住宅ローン利用の必須条件となっています。そのため、本審査と並行して団信の加入審査も行われ、申込者の健康状態が問われます。過去の病歴や現在の治療状況によっては、団信に加入できず、結果として本審査にも通らないというケースが発生します。

このように、本審査では申込者自身の属性だけでなく、物件や健康状態も含めた総合的な判断が下されます。提出書類も、売買契約書や重要事項説明書、住民票、印鑑証明書など、公的なものが多数必要となり、審査期間も1〜3週間程度と、事前審査より長くかかるのが一般的です。

住宅ローン審査の流れと期間

マイホーム購入という大きなプロジェクトを円滑に進めるためには、住宅ローン審査の全体像、つまり、どのタイミングで何をすべきかを把握しておくことが不可欠です。ここでは、最初のステップである事前審査の申し込みから、実際に融資が実行されるまでの具体的な流れと、それぞれの段階で必要となる期間や書類について詳しく解説します。

事前審査から融資実行までのステップ

住宅ローンの手続きは、いくつかのステップに分かれており、それぞれに意味があります。全体の流れを時系列で見ていきましょう。

- 情報収集・金融機関の選定

まずは、どの金融機関で住宅ローンを申し込むかを検討します。メガバンク、地方銀行、信用金庫、ネット銀行、あるいは「フラット35」など、選択肢は多岐にわたります。金利の種類(変動金利、固定金利)、手数料、団信の内容、付帯サービスなどを比較し、自分のライフプランや考え方に合った金融機関を2〜3社に絞り込みます。 - 事前審査(仮審査)の申し込み

候補となる金融機関に事前審査を申し込みます。多くの金融機関ではウェブサイトから申し込みが可能です。この段階では、まだ購入物件が確定していなくても、「このくらいの価格帯の物件を検討している」という情報で審査を受けられる場合があります。購入したい物件が具体的に決まっている場合は、その物件情報(販売図面など)を添えて申し込みます。 - 事前審査の承認

申し込みから数日〜1週間程度で、金融機関から審査結果の連絡があります。承認された場合、「借入可能額」や「適用金利の優遇幅」などが提示されます。この承認通知は、不動産会社に対して「購入資金を準備できる」という証明になり、具体的な物件交渉や契約に進むためのパスポートの役割を果たします。 - 購入物件の決定・売買契約の締結

事前審査の承認額を参考に、購入する物件を最終決定します。そして、売主との間で「不動産売買契約」を締結します。この契約書は本審査で必須の書類となります。この際、「ローン特約(融資利用特約)」を必ず契約に盛り込むことが重要です。これは、万が一本審査に通らなかった場合に、ペナルティなしで売買契約を白紙撤回できるという買主を守るための重要な条項です。 - 本審査の申し込み

売買契約を締結したら、速やかに金融機関に本審査を申し込みます。事前審査で承認を得た金融機関に申し込むのが一般的です。事前審査時よりも多くの詳細な書類が必要となるため、計画的に準備を進めましょう。 - 本審査の承認

申し込みから1〜3週間程度で、最終的な審査結果が出ます。無事に承認されれば、金融機関から融資承認の連絡とともに、正式な融資条件が提示されます。 - 住宅ローン契約(金銭消費貸借契約)の締結

本審査承認後、金融機関との間で正式な住宅ローンの契約(金銭消費貸借契約、略して金消契約)を結びます。契約内容を十分に確認し、署名・捺印します。この際、抵当権設定の手続きも同時に行われることが一般的です。 - 融資実行・物件引き渡し(決済)

契約で定められた日に、金融機関から融資額が申込者の口座に振り込まれます。これを「融資実行」と言います。そして、その資金で売主に物件の代金を支払い、物件の所有権移転登記を行い、鍵の引き渡しを受けます。これで、晴れてマイホームが自分のものとなります。翌月から、ローンの返済がスタートします。

事前審査にかかる期間と必要書類

事前審査は、住宅ローン手続きの入り口です。ここでつまずかないよう、期間の目安と必要書類をしっかり確認しておきましょう。

審査にかかる期間は、一般的に申し込みから3営業日〜1週間程度です。近年は審査のスピードアップが進んでおり、特にネット銀行などでは最短で申し込み当日に結果が出るケースもあります。ただし、申込者の状況や混雑具合によっては1週間以上かかることもあるため、余裕を持ったスケジュールを組むことが大切です。

事前審査で一般的に必要となる書類は以下の通りです。金融機関によって多少異なりますので、必ず公式サイトなどで確認してください。

- 本人確認書類:運転免許証、パスポート、マイナンバーカード、健康保険証など。顔写真付きのものが望ましいです。

- 収入を証明する書類:

- 給与所得者の場合:前年分の源泉徴収票。場合によっては直近2〜3年分を求められることもあります。

- 自営業者の場合:直近2〜3期分の確定申告書(控え)および付表、納税証明書など。

- 物件に関する書類(物件が決まっている場合):物件の概要がわかるもの。販売図面、物件パンフレット、登記簿謄本(写し)など。不動産会社から入手できます。

- その他の借入れに関する書類(該当者のみ):自動車ローンやカードローン、奨学金などの借入れがある場合、その返済予定表や残高証明書など。借入れの状況を正確に把握するために必要です。

これらの書類を事前に不備なく準備しておくことが、審査をスムーズに進めるための鍵となります。

本審査にかかる期間と必要書類

本審査は、融資の最終決定を下すための詳細な審査であり、事前審査よりも時間がかかります。

審査にかかる期間は、一般的に申し込みから1週間〜3週間程度が目安です。ただし、これは書類が完全に揃っている場合の目安です。書類に不備があったり、金融機関や保証会社で確認事項が発生したりした場合は、1ヶ月以上かかることもあります。特に、住宅購入の繁忙期である年度末(1〜3月)などは、審査が混み合い、通常より時間がかかる傾向があります。

本審査で必要となる書類は多岐にわたります。事前審査で提出した書類に加えて、以下のような公的な証明書が必要になるため、計画的な準備が不可欠です。

- 本人確認書類:事前審査と同様です。

- 収入証明書類:源泉徴収票や確定申告書に加え、住民税決定通知書または課税証明書(市区町村役場で取得)の提出を求められることが一般的です。

- 物件に関する重要な書類:

- 不動産売買契約書(写し)

- 重要事項説明書(写し)

- 登記簿謄本(登記事項証明書)

- 建築確認済証(写し)および検査済証(写し)(新築や中古一戸建ての場合)

- 公図、地積測量図、建物図面など

- 公的な証明書:

- 住民票の写し(家族全員分)

- 印鑑登録証明書

- 団体信用生命保険申込書兼告知書:健康状態を告知するための書類です。

これらの書類の中には、市区町村役場や法務局などで取得する必要があり、時間と手間がかかるものもあります。不動産会社や金融機関の担当者と連携し、どの書類がいつまでに必要なのかを正確に把握し、早め早めに行動することが、融資実行までのスケジュールを遅らせないための重要なポイントです。

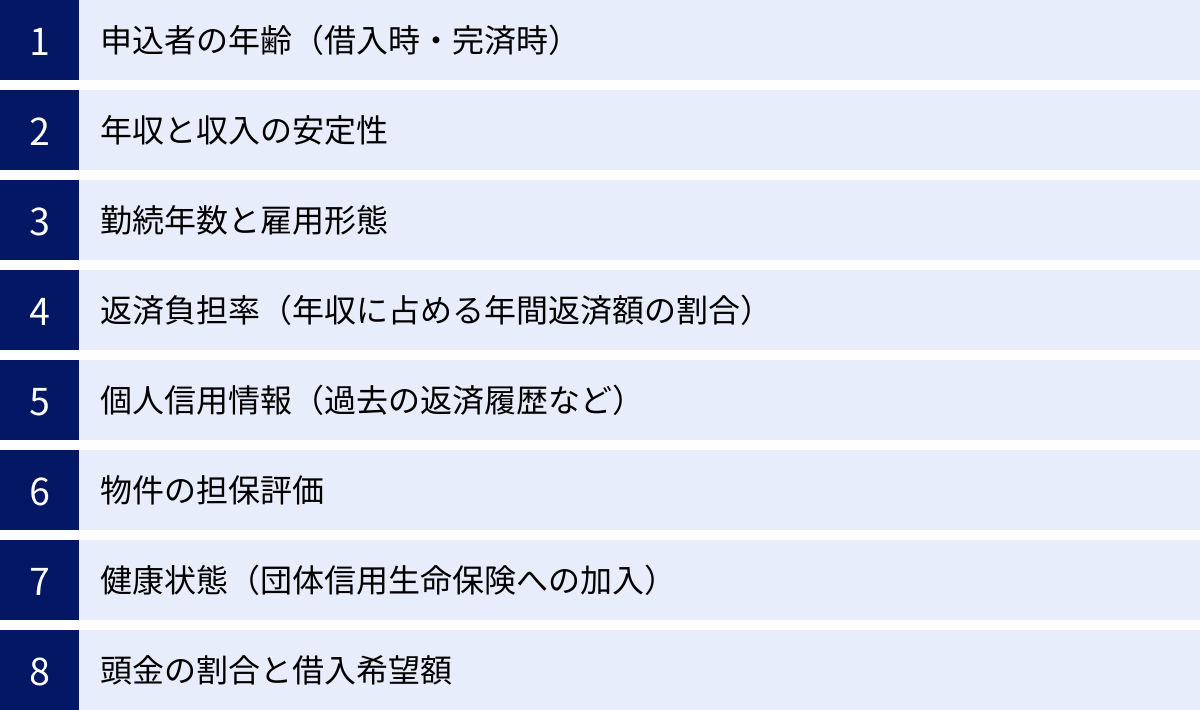

金融機関が見る!住宅ローン審査の8つの主要項目

住宅ローンの審査では、金融機関は申込者のどのような点を見ているのでしょうか。審査基準は金融機関によって細部が異なりますが、共通して重視される主要な項目が存在します。「返済能力」と「個人の信用力」、そして「物件の担保価値」という3つの大きな視点から、申込者は総合的に評価されます。ここでは、その中でも特に重要となる8つの項目を一つひとつ詳しく解説していきます。

① 申込者の年齢(借入時・完済時)

まず金融機関がチェックするのが、申込者の「年齢」です。特に重要視されるのは「借入時の年齢」と「完済時の年齢」の2つです。

多くの金融機関では、借入時の年齢条件を「満20歳以上70歳未満」などと定めています。若すぎても社会人としての実績が乏しく、逆に高齢すぎると返済期間を十分に確保できないため、このような制限が設けられています。

しかし、それ以上に審査で厳しく見られるのが「完済時年齢」です。ほとんどの金融機関では、完済時年齢の上限を「満80歳未満」と設定しています。これは、住宅ローンの返済が退職後も続く場合、年金収入が主となる中で安定した返済が難しくなるリスクを考慮しているためです。

例えば、借入時の年齢が45歳の方が、最長の35年ローンを組もうとすると、完済時の年齢は80歳になります。これは金融機関が定める上限ギリギリであり、審査は非常に厳しくなるか、あるいは借入期間を短縮するよう求められる可能性が高くなります。仮に借入期間が25年に短縮されれば、完済時年齢は70歳となり審査のハードルは下がりますが、その分、毎月の返済額は増加します。

若いうちにローンを組むほど、長期の返済期間を設定しやすく、月々の返済負担を抑えられるというメリットがあります。一方で、30代〜40代前半は収入も安定してくる時期であり、住宅ローンを組む中心的な層です。金融機関は、申込者の年齢と退職時期、そして退職金や年金の見込み額などを総合的に考慮し、長期にわたる返済計画に無理がないかを判断しています。

② 年収と収入の安定性

「年収」は、返済能力を測る上で最も基本的な指標です。多くの金融機関では、住宅ローンを申し込むための最低年収の目安を設けています。明確に公表されているわけではありませんが、一般的には年収300万円〜400万円程度が一つのラインとされることが多いようです。ただし、これはあくまで目安であり、他の条件次第ではこれ以下の年収でも審査に通る可能性はありますし、高年収でも他の要素で落ちることもあります。

金融機関が年収以上に重視するのが、「収入の安定性・継続性」です。一時的に高い年収があることよりも、将来にわたって安定的・継続的に収入を得られる見込みがあるかどうかが、長期のローン返済においては極めて重要だからです。

この「安定性」という観点から、一般的に公務員や上場企業の正社員は高く評価される傾向にあります。倒産リスクが低く、収入が景気変動に左右されにくいためです。逆に、業績によって収入が大きく変動する歩合制の営業職や、景気の影響を受けやすい業界、経営基純が不安定な中小企業などに勤務している場合は、やや慎重に評価されることがあります。この「収入の安定性」は、次に解説する「勤続年数」や「雇用形態」とも密接に関連して評価されます。

③ 勤続年数と雇用形態

年収と並んで「収入の安定性」を判断する重要な材料となるのが、「勤続年数」と「雇用形態」です。

勤続年数については、「3年以上」が望ましいとされてきました。一つの勤務先に長く勤めていることは、収入の安定性や、申込者の忍耐力・責任感の証明と見なされるためです。しかし、近年は転職が一般的になった社会情勢を反映し、金融機関の基準も柔軟化しています。「勤続1年以上」で申し込みを受け付ける金融機関が増えており、中には勤続数ヶ月でも、キャリアアップなど合理的な転職理由があれば審査対象とするところもあります。ただし、勤続年数が短いほど、審査が慎重になる傾向は依然として存在します。

雇用形態は、審査において非常に大きなウエイトを占めます。最も評価が高いのは、当然ながら「正社員」です。次に、契約社員、派遣社員、パート・アルバイス、自営業者(個人事業主)・フリーランス、会社役員といった順で、一般的に審査のハードルが上がっていきます。非正規雇用の場合は、契約期間の定めがあり、雇用の継続性が保証されていないことから、収入の安定性が低いと判断されがちです。自営業者の場合は、収入の波が大きいため、過去複数年(通常は3期分)の確定申告書を基に、事業の安定性や収益性を厳しく審査されます。

④ 返済負担率(年収に占める年間返済額の割合)

返済負担率(または返済比率)は、住宅ローン審査において最も重要な指標の一つです。これは、申込者の年収に対して、年間のローン返済額がどれくらいの割合を占めるかを示す数値です。

計算式: 返済負担率(%) = 年間の総返済額 ÷ 額面年収 × 100

多くの金融機関では、この返済負担率の上限を設けており、一般的には年収400万円未満で30%以下、年収400万円以上で35%以下が一つの目安とされています。例えば、年収500万円の人の場合、年間返済額の上限は175万円(500万円×35%)、月々に換算すると約14.5万円となります。

ここで非常に重要な注意点があります。計算式の「年間の総返済額」には、今回申し込む住宅ローンの返済額だけでなく、現在利用している他のすべての借入れの年間返済額が含まれるということです。具体的には、以下のようなものが対象となります。

- 自動車ローン

- 教育ローン

- カードローン、キャッシング

- クレジットカードのリボ払いや分割払い

- 奨学金

これらの既存の借入れを見落として計算してしまうと、自身の想定と金融機関の評価に大きな乖離が生まれ、審査に落ちる原因となります。また、金融機関が審査で用いる金利(審査金利)は、実際の適用金利よりも高い年3〜4%程度の水準で設定されるのが一般的です。これは将来の金利上昇リスクに備えるためであり、申込者が自分で計算した返済負担率よりも、金融機関の評価は厳しくなることを覚えておく必要があります。

⑤ 個人信用情報(過去の返済履歴など)

申込者の「信用力」を客観的に判断するために、金融機関が必ず確認するのが「個人信用情報」です。これは、個人のクレジットカードやローンに関する契約内容や支払い状況などを記録したもので、専門の信用情報機関(CIC、JICC、KSC)によって管理されています。

金融機関は審査の際にこれらの機関に照会をかけ、申込者の過去から現在に至るまでの金融取引の履歴を確認します。ここに、過去の延滞や債務整理といったネガティブな情報(いわゆる「金融事故情報」や「異動情報」)が記録されていると、「約束通りにお金を返してくれない人」という烙印を押されることになり、審査通過は極めて困難になります。

具体的には、クレジットカードの支払いや各種ローンの返済を61日以上または3ヶ月以上にわたって延滞した場合や、保証会社が代わりに返済した場合(代位弁済)、自己破産などの債務整理を行った場合に、事故情報として登録されます。この情報は内容に応じて5〜10年間保持されるため、その期間は新たなローンを組むことが非常に難しくなります。

⑥ 物件の担保評価

申込者自身の評価と並行して、購入する物件そのものも厳しく審査されます。これは、万が一ローン返済が不能になった場合に、金融機関がその物件を売却(競売)して、貸し付けた資金を回収するための「担保」としての価値を評価するものです。

金融機関は、土地の公的な価格(路線価など)や立地条件、周辺の取引事例、建物の構造(木造、鉄骨など)、築年数、管理状態などを総合的に評価し、物件の「担保評価額」を算出します。

審査における問題は、この担保評価額が、申込者の借入希望額に満たないケースです。例えば、5,000万円の物件を購入するために5,000万円のローンを希望しても、金融機関の評価が「この物件の担保価値は4,500万円」となれば、融資額は4,500万円に減額されるか、最悪の場合は融資自体が否決される可能性があります。特に、築年数が古い中古住宅、法律上の接道義務を果たしていない「再建築不可物件」、特殊な形状の土地などは、担保評価が低くなる傾向があるため注意が必要です。

⑦ 健康状態(団体信用生命保険への加入)

ほとんどの民間の金融機関では、住宅ローンの利用条件として「団体信用生命保険(団信)」への加入を義務付けています。団信は、ローン契約者に万が一のこと(死亡・所定の高度障害)があった場合に、生命保険会社が残りのローンを全額返済してくれるという仕組みです。これは、残された家族が家に住み続けられるようにするため、また金融機関が貸し倒れリスクを回避するための、双方にとって重要な保険です。

団信に加入するためには、生命保険と同様に健康状態の告知が必要です。申込書で、過去の病歴や現在の治療状況などを正直に申告しなければなりません。高血圧、糖尿病、うつ病、がんなどの病歴や治療中の持病があると、告知内容によっては団信の審査に通らず、結果として住宅ローンを組めないというケースがあります。

近年は、引受基準を緩和した「ワイド団信」を取り扱う金融機関も増えていますが、その場合は通常の金利に年0.2%〜0.3%程度上乗せされるのが一般的です。健康状態に不安がある方は、こうした選択肢も視野に入れて金融機関を選ぶ必要があります。

⑧ 頭金の割合と借入希望額

最後に、「頭金」をどのくらい用意できるかも審査に影響を与えます。頭金とは、物件価格のうち、ローンを組まずに自己資金で支払う分のことです。

頭金を多く用意するメリットは複数あります。第一に、借入希望額そのものを減らせるため、前述の「返済負担率」を下げることができます。第二に、総借入額が減ることで、支払う利息の総額も少なくなり、総返済額を圧縮できます。そして第三に、金融機関に対して「計画的に貯蓄ができる堅実な人物」というポジティブな印象を与え、信用力を高める効果があります。

一般的に、物件価格の1〜2割程度の頭金を用意するのが理想的とされていますが、近年は「頭金ゼロ」で全額ローンを組める商品も増えています。しかし、頭金が多いほど審査に有利に働くことは間違いありません。ただし、貯蓄のすべてを頭金につぎ込むのではなく、引っ越し費用や家具・家電購入費、不動産取得税などの諸費用や、万が一のための予備資金を手元に残しておくことも非常に重要です。金融機関は、申込者の資産状況全体を見て、無理のない資金計画であるかを判断しています。

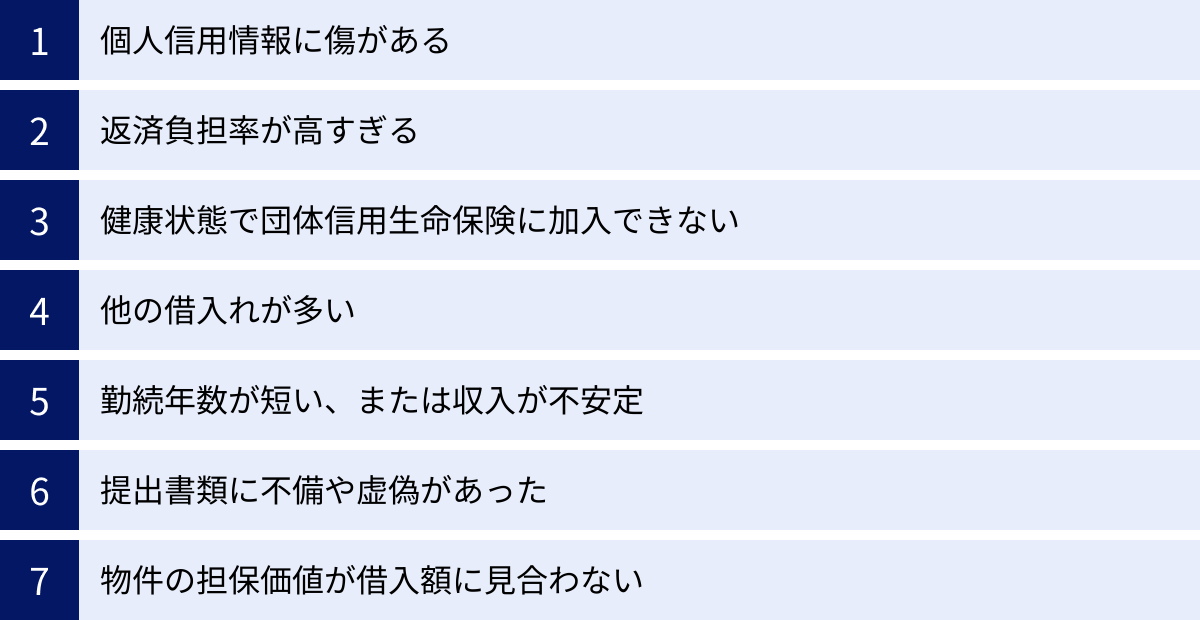

住宅ローン審査に落ちる7つの主な理由

万全の準備をしたつもりでも、住宅ローン審査に落ちてしまうことは残念ながらあります。その場合、何が原因だったのかを冷静に分析し、次の対策に繋げることが重要です。ここでは、審査に落ちてしまう代表的な7つの理由を、具体的なケースとともに詳しく解説します。前章の「審査項目」と照らし合わせながら読むことで、より理解が深まるはずです。

① 個人信用情報に傷がある

住宅ローン審査において、個人信用情報にネガティブな記録(異動情報)があることは、最も致命的なマイナス要因となります。これが原因で審査に落ちるケースは非常に多く、申込者自身がその事実に気づいていないことも少なくありません。

クレジットカードやローンの延滞

「少し支払いが遅れただけ」と軽く考えていると、思わぬ落とし穴にはまることがあります。1日や2日の遅れが即座に事故情報として登録されるわけではありませんが、これが常習的になったり、「61日以上または3ヶ月以上」の長期延滞になったりすると、信用情報機関に「延滞」という異動情報が登録されます。この記録は、延滞が解消された後も最長5年間残り続け、その間のローン審査に大きな影響を及ぼします。

奨学金や携帯電話料金の支払い遅延

見落としがちなのが、奨学金や携帯電話本体の分割払いです。日本学生支援機構(JASSO)の奨学金は、3ヶ月以上延滞すると個人信用情報機関に登録されます。また、スマートフォン本体の代金を月々の通信料と一緒に分割で支払っている場合、それは「割賦契約」というローンの一種です。そのため、この支払いが遅れると、クレジットカードの延滞と同様に信用情報に記録が残ってしまいます。「通信料の支払い」という認識でいると、気づかぬうちに信用情報に傷をつけている可能性があるため、特に注意が必要です。

債務整理の履歴

自己破産、個人再生、任意整理といった法的な債務整理を行った場合、その事実は事故情報として信用情報機関に登録されます。この情報は内容にもよりますが、5年〜10年という長期間にわたって記録が残ります。この期間中は、住宅ローンだけでなく、あらゆるローンの審査に通ることは極めて困難になります。

② 返済負担率が高すぎる

申込者の年収に対して、借入希望額が過大であると判断されるケースです。金融機関が定める返済負担率の上限(一般的に30〜35%)を超えている場合、審査に通るのは難しくなります。

この原因としては、単純に高額な物件を選びすぎている場合もあれば、自分では気づいていない他の借入れが影響している場合もあります。前述の通り、返済負担率の計算には、自動車ローンやカードローンなど、すべての借入れが合算されます。これらの存在を忘れて住宅ローンだけで返済計画を立てていると、金融機関の計算では返済負担率が上限を大きく超えてしまい、審査落ちに繋がります。

また、多くの金融機関は、審査の際に実際の金利よりも高い「審査金利(年3〜4%程度)」を用いて返済額をシミュレーションします。これは将来の金利上昇リスクに備えるためですが、この結果、申込者が想定していたよりも返済負担率が高く計算され、上限を超えてしまうということもよくあるパターンです。

③ 健康状態で団体信用生命保険に加入できない

これは、申込者本人に返済能力があっても、避けることが難しいケースです。ほとんどの民間金融機関では団信への加入がローン利用の必須条件となっているため、団信の審査に通らなければ、自動的に住宅ローンの審査にも落ちてしまいます。

告知義務のある病歴(例:がん、心筋梗塞、脳卒中、精神疾患など)や、現在治療中の持病(例:高血圧、糖尿病、肝機能障害など)があると、団信への加入を断られることがあります。審査基準は保険会社によって異なりますが、病名や治療内容、経過などを基に総合的に判断されます。

「告知しなければバレないだろう」と考えるのは絶対に禁物です。もし虚偽の告知(告知義務違反)が発覚した場合、保険契約が解除され、万が一のことがあっても保険金が支払われません。最悪の場合、ローンの一括返済を求められるリスクもあります。健康状態に不安がある場合は、正直に告知した上で、引受基準を緩和した「ワイド団信」や、団信加入が任意である「フラット35」の利用を検討することが重要です。

④ 他の借入れが多い

返済負担率の問題だけでなく、他の借入れの「件数」や「種類」も審査に影響します。複数の会社から借入れがある「多重債務」の状態は、家計の管理能力が低い、あるいは資金繰りに困っているのではないか、というネガティブな印象を与えます。

特に、消費者金融からの借入れや、クレジットカードのキャッシング、リボ払いの残高は、金融機関から厳しい目で見られます。これらは一般的に金利が高く、利用者は資金的に切羽詰まっていると判断されやすいためです。たとえ借入額が少額であっても、これらの利用履歴があるだけで審査に不利に働くことがあります。住宅ローンの申し込みを検討しているなら、できる限りこれらの借入れは事前に完済しておくべきです。

⑤ 勤続年数が短い、または収入が不安定

収入の安定性は審査の根幹をなす要素です。転職したばかりで勤続年数が1年未満の場合、「今後も安定して勤務を続けられるか」という点に懸念を持たれ、審査に通りにくくなります。特に、キャリアの関連性が薄い異業種への転職や、短期間での転職を繰り返している場合は、評価が厳しくなる傾向があります。

また、正社員であっても給与に占める歩合給の割合が高い場合や、自営業者・フリーランスで年度ごとの収入の変動が大きい場合も、「収入が不安定」と見なされることがあります。自営業者の場合は、直近3期分の確定申告で安定した所得を証明できないと、審査通過は難しくなります。たとえ1期でも赤字決算があると、審査は極めて厳しくなるでしょう。

⑥ 提出書類に不備や虚偽があった

これは、本来であれば防げるはずのミスです。単純な記入漏れや、必要書類の添付忘れといった書類の不備があれば、審査は中断し、再提出を求められます。これにより審査期間が長引くだけでなく、金融機関に「注意散漫な人」という印象を与えかねません。

さらに悪質なのが、審査に通りたい一心で虚偽の申告をすることです。例えば、年収を実際より多く記載したり、他の借入れを隠して申告したりするケースです。このような虚偽は、金融機関の調査(源泉徴収票や信用情報の照会など)でほぼ100%発覚します。虚偽が発覚した時点で、その申込者の信用は失われ、審査は即座に否決されます。これは単なる審査落ちに留まらず、悪質な場合は「詐欺未遂」と見なされるリスクさえある、絶対にしてはならない行為です。

⑦ 物件の担保価値が借入額に見合わない

申込者自身の属性には何の問題がなくても、購入しようとしている物件の担保評価が低いために審査に落ちることがあります。金融機関は、融資額に見合う担保価値があるかどうかを厳しくチェックします。

担保価値が低く評価されやすい物件の代表例としては、以下のようなものが挙げられます。

- 旧耐震基準の物件:1981年5月以前の建築確認で建てられた建物。

- 再建築不可物件:建築基準法で定められた幅4m以上の道路に2m以上接していない土地に建つ物件。建て替えができないため、資産価値が著しく低いと見なされます。

- 違法建築物件:建ぺい率や容積率が基準を超えているなど、建築基準法に違反している物件。

- 借地権付き物件:土地の所有権がなく、地主から土地を借りて建物を建てている物件。所有権に比べて担保価値が低くなります。

これらの物件は、市場での売却が難しく、金融機関が貸し倒れリスクを回収できない可能性が高いため、融資を断られたり、借入額を大幅に減額されたりすることが多くなります。

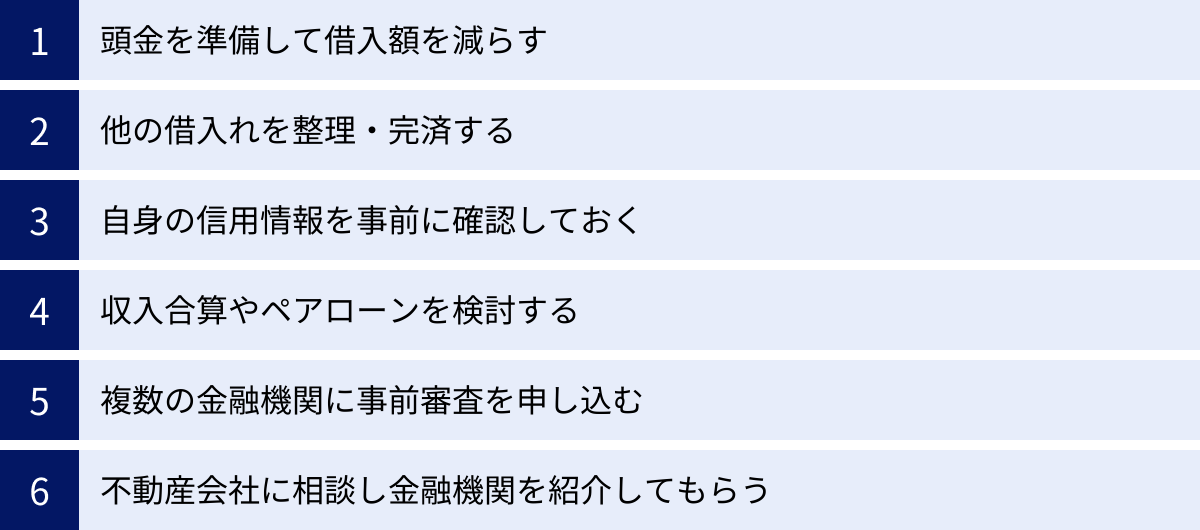

住宅ローン審査に通る確率を上げるための6つの対策

住宅ローン審査は厳しいものですが、事前にしっかりと対策を講じることで、通過の可能性を大きく高めることができます。審査に落ちる理由を裏返せば、それが対策のヒントになります。ここでは、審査を有利に進めるための具体的で効果的な6つの対策をご紹介します。

① 頭金を準備して借入額を減らす

最も王道かつ効果的な対策が、頭金を準備することです。頭金を用意することで、住宅ローンで借り入れる金額(借入額)そのものを減らすことができます。

借入額が減ることによるメリットは絶大です。

- 返済負担率の低下:年収に占める年間返済額の割合が下がるため、審査の基準をクリアしやすくなります。

- 総返済額の削減:元金が減るため、支払う利息の総額も当然少なくなります。

- 金融機関への好印象:「マイホーム購入のために計画的に貯蓄ができる堅実な人」というポジティブな評価に繋がり、信用力が高まります。

一般的に、物件価格の1割〜2割の頭金を用意できると、審査が有利に進みやすいと言われています。例えば、4,000万円の物件に対して400万円(1割)の頭金を用意すれば、借入額は3,600万円に圧縮されます。これにより、毎月の返済額が下がり、返済負担率に余裕が生まれます。

ただし、貯金のすべてを頭金に充てるのは避けるべきです。引っ越し代や登記費用、不動産取得税などの諸費用として物件価格の5〜8%程度の現金が必要になるほか、生活防衛資金として最低でも生活費の半年分程度は手元に残しておくようにしましょう。

② 車のローンなど他の借入れを整理・完済する

住宅ローンの審査では、返済負担率にすべての借入れが含まれるため、他のローンを整理しておくことは非常に重要です。特に、自動車ローンやカードローン、教育ローンなど、残高が残っている借入れがある場合は、住宅ローンの申し込み前にできる限り完済を目指しましょう。

完済が難しい場合でも、借入額を少しでも減らしておくことで、その分だけ住宅ローンで借りられる金額の枠が広がります。また、複数の借入れがある場合は、金利の低い「おまとめローン」に一本化して、毎月の返済額を圧縮しておくのも一つの方法です。

さらに、意外と見落としがちなのが、使っていないクレジットカードの整理です。クレジットカードには、買い物に使うショッピング枠とは別に、現金を借りられるキャッシング枠が付帯していることがあります。金融機関によっては、このキャッシング枠を「潜在的な借金」とみなし、たとえ利用していなくても返済負担率の計算に含める場合があります。不要なクレジットカードは解約しておくだけで、審査上有利に働く可能性があるのです。

③ 自身の信用情報を事前に確認しておく

「自分は延滞した覚えはないから大丈夫」と思っていても、何らかの勘違いや事務的なミスで、意図せず信用情報にネガティブな記録が残っている可能性はゼロではありません。そこで、住宅ローンを申し込む前に、一度自身の信用情報を確認しておくことを強くおすすめします。

個人信用情報は、以下の3つの指定信用情報機関で管理されており、本人であれば簡単な手続きで開示請求ができます。

- CIC(株式会社シー・アイ・シー):主にクレジット会社や信販会社が加盟。

- JICC(株式会社日本信用情報機構):主に消費者金融会社が加盟。

- KSC(全国銀行個人信用情報センター):主に銀行や信用金庫などが加盟。

費用は1,000円前後で、インターネットや郵送で開示請求が可能です。事前に確認することで、もし万が一、身に覚えのない情報や誤った情報が登録されていた場合に、訂正を申し立てることができます。また、過去の延滞記録などが残っていることがわかれば、その情報が消えるまで待つ、あるいはその事実を踏まえた上で対策を練るなど、戦略的に審査に臨むことができます。

④ 収入合算やペアローンを検討する

一人の収入だけでは希望する借入額に届かない、あるいは返済負担率の基準をクリアできない場合に有効なのが、配偶者などの収入を合算して審査を受ける方法です。これには主に「収入合算」と「ペアローン」の2つの形態があります。

| 方式 | 概要 | メリット | デメリット |

|---|---|---|---|

| 収入合算(連帯債務型) | 夫婦などが共に債務者となり、1本のローンを契約。 | 夫婦共に住宅ローン控除を利用できる。 | 離婚しても返済義務は解消されない。団信は主債務者のみ加入が一般的。 |

| 収入合算(連帯保証型) | 一方が主債務者、もう一方が連帯保証人となり、1本のローンを契約。 | 手続きが比較的シンプル。 | 住宅ローン控除は主債務者のみ。連帯保証人は団信に加入できない。 |

| ペアローン | 夫婦それぞれが個別にローンを契約し、お互いが連帯保証人になる。 | 夫婦それぞれが団信に加入できる。夫婦共に住宅ローン控除を利用できる。 | 契約が2本になるため、諸費用(手数料など)が2倍かかる。 |

収入合算は、一人の申込者(主債務者)の収入に、配偶者などの収入を加えて世帯年収として評価してもらう方法です。これにより、借入可能額を大幅に増やすことができます。

ペアローンは、夫婦などがそれぞれで住宅ローンを契約する方法です。例えば、5,000万円の物件に対し、夫が3,000万円、妻が2,000万円のローンを組むといった形です。

どちらの方法にもメリット・デメリットがあるため、住宅ローン控除の適用や団信の加入、将来のライフプランの変化(離婚や死別など)のリスクを考慮し、自分たちの家庭に最適な方法を慎重に選ぶ必要があります。

⑤ 複数の金融機関に事前審査を申し込む

住宅ローンの審査基準は、すべての金融機関で一律ではありません。金利や手数料が異なるように、重視するポイントや評価の仕方も金融機関によって千差万別です。A銀行では審査に落ちたけれど、B銀行ではあっさり承認された、というケースは珍しくありません。

そのため、最初から一つの金融機関に絞らず、タイプの異なる複数の金融機関(例:メガバンク、地方銀行、ネット銀行など)に同時に事前審査を申し込むのが賢明な戦略です。

ただし、やみくもに多数申し込むのは避けましょう。ローンを申し込んだ履歴は、信用情報に6ヶ月間記録されます。短期間にあまりにも多くの申し込みがあると、「相当お金に困っているのではないか」と金融機関に警戒され、かえって審査に不利になる可能性があります。一般的には、候補を2〜3社に絞って、同時に申し込むのがセオリーとされています。

⑥ 不動産会社に相談して金融機関を紹介してもらう

住宅の購入でお世話になる不動産会社は、住宅ローンの強力なパートナーにもなり得ます。多くの不動産会社は、特定の金融機関と提携し「提携ローン」を用意しています。提携ローンは、金利優遇が受けられたり、審査手続きがスムーズに進んだりするメリットがあります。

さらに、経験豊富な不動産会社の担当者は、これまでの数多くの取引実績から、「どのような属性の人が、どの金融機関の審査に通りやすいか」という貴重なノウハウを持っています。自分の年収や勤続年数、健康状態などに不安がある場合は、正直に担当者に相談してみましょう。状況を理解した上で、審査通過の可能性が高い金融機関を紹介してくれたり、審査を有利に進めるためのアドバイスをくれたりすることが期待できます。

もし住宅ローン審査に落ちてしまった場合の対処法

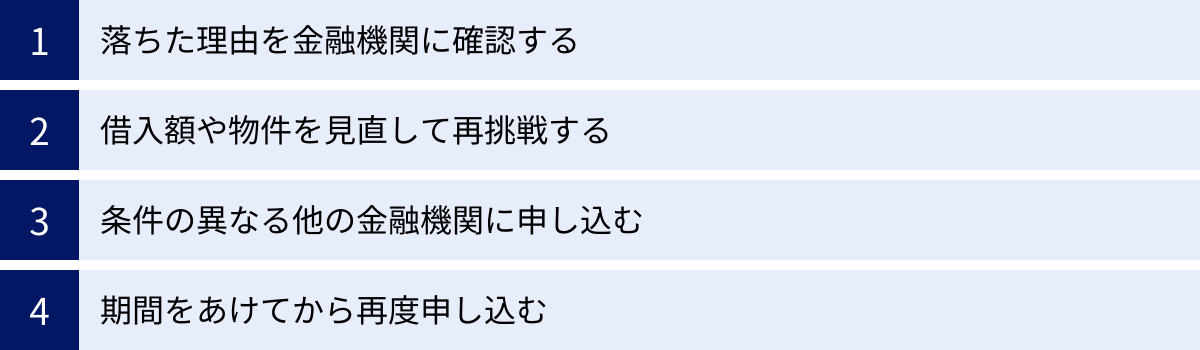

慎重に準備を進めても、残念ながら住宅ローンの審査に落ちてしまうことがあります。そのショックは大きいですが、マイホームの夢を諦める必要はまったくありません。審査に落ちたという事実は、何らかの「課題」があるというサインです。その課題を冷静に見極め、適切な対処をすることで、再挑戦の道は必ず開けます。

落ちた理由を金融機関に確認する

まず試みたいのが、審査に落ちた金融機関に理由を問い合わせてみることです。原則として、金融機関には具体的な審査落ちの理由を開示する義務はありません。そのため、「総合的な判断により、ご希望に沿いかねる結果となりました」といった定型的な回答しか得られないことがほとんどです。

しかし、諦めるのはまだ早いです。不動産会社の担当者を通じて、あるいは申込者本人が直接、金融機関のローン担当者に丁寧にお願いすることで、ヒント程度のことであれば教えてもらえる可能性があります。

例えば、「もし差し支えなければ、今後の参考にさせていただきたいのですが、今回の審査では特にどのあたりが課題となりましたでしょうか? 例えば、個人信用情報の問題でしょうか、それとも物件の評価でしょうか?」といったように、仮説を立てて質問を投げかけると、相手も答えやすくなるかもしれません。「今回は返済負担率が少し厳しかったですね」「物件の接道に問題がありまして…」といった断片的な情報でも、それが得られれば次の一手を打つための非常に貴重な手掛かりとなります。

借入額や物件を見直して再挑戦する

金融機関から得られたヒントや自己分析の結果、審査落ちの原因が「返済負担率の高さ」や「物件の担保評価」にあると推測される場合、最も直接的で有効な対処法は「借入計画そのものの見直し」です。

- 借入希望額を減らす:これが最も基本的な対策です。例えば、あと数百万円借入額を減らせば返済負担率の基準をクリアできる、というケースは少なくありません。親族からの資金援助を頼んで頭金を増やす、あるいは購入する家具のグレードを落とすなどして、借入額を圧縮できないか検討しましょう。

- 価格の安い物件を探し直す:現在の物件に固執せず、予算を下げて物件を探し直すことも、現実的な選択肢です。エリアを変えたり、駅からの距離を少し延ばしたり、あるいは新築から築浅の中古に視野を広げたりすることで、条件の良い物件が見つかる可能性は十分にあります。

- 別の物件で申し込む:審査落ちの原因が明らかに「物件」にある場合(例:再建築不可物件など)、申込者自身の属性に問題はない可能性が高いです。その場合は、担保評価に問題のなさそうな別の物件を見つけて、同じ金融機関に再度申し込むことで、スムーズに審査を通過できることがあります。

条件の異なる他の金融機関に申し込む

一つの金融機関で審査に落ちたからといって、すべての金融機関でダメだと決まったわけではありません。前述の通り、金融機関によって審査基準は大きく異なります。ある銀行では厳しく見られる項目が、別の銀行では比較的柔軟に評価される、ということは日常的に起こります。

例えば、メガバンクの厳しい審査に落ちたとしても、地域に密着した地方銀行や信用金庫であれば、地域の発展に貢献するという観点から、親身に相談に乗ってくれる可能性があります。また、人件費や店舗コストを抑えているネット銀行は、独自の審査モデルを持っており、異なる結果が出ることも期待できます。

特に、住宅金融支援機構と民間金融機関が提携して提供する「フラット35」は、審査に不安がある場合の有力な選択肢となります。フラット35は、申込者の勤続年数を問わず、年収基準も比較的緩やかです。その代わり、個人信用情報や物件が機構の定める技術基準を満たしているかを厳しく審査します。また、団信への加入が任意であるため、健康上の理由で民間のローンが組めない方でも利用できる可能性があります。このように、金融機関ごとの特徴を理解し、自分の状況に合った場所に再挑戦することが重要です。

期間をあけてから再度申し込む

審査落ちの原因が「勤続年数」や「個人信用情報」など、すぐには解決できない問題である場合は、焦らずに時間を置くという戦略が有効です。

- 勤続年数が足りない場合:金融機関が求める勤続年数(例えば1年や3年)に達するまで、現在の職場で勤務を続けます。その間に頭金を貯めるなど、他の属性を向上させる努力を並行して行いましょう。

- 個人信用情報に問題がある場合:信用情報に登録された事故情報(異動情報)は、内容にもよりますが5年〜10年で抹消されます。その期間が過ぎるのを待ってから再申し込みをします。非常に長い期間に感じられますが、その間に自己資金を増やし、より良い条件でローンを組むための準備期間と捉えることもできます。

- 収入が不安定な場合:自営業者の方であれば、安定した黒字経営を続け、3期分の良好な確定申告書を揃えてから再挑戦します。

一度審査に落ちると、その履歴は信用情報に6ヶ月間残ります。立て続けに申し込みを繰り返すよりも、原因を分析し、弱点を克服するための時間をしっかりと確保してから、万全の体制で再度審査に臨むことが、結果的に成功への近道となるでしょう。

住宅ローン審査に関するよくある質問

ここまで住宅ローン審査の全体像を解説してきましたが、個別の状況に応じた細かな疑問や不安も多いことでしょう。ここでは、多くの方が抱きがちな質問について、Q&A形式で分かりやすくお答えします。

自営業やフリーランスでも審査に通る?

A. はい、通る可能性は十分にあります。ただし、一般的に会社員よりも審査のハードルは高くなります。

金融機関が自営業者やフリーランスの審査で最も重視するのは、「事業の安定性」と「収入の継続性」です。会社員のように毎月決まった給与が保証されているわけではないため、より慎重な審査が行われます。

審査を通過するためのポイントは、「安定した所得を客観的な書類で証明すること」です。具体的には、以下の点が重要になります。

- 過去3期分の確定申告書:ほとんどの金融機関で、直近3期分の確定申告書の提出を求められます。審査の対象となる所得は、売上(収入)から経費を差し引いた「所得金額」です。

- 安定した黒字経営:3期連続で安定した黒字所得があることが理想的です。たとえ1期でも赤字があると、審査は極めて厳しくなります。また、所得の波が激しい場合も、安定性に欠けると判断される可能性があります。

- 納税の証明:所得税や住民税、事業税などの納税証明書の提出を求められます。税金の未納や滞納は、信用を大きく損なうため絶対に避けなければなりません。

事業内容や将来性も加味されることがあります。事業計画書などを準備しておくと、より説得力が増す場合があります。

派遣社員や契約社員は不利になる?

A. はい、正社員と比較すると不利になる傾向はありますが、ローンを組むことは不可能ではありません。

派遣社員や契約社員が不利に見られる主な理由は、正社員に比べて「雇用の安定性」が低いと判断されがちだからです。契約期間に定めがあり、契約が更新されないリスクがあるため、金融機関は長期的な返済能力に懸念を抱きます。

しかし、近年の働き方の多様化を受け、金融機関の対応も柔軟になってきています。審査に通るためのポイントは以下の通りです。

- 勤続年数の長さ:同じ派遣先や企業で長期間(例えば3年以上)勤務し、契約更新を続けている実績は、安定性の証明として高く評価されます。

- 収入の実績:過去数年間の収入が安定していることを、源泉徴収票などで示すことが重要です。

- 金融機関の選定:「フラット35」は雇用形態を問わないため、派遣社員や契約社員にとって有力な選択肢です。また、一部のネット銀行や地方銀行なども、非正規雇用者向けの審査に比較的柔軟な場合があります。

すぐに諦めず、複数の金融機関に相談してみることをおすすめします。

事前審査に通れば本審査も安心?

A. いいえ、安心はできません。事前審査の通過は、本審査の通過を保証するものではありません。

事前審査は、あくまで申込者の自己申告に基づく簡易的な審査です。本審査では、より詳細な書類に基づき、物件の担保評価や団信の加入審査など、新たな項目が加わります。そのため、事前審査に承認されても、本審査で否決されるケースは残念ながら存在します。

本審査で落ちる主な原因としては、以下のようなものが挙げられます。

- 事前審査時と状況が変わった:本審査までの間に、転職したり、新たに自動車ローンを組んだり、クレジットカードで高額な買い物をしたりすると、返済能力が再評価され否決の原因となります。

- 申告内容に虚偽や誤りがあった:事前審査で申告した年収と、本審査で提出した源泉徴収票の金額が違うなど、相違点が見つかった場合。

- 団体信用生命保険(団信)に加入できなかった:健康上の理由で団信の審査に通らなかった場合。

- 物件の担保評価が低かった:購入予定の物件に、担保価値を著しく下げるような問題(違法建築など)が見つかった場合。

事前審査に通った後も、融資が実行されるまでは、新たな借入れをしたり、勤務先を変えたりすることは絶対に避けるべきです。

クレジットカードのリボ払いやキャッシングは影響する?

A. はい、大きく影響します。審査において非常にネガティブな要素と見なされる可能性が高いです。

クレジットカードのリボルビング払いやキャッシングの利用残高があると、住宅ローン審査に以下のような悪影響を及ぼす可能性があります。

- 返済負担率を圧迫する:リボ払いやキャッシングの残高も「借金」であり、毎月の返済額は返済負担率の計算にしっかりと含まれます。これにより、住宅ローンで借りられる額が減ってしまいます。

- 個人の信用評価を下げる:リボ払いやキャッシングは、一般的に金利が非常に高く(年15%〜18%程度)、消費者金融からの借入れと同等に扱われることがあります。金融機関からは「金利の高さを気にせずにお金を借りる人」「家計の管理能力が低い」「資金繰りに困っている」といったネガティブな印象を持たれやすく、申込者自身の信用評価が大きく下がってしまうのです。

たとえ金額が少額であっても、これらの利用がある場合は、住宅ローンの申し込み前に全額返済しておくことを強く推奨します。

転職したばかりでもローンは組める?

A. 金融機関によりますが、以前に比べて審査のハードルは下がっており、可能性はあります。

かつては「勤続3年以上」が常識でしたが、現在は転職が一般的になったため、金融機関も柔軟に対応するようになっています。「勤続1年以上」を条件とするところが多いですが、中には勤続数ヶ月でも審査対象とする金融機関も出てきています。

転職直後の審査で重要になるのは、「転職の理由」です。

- ポジティブな転職の場合:同業種でのキャリアアップや、ヘッドハンティングによる引き抜きなど、収入や役職が上がるようなポジティブな転職は、評価されやすい傾向にあります。職務経歴書などで、転職によって専門性や収入が向上したことを具体的に説明できると良いでしょう。

- ネガティブな転職の場合:全くの異業種への転職や、短期間での転職を繰り返している場合は、定着性に疑問を持たれ、審査が厳しくなる可能性があります。

転職直後で審査に不安がある場合は、勤続年数を問わない「フラット35」が最も有力な選択肢となります。まずはフラット35の利用を検討しつつ、他の民間金融機関にも相談してみるのが良いでしょう。