マイホームの購入は、人生における最も大きな買い物の一つです。そして、その資金計画の核となるのが「住宅ローン」の選択です。近年、従来のメガバンクや地方銀行に加え、インターネット専業銀行、いわゆる「ネット銀行」の住宅ローンが大きな注目を集めています。低金利や手続きの利便性を強みに、多くの人がネット銀行を住宅ローンの選択肢として検討しています。

しかし、「ネット銀行ってなんだか不安」「対面で相談できないのはデメリットでは?」「審査が厳しいって本当?」といった疑問や不安を感じる方も少なくないでしょう。また、数多くのネット銀行がそれぞれ特色ある商品を提供しているため、どれが自分に合っているのか判断するのは容易ではありません。

この記事では、ネット銀行の住宅ローンについて、その基本的な仕組みから、メガバンクなどとの違い、メリット・デメリットまでを徹底的に解説します。さらに、最新の情報に基づいたおすすめのネット銀行8選をランキング形式で紹介し、金利タイプや諸費用、団体信用生命保険(団信)の内容など、失敗しないための比較ポイントを詳しくご説明します。

これから住宅ローンの利用を検討している方はもちろん、すでに借り入れ中で「借り換え」を考えている方にも役立つ情報を網羅しています。この記事を最後まで読めば、あなたに最適なネット銀行の住宅ローンを見つけるための知識が身につき、自信を持って第一歩を踏み出せるようになるでしょう。

目次

ネット銀行の住宅ローンとは?

まず初めに、「ネット銀行の住宅ローン」がどのようなものなのか、その基本的な特徴と、私たちが普段利用しているメガバンクや地方銀行との違いについて理解を深めていきましょう。この基礎知識が、後ほど解説するメリット・デメリットや、自分に合ったローンを選ぶ際の重要な判断基準となります。

実店舗がなくインターネットで手続きが完結

ネット銀行の最大の特徴は、物理的な店舗を持たず、サービスの大半をインターネット上で提供している点です。住宅ローンの申し込みにおいても、この特徴が色濃く反映されています。

従来の銀行で住宅ローンを組む場合、何度も店舗に足を運び、担当者と対面で相談しながら手続きを進めるのが一般的でした。必要書類の提出や契約手続きも、基本的には銀行の窓口で行います。

一方、ネット銀行の住宅ローンは、相談から申し込み、審査、契約に至るまでのほとんどすべての手続きがオンラインで完結します。パソコンやスマートフォンさえあれば、自宅や外出先など、場所や時間を選ばずに手続きを進めることが可能です。具体的には、以下のような流れで進んでいきます。

- 情報収集・シミュレーション: 各ネット銀行のウェブサイトで、金利プランや商品詳細を確認し、借入希望額や年収などを入力して毎月の返済額をシミュレーションします。

- 事前審査(仮審査)の申し込み: ウェブサイトの専用フォームに必要な情報を入力し、事前審査を申し込みます。源泉徴収票などの書類も、スキャンデータやスマートフォンのカメラで撮影した画像をアップロードするだけで提出できる場合がほとんどです。

- 本審査の申し込み: 事前審査に通過したら、正式な申し込み(本審査)に進みます。住民票や印鑑証明書など、より詳細な書類の提出が求められますが、これも郵送やアップロードで対応します。

- 契約手続き: 本審査に承認されると、いよいよ契約手続きです。近年では、紙の契約書への署名・捺印に代わり、電子契約システムを利用してオンライン上で契約を締結する銀行が増えています。これにより、契約手続きのために銀行へ出向く必要も、収入印紙を準備する必要もなくなります。

- 融資実行: 契約が完了し、融資実行日になると、指定した口座に借入金が振り込まれます。

このように、申し込みから契約まで一度も銀行の店舗を訪れることなく、すべての手続きを完了できるのがネット銀行の住宅ローンの基本的なスタイルです。日中仕事で忙しい方や、近くに銀行の支店がない方にとって、この利便性は非常に大きな魅力と言えるでしょう。

一般的な銀行(メガバンク・地方銀行)との違い

ネット銀行の住宅ローンと、メガバンクや地方銀行といった一般的な銀行の住宅ローンは、具体的にどのような点が異なるのでしょうか。ここでは、5つの主要な観点からその違いを比較し、それぞれの特徴を明確にします。

| 比較項目 | ネット銀行 | 一般的な銀行(メガバンク・地方銀行) |

|---|---|---|

| 手続きの場所 | オンライン完結が基本(PC・スマホ) | 店舗での対面手続きが中心 |

| 金利水準 | 低い傾向 | 比較的高めの傾向 |

| 諸費用(保証料) | 無料の場合が多い | 有料(借入額・期間に応じる) |

| 団体信用生命保険 | 保障が手厚い傾向(がん保障など無料付帯も) | 基本的な保障が中心(上乗せは有料オプション) |

| 相談方法 | 電話、チャット、メール、ビデオ通話など | 店舗での対面相談が基本 |

① 手続きの方法と利便性

最も大きな違いは、前述の通り「手続きの方法」です。ネット銀行がオンライン中心であるのに対し、一般的な銀行は店舗での対面手続きが基本です。

ネット銀行は、自分のペースで24時間いつでも手続きを進められる利便性があります。一方で、一般的な銀行は、担当者と直接顔を合わせて、細かな疑問や不安をその場で解消しながら進められるという安心感があります。どちらが良いかは、個人の価値観やITリテラシーによって異なります。

② 金利水準

一般的に、ネット銀行の住宅ローンは、メガバンクや地方銀行に比べて金利が低く設定されている傾向にあります。これは、ネット銀行が物理的な店舗や多くの人員を抱えない分、運営コストを大幅に削減できるためです。その削減分を金利の引き下げという形で顧客に還元しているのです。住宅ローンのように借入額が大きく返済期間が長い商品では、わずか0.1%の金利差でも総返済額に数十万円、場合によっては百万円以上の差が生まれるため、金利の低さは非常に重要なポイントです。

③ 諸費用(特に保証料)

住宅ローンを組む際には、金利以外にも様々な「諸費用」が発生します。その中でも大きな割合を占めるのが「保証料」です。保証料とは、万が一返済が困難になった場合に、保証会社に代わりに返済(代位弁済)してもらうための費用です。

一般的な銀行では、この保証料が別途必要になることが多く、借入額や返済期間に応じて数十万円から百万円以上かかることもあります。

一方、多くのネット銀行では、この保証料を無料としています。その代わり、「事務手数料」が一般的な銀行よりも高めに設定されている(借入額の2.2%など)ことが多いですが、トータルで見ると諸費用を抑えられるケースが少なくありません。

④ 団体信用生命保険(団信)の内容

団体信用生命保険(団信)は、ローン契約者が死亡または所定の高度障害状態になった場合に、保険金でローン残高が完済される保険です。ほとんどの住宅ローンで加入が必須とされています。

一般的な銀行の団信は、この死亡・高度障害保障が基本です。がんや心筋梗塞、脳卒中といった特定の疾病に対する保障を追加するには、金利を上乗せ(例:+0.1%~0.3%)して有料の特約を付ける必要があります。

これに対し、ネット銀行では、基本的な団信に「がん保障(がんと診断されたらローン残高が50%または100%になるなど)」が無料で付帯しているケースが多く見られます。さらに、より手厚い「全疾病保障」なども、比較的低い金利上乗せで提供されている傾向があり、保障内容の充実度で優位性があります。

⑤ 相談体制

手続きの裏返しになりますが、相談体制も大きく異なります。複雑な住宅ローンの仕組みや、自分に合ったプラン選びについて、専門家に直接相談したいというニーズは根強くあります。

一般的な銀行では、店舗のローン専門スタッフに対面でじっくり相談できるのが強みです。一方、ネット銀行では対面相談は原則できません。その代わり、電話やメール、チャット、さらにはビデオ通話といった多様なオンラインチャネルで相談窓口を設けており、顧客の疑問に対応しています。

このように、ネット銀行と一般的な銀行にはそれぞれ異なる強みがあります。どちらが一方的に優れているというわけではなく、何を重視するかによって最適な選択は変わってくるのです。

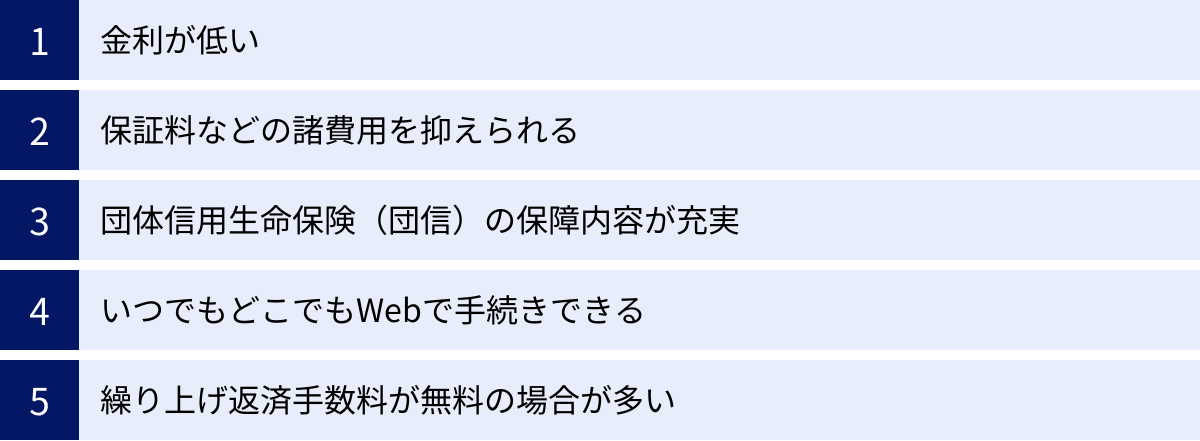

ネット銀行で住宅ローンを組む5つのメリット

ネット銀行の住宅ローンがなぜこれほどまでに支持を広げているのでしょうか。その理由は、利用者が享受できる多くの魅力的なメリットにあります。ここでは、特に重要な5つのメリットを掘り下げて解説します。これらの点を理解することで、ネット銀行が自分にとって最適な選択肢となり得るか判断する助けになるでしょう。

① 金利が低い

ネット銀行の住宅ローンが持つ最大のメリットは、何と言っても金利の低さです。住宅ローンは借入額が数千万円単位、返済期間が数十年にも及ぶため、金利がわずかでも低い方が総返済額を大きく圧縮できます。

では、なぜネット銀行は低金利を実現できるのでしょうか。その理由は、ビジネスモデルの違いにあります。メガバンクや地方銀行は、全国各地に多数の支店を構え、多くの行員を配置しています。これらの店舗の維持費や人件費は、銀行の運営における大きなコスト要因です。このコストは、当然ながら金利や手数料といった形で金融商品に反映されます。

一方で、ネット銀行は物理的な店舗をほとんど持たず、主にインターネットを通じてサービスを提供します。これにより、店舗運営コストや人件費を大幅に削減できます。この削減できたコストを原資として、顧客に魅力的な低金利を提供することが可能になるのです。

例えば、変動金利において、一般的な銀行が年0.4%台~0.5%台で提供しているのに対し、ネット銀行ではキャンペーンなどを活用すると年0.2%台~0.3%台といった、さらに低い金利水準で提供されることも珍しくありません。

仮に4,000万円を35年ローンで借り入れた場合を考えてみましょう。

- 金利 年0.5%の場合:総返済額 約4,363万円

- 金利 年0.3%の場合:総返済額 約4,215万円

この場合、わずか0.2%の金利差で、総返済額に約148万円もの差が生まれます。月々の返済額も数千円単位で変わってくるため、家計への負担も軽減されます。このように、総支払額を少しでも抑えたいと考える人にとって、ネット銀行の低金利は非常に大きな魅力となります。

② 保証料などの諸費用を抑えられる

住宅ローンを契約する際には、金利だけでなく様々な「諸費用」がかかります。この諸費用をトータルで考えないと、思わぬ出費に驚くことになります。ネット銀行は、この諸費用、特に「保証料」を抑えられるというメリットがあります。

保証料とは、住宅ローン契約者が万が一返済不能になった際に、保証会社が銀行に代わって残債を支払う(代位弁済する)ための費用です。一般的な銀行では、この保証料の支払いが必要なケースが多く、その金額は借入額と返済期間によって変動しますが、一般的に借入額1,000万円あたり20万円程度が目安とされ、4,000万円を35年で借りる場合は80万円以上になることもあります。

これに対して、多くのネット銀行では、この保証料を「無料」としています。これは、利用者にとって非常に大きなメリットです。ただし、注意点として、ネット銀行は保証料が無料である代わりに「融資事務手数料」が一般的な銀行よりも高く設定されている傾向があります。

一般的な銀行の事務手数料は「定額型」で3万円~5万円程度であることが多いのに対し、ネット銀行では「定率型」で「借入額 × 2.2%(税込)」といった設定が主流です。

例えば、4,000万円を借り入れた場合、事務手数料は88万円(税込)となります。

「それなら結局、一般的な銀行の方が安いのでは?」と思うかもしれませんが、必ずしもそうとは言えません。保証料(約80万円)と事務手数料(約5万円)を合わせた一般的な銀行の諸費用と、ネット銀行の事務手数料(88万円)を比較すると、金額的に大きな差がない、あるいはネット銀行の方が若干高くなるケースもあります。

しかし、重要なのは、保証料は前払いしても、繰り上げ返済によって返済期間が短縮されると、一部が「戻し保証料」として返還される可能性があるのに対し、事務手数料は一度支払うと返還されないという点です。

とはいえ、初期費用として見た場合、保証料が不要なネット銀行は、自己資金を少しでも物件価格や他の費用に充てたいと考える人にとって、魅力的な選択肢となるのです。最終的には、事務手数料と保証料を合算したトータルコストで比較検討することが重要です。

③ 団体信用生命保険(団信)の保障内容が充実

住宅ローンを組む上で、金利と同じくらい重要視すべきなのが団体信用生命保険(団信)の内容です。団信は、ローン契約者に万が一のことがあった際に、家族に負債を残さないための重要な生命保険の役割を果たします。

ネット銀行の住宅ローンは、この団信の保障内容が非常に充実しているという大きなメリットがあります。

一般的な銀行で提供される基本の団信は、「死亡」または「所定の高度障害状態」になった場合にローン残高がゼロになるというものです。これに加えて、がんや3大疾病(がん・急性心筋梗塞・脳卒中)、生活習慣病など、特定の病気に備えるためには、通常、年0.1%~0.3%程度の金利を上乗せして、特約付きの団信に加入する必要があります。

一方、ネット銀行では競争力を高めるため、この団信の保障を強化しています。具体的には、以下のような特徴があります。

- がん保障の無料付帯: 最も特徴的なのが、「がん保障」が金利上乗せなしで基本付帯している銀行が多いことです。「がんと診断されたらローン残高が50%になる(がん50%保障団信)」といった保障が、追加費用なしで受けられます。これは、働き盛りの世代にとって非常に心強い保障です。

- 手厚い疾病保障の提供: がんだけでなく、脳卒中や心筋梗 Fokus, さらには高血圧症や糖尿病といった生活習慣病まで幅広くカバーする「全疾病保障」なども提供されています。これらの保障も、一般的な銀行に比べて低い金利上乗せ(例:年0.1%~0.2%程度)で加入できることが多く、コストパフォーマンスに優れています。

- 多様な保障プラン: 「がん100%保障(がんと診断されたらローン残高がゼロになる)」や、特定の精神疾患を除くすべての病気やケガで働けない状態が続いた場合に毎月の返済を保障するプランなど、利用者のニーズに合わせた多様な選択肢が用意されています。

住宅ローンは長期にわたる返済です。その間に病気になるリスクは誰にでもあります。手厚い団信が付帯した住宅ローンを選ぶことは、単なる借金ではなく、家族の未来を守るための「保険」を同時に手に入れることを意味します。特に、別途生命保険や医療保険への加入を検討している方にとっては、団信が充実しているネット銀行を選ぶことで、家計全体の保険料を見直すきっかけにもなり、トータルでの支出を抑えることにも繋がります。

④ いつでもどこでもWebで手続きできる

現代のライフスタイルにマッチした利便性の高さも、ネット銀行の大きなメリットです。住宅ローンの申し込みから契約まで、ほとんどの手続きをオンラインで完結できるため、時間や場所の制約を受けません。

一般的な銀行で手続きをする場合、平日の日中(9時~15時)に何度も店舗へ足を運ぶ必要があります。仕事をしている人にとっては、その都度休暇を取得したり、業務を調整したりする必要があり、大きな負担となり得ます。また、相談や手続きに時間がかかり、1回の訪問で半日以上費やしてしまうことも珍しくありません。

その点、ネット銀行なら、パソコンやスマートフォンを使って24時間365日、いつでも自分の都合の良いタイミングで申し込みや書類の提出が可能です。深夜や早朝、休日に自宅でじっくりと手続きを進めることができます。

- 移動の手間と時間の節約: 銀行の店舗へ行くための移動時間や交通費、待ち時間が一切かかりません。

- 書類提出の簡便化: 多くのネット銀行では、源泉徴収票や本人確認書類などをスキャンしたり、スマートフォンで撮影したりして、ウェブサイト上からアップロードするだけで提出が完了します。郵送の手間も省け、スピーディーに手続きを進められます。

- 進捗状況の確認: 申し込み後の審査状況なども、マイページなどでいつでも確認できるため、「今どうなっているんだろう?」という不安を感じにくくなります。

もちろん、すべてがオンラインで完結することに不安を感じる方もいるかもしれませんが、多くのネット銀行では電話やチャットによるサポート体制を充実させており、手続きで不明な点があれば専門のスタッフに相談できます。

デジタルでのやりとりに抵抗がなく、日中の時間を有効に使いたい、自分のペースで手続きを進めたいと考える人にとって、このオンライン完結の仕組みは計り知れないメリットと言えるでしょう。

⑤ 繰り上げ返済手数料が無料の場合が多い

住宅ローンは、毎月の返済とは別に、まとまった資金ができた際に元金の一部または全部を前倒しで返済する「繰り上げ返済」が可能です。繰り上げ返済を行うと、その分の元金に対する将来の利息がなくなるため、総返済額を効果的に減らすことができます。

この繰り上げ返済を行う際に発生するのが「繰り上げ返済手数料」です。一般的な銀行では、繰り上げ返済の都度、数千円から数万円の手数料がかかる場合があります。特に、窓口で行う場合は手数料が高く、インターネットバンキング経由だと安くなる、といった体系がとられていることも多いです。

これに対し、多くのネット銀行では、この繰り上げ返済手数料を「無料」としています。さらに、手続きもオンラインで手軽に行え、1円単位や1万円単位といった少額からでも繰り上げ返済が可能な銀行が多くなっています。

手数料が無料であることのメリットは絶大です。

例えば、ボーナスや臨時収入が入るたびに、あるいは毎月少しずつでも、手数料を気にすることなくこまめに繰り上げ返済を行えます。ちりも積もれば山となり、これを継続することで返済期間を大幅に短縮したり、総返済額を大きく削減したりすることが可能です。

仮に、毎月1万円ずつ繰り上げ返済を続けるだけでも、長期的には数十万円単位で利息を節約できるケースもあります。手数料がかかると、「ある程度まとまった金額が貯まってからでないと勿体ない」と考えてしまいがちですが、無料であれば「少しでも余裕ができたら即返済」という柔軟な資金計画が立てやすくなります。

将来的に教育費や老後資金の準備と並行しながら、効率的に住宅ローンの負担を軽減していきたいと考える人にとって、繰り上げ返済のしやすさは、金利の低さと同等に重要な選択基準となるでしょう。

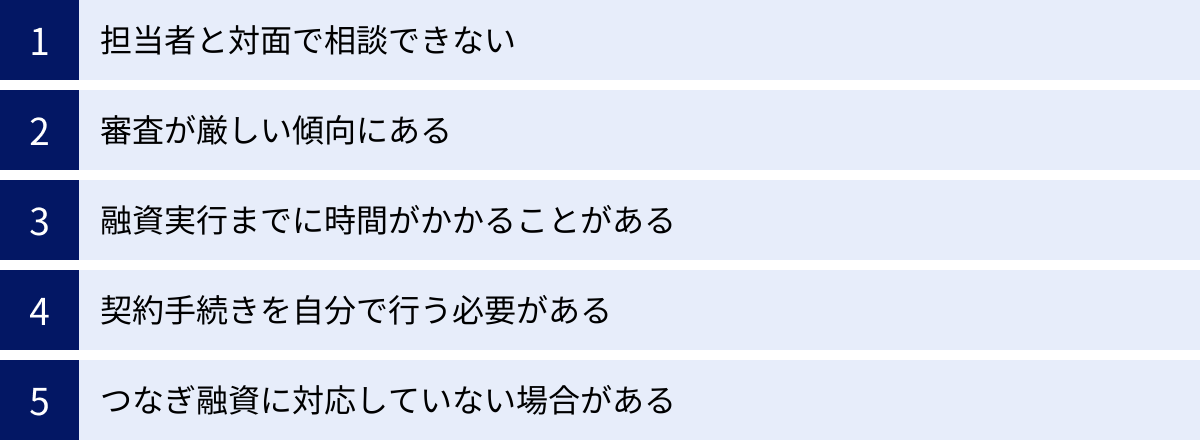

ネット銀行で住宅ローンを組む5つのデメリット

多くのメリットがある一方で、ネット銀行の住宅ローンには注意すべきデメリットも存在します。これらの点を事前に理解し、自分にとって許容できる範囲内であるか、また対策が可能であるかを検討することが、後悔のないローン選びに繋がります。ここでは、代表的な5つのデメリットとその対策について解説します。

① 担当者と対面で相談できない

ネット銀行の最大のデメリットは、専門の担当者と直接顔を合わせて相談することが原則としてできない点です。

住宅ローンは、人生で最も高額な契約の一つであり、その仕組みは非常に複雑です。金利タイプ、返済方法、団信、諸費用など、理解すべき項目が多岐にわたります。「自分たちの収入でいくらまで借りられるのか」「どの金利タイプが最適なのか」「この書類の書き方で合っているのか」など、次々と疑問や不安が湧いてくるものです。

一般的な銀行であれば、店舗のローンセンターへ行けば、担当者が目の前で資料を広げながら、一つひとつの疑問に丁寧に答えてくれます。表情やニュアンスから不安を汲み取ってもらい、安心感を得ながら話を進めることができます。特に、住宅購入のプロセスに不慣れな方や、デジタルでのやりとりに不安を感じる方にとって、この対面サポートの存在は非常に大きいでしょう。

ネット銀行の場合、こうした対面でのサポートはありません。相談は主に電話、メール、チャットで行われます。近年では、ビデオ通話による相談サービスを提供する銀行も増えてきてはいますが、それでも対面とは異なるコミュニケーションになります。

【対策と心構え】

- 自己解決能力が求められる: ネット銀行を利用する場合、まずは自分でウェブサイトの情報を読み込み、商品内容や手続きの流れを理解しようとする姿勢が重要になります。

- オンラインのサポートを最大限活用する: 電話やチャットは、気軽に質問できる便利なツールです。不明点があれば、遠慮せずに積極的に活用しましょう。事前に質問したいことをリストアップしておくと、スムーズに相談できます。

- 不動産会社の担当者に相談する: 住宅ローン手続きにおいては、不動産会社の担当者がサポートしてくれることも多いです。ネット銀行の利用経験が豊富な担当者であれば、手続きのポイントや注意点を教えてくれる場合があります。

- 夫婦や家族で情報を共有する: 一人で抱え込まず、パートナーや家族と一緒に情報を確認し、相談しながら進めることで、見落としや誤解を防ぐことができます。

対面での手厚いサポートを最優先したい、専門家と膝を突き合わせてじっくり話を進めたいという方にとっては、ネット銀行は不向きかもしれません。

② 審査が厳しい傾向にある

「ネット銀行は審査が厳しい」という話を耳にしたことがあるかもしれません。これは一概に言えることではありませんが、審査のプロセスや基準において、一般的な銀行とは異なる厳しさがあると考えられています。

その理由は、審査の方法にあります。ネット銀行の審査は、コスト削減と効率化のため、AIやシステムによる自動スコアリングを重視する傾向があります。申込者の年収、勤務先、勤続年数、自己資金の割合、個人の信用情報などをデータとして入力し、機械的に判断を下す部分が大きくなります。

そのため、基準をわずかでも満たしていない場合や、システムがマイナスと判断する要素(過去の延滞履歴、キャッシング利用歴など)があると、融通が利かずに審査に通りにくいことがあります。

一方、一般的な銀行、特に地方銀行や信用金庫では、担当者が申込者の人柄や将来性、取引状況などを総合的に加味して、裁量で判断する余地があります。例えば、勤続年数が少し短いけれど、成長企業に勤めていて今後の昇給が見込める場合や、長年の取引実績がある場合など、データだけでは測れない部分を評価してくれる可能性があります。

ネット銀行では、このような「情状酌量」的な判断は期待しにくいと言えるでしょう。特に、自営業者や個人事業主、転職して間もない方、歩合給の割合が高い方など、収入が不安定と見なされやすい職業の方は、審査のハードルが高くなる可能性があります。

【対策と心構え】

- 個人の信用情報をクリーンに保つ: 住宅ローンの検討を始めたら、クレジットカードの支払いや携帯電話料金などの延滞は絶対に避けるべきです。不要なカードローンやキャッシング枠は解約しておきましょう。

- 複数の銀行に事前審査を申し込む: 審査基準は金融機関によって異なります。一つのネット銀行で審査に落ちたとしても、他の銀行なら通る可能性は十分にあります。最初から一つに絞らず、いくつかの銀行で事前審査を受けておくことをお勧めします。

- 自己資金を多めに準備する: 物件価格に対する自己資金の割合(頭金)が多いほど、銀行側のリスクが減るため、審査に有利に働きます。

- 不安な要素がある場合は一般的な銀行も視野に入れる: 自分の状況に少しでも不安がある場合は、ネット銀行だけにこだわらず、地元の地方銀行や信用金庫にも相談してみましょう。

③ 融資実行までに時間がかかることがある

「オンラインで手続きが早い」というイメージとは裏腹に、申し込みから実際に融資が実行されるまでの期間が、一般的な銀行よりも長くなるケースがあります。

その主な理由は、手続きのプロセスにあります。一般的な銀行では、担当者が一貫して手続きを管理し、不動産会社や司法書士とも密に連携しながら、スケジュールを調整してくれます。書類に不備があれば、その場で指摘・修正が可能です。

一方、ネット銀行の場合は、すべてのやりとりがオンラインや郵送で行われます。

- 書類の郵送にかかる時間: 本審査に必要な書類や契約書類を郵送でやり取りする場合、往復の郵送期間が数日かかります。

- 書類不備による手戻り: 提出した書類に不備が見つかった場合、再提出を求められます。そのやり取りにも時間がかかり、プロセスが停滞してしまいます。対面であればその場で済むことが、数日単位の遅れにつながるのです。

- コミュニケーションのタイムラグ: 電話やメールでの問い合わせに対する回答に時間がかかる場合もあります。

特に、物件の引き渡し日がタイトに決まっている場合、融資実行が間に合わないという事態は絶対に避けなければなりません。融資実行が遅れると、最悪の場合、売買契約が白紙に戻り、違約金が発生するリスクもあります。

【対策と心構え】

- スケジュールに余裕を持つ: ネット銀行を利用する場合は、申し込みから融資実行まで、最低でも1ヶ月半~2ヶ月程度の余裕を持ったスケジュールを組むことが賢明です。

- 不動産会社に相談する: 物件の契約前に、利用を検討しているネット銀行の標準的な手続き期間を不動産会社の担当者に伝え、引き渡し日を現実的な日程で設定してもらうようにしましょう。

- 書類は完璧に準備する: 提出を求められる書類は、不備や漏れがないように細心の注意を払って準備します。不明な点があれば、提出前に必ずサポートデスクに確認しましょう。

④ 契約手続きを自分で行う必要がある

ネット銀行の住宅ローンでは、手続きの多くを自分自身の責任で行う必要があります。これは、利便性の裏返しとも言えるデメリットです。

一般的な銀行では、担当者が手厚くサポートしてくれます。必要書類のリストを渡してくれたり、記入例を示してくれたり、司法書士との面談日程を調整してくれたりと、いわば「お任せ」できる部分が多くあります。

しかし、ネット銀行では、どのような書類が必要で、それをどこで取得し、どのように記入するのか、すべて自分で調べて準備する必要があります。ウェブサイトには詳細なガイドが用意されていますが、それを読み解き、正確に実行する手間と労力がかかります。

特に重要なのが、不動産の所有権移転登記や抵当権設定登記を行う司法書士との連携です。一般的な銀行では、銀行が提携している司法書士を指定し、手続きをスムーズに進めてくれます。しかし、ネット銀行の中には、司法書士を自分で探して依頼しなければならないケースもあります。どの司法書士に頼めば良いのか分からず、戸惑ってしまう方も少なくありません。(ただし、近年ではネット銀行側で司法書士を指定または紹介するケースが主流になっています。)

電子契約の場合も、システム操作に慣れていないと戸惑う可能性があります。すべての手続きを自己管理・自己責任で進める主体性が求められるのです。

【対策と心構え】

- 手続きガイドを熟読する: 申し込みから契約までの流れや必要書類について、銀行のウェブサイトに掲載されているガイドを隅々まで読み込み、全体像を把握しておきましょう。

- チェックリストを作成する: 必要なタスクや書類をリストアップし、完了したものからチェックを入れていくことで、漏れを防ぎます。

- 司法書士について事前に確認する: 銀行指定の司法書士がいるのか、自分で手配する必要があるのかを、早い段階で確認しておきましょう。自分で探す場合は、不動産会社に紹介してもらうのも一つの方法です。

⑤ つなぎ融資に対応していない場合がある

注文住宅を建てる場合や、まだ完成していない新築マンションを購入する場合に問題となるのが「つなぎ融資」です。

住宅ローンは、建物が完成し、引き渡されて登記が完了した後に実行されるのが原則です。しかし、注文住宅などでは、土地の購入代金、着工金、中間金など、建物が完成する前に複数回にわたって支払いが必要になります。この住宅ローンが実行されるまでの間に、一時的に必要資金を立て替えるためのローンが「つなぎ融資」です。

多くのネット銀行は、この「つなぎ融資」を取り扱っていません。 そのため、注文住宅を検討している方がネット銀行の住宅ローンを利用したい場合、つなぎ融資だけを別の金融機関(提携している信販会社など)で借りる必要があります。

この場合、以下のようなデメリットが生じます。

- 金利が高い: つなぎ融資は無担保ローンのため、住宅ローン本体に比べて金利がかなり高く設定されています(年2%~4%程度)。

- 手続きが煩雑になる: 住宅ローンとつなぎ融資で、別々に申し込みや審査、契約手続きが必要になり、手間が二重にかかります。

- 諸費用がかかる: つなぎ融資にも別途、事務手数料や印紙代などの諸費用が発生します。

【対策と心構え】

- つなぎ融資の要否を確認する: まず、自分の住宅購入プランでつなぎ融資が必要になるか、ハウスメーカーや不動産会社に確認しましょう。

- つなぎ融資対応の銀行を選ぶ: ネット銀行の中にも、住信SBIネット銀行など、一部つなぎ融資に対応している、あるいは提携ローンを用意している銀行があります。注文住宅の場合は、こうした銀行を優先的に検討するのが良いでしょう。

- ハウスメーカーの提携ローンを検討する: 大手のハウスメーカーなどでは、金融機関と提携して、つなぎ融資を含めたローンを提供している場合があります。金利や条件を比較検討してみましょう。

ネット銀行の住宅ローンがおすすめな人の特徴

これまで見てきたメリットとデメリットを踏まえると、ネット銀行の住宅ローンは、すべての人にとって最適な選択肢というわけではありません。特定のニーズや価値観を持つ人にとって、その魅力が最大限に発揮されます。ここでは、どのような人がネット銀行の住宅ローンに特に向いているのか、その特徴を3つのタイプに分けて具体的に解説します。

金利や諸費用を少しでも抑えたい人

住宅ローンの総返済額を最も重視し、1円でも安く抑えたいと考えている人にとって、ネット銀行は非常に有力な選択肢です。

前述の通り、ネット銀行は店舗運営コストや人件費を抑えられる分、メガバンクや地方銀行に比べて魅力的な低金利を提供しています。住宅ローンのように借入額が大きく返済期間が長い契約では、わずか0.1%の金利差でも、総返済額は数十万円から百万円以上変わってきます。

- 具体例で考える総返済額の差

- 借入額: 4,000万円

- 返済期間: 35年

- 返済方法: 元利均等返済

- ケースA(一般的な銀行): 金利 年0.6%、保証料 82万円、事務手数料 5.5万円

- 総返済額: 約4,435万円 + 諸費用 87.5万円 = 約4,522.5万円

- ケースB(ネット銀行): 金利 年0.3%、保証料 0円、事務手数料 88万円(借入額の2.2%)

- 総返済額: 約4,215万円 + 諸費用 88万円 = 約4,303万円

このシミュレーションでは、ネット銀行を選ぶことで約220万円も総支払額を抑えられる計算になります。もちろん、金利や諸費用の条件は金融機関や時期によって変動しますが、ネット銀行がコスト面で優位にある傾向は明らかです。

また、保証料が不要で、繰り上げ返済手数料も無料の銀行が多い点も、コスト意識の高い人にとっては大きな魅力です。初期費用を抑えつつ、余裕資金ができた際には手数料を気にせず積極的に繰り上げ返済を行うことで、さらに効率的に利息負担を軽減できます。

対面での手厚いサポートよりも、最終的な支払額の少なさを優先する合理的な考え方を持つ人は、ネット銀行の住宅ローンを積極的に検討する価値があるでしょう。

手厚い団信の保障を受けたい人

住宅ローンを「万が一の際の家族を守るための保険」と捉え、保障内容の充実度を重視する人にも、ネット銀行は非常におすすめです。

多くのネット銀行では、通常の死亡・高度障害保障に加えて、「がん保障」が金利上乗せなしで付帯しています。例えば、「がんと診断されただけで住宅ローン残高の半分が保障される(がん50%保障)」といったプランが無料で付いてくるのは、利用者にとって非常に大きなメリットです。

- 保険としての価値を考える

- 働き盛りの世代にとって、がんの罹患リスクは決して他人事ではありません。もしがんと診断され、治療のために休職や離職を余儀なくされた場合、収入が減少し、住宅ローンの返済が大きな負担となる可能性があります。

- そのような状況でローン残高が半分になれば、精神的・経済的な負担は大幅に軽減され、治療に専念しやすくなります。

- もし、同様の保障を民間の生命保険で得ようとすると、毎月数千円の保険料が別途必要になります。住宅ローンにこの保障が無料で付帯しているということは、実質的にその分の保険料を節約できていると考えることもできます。

さらに、わずかな金利上乗せ(年0.1%~0.2%程度)で、がん100%保障や、脳卒中・急性心筋梗塞を含む3大疾病、さらには高血圧や糖尿病などもカバーする「全疾病保障」にアップグレードできる点も魅力です。

すでに加入している生命保険や医療保険の内容を見直し、住宅ローンの団信でカバーできる部分を整理することで、家計全体の保険料を最適化することも可能です。

マイホームという資産だけでなく、家族の将来の安心という無形の価値も同時に手に入れたいと考える人にとって、団信が充実したネット銀行は最適なパートナーとなり得るでしょう。

日中に銀行へ行く時間がなくオンラインで手続きしたい人

仕事や育児で忙しく、平日の日中に銀行の窓口へ行く時間を確保するのが難しい人にとって、ネット銀行の利便性は他に代えがたいメリットがあります。

- 時間と場所からの解放

- ネット銀行の住宅ローンは、24時間365日、いつでもどこでも申し込みや手続きが可能です。平日の夜、仕事から帰宅した後に自宅のパソコンでじっくりと手続きを進めたり、休日に家族と相談しながら申し込んだりすることができます。

- 銀行の営業時間に合わせて仕事を休んだり、スケジュールを調整したりする必要が一切ありません。これは、共働き世帯や小さな子供がいる家庭にとって、非常に大きな利点です。

- デジタル手続きへの親和性

- 普段からスマートフォンでの買い物や各種手続きに慣れているデジタルネイティブ世代や、オンラインでのやりとりに抵抗がない人にとっては、ネット銀行のプロセスはむしろ快適で効率的に感じられるでしょう。

- 書類をスキャンしてアップロードしたり、電子契約システムを利用したりといった作業をスムーズに行える人であれば、デメリットである「手続きを自分で行う必要性」も、それほど大きなハードルにはなりません。

- 自分のペースで進めたい人

- 対面での接客が苦手な人や、担当者に急かされることなく、自分のペースでじっくり比較検討したいという人にもネット銀行は向いています。ウェブサイトの情報を自分の納得がいくまで読み込み、シミュレーションを何度も試しながら、最適なプランを冷静に判断することができます。

もちろん、ある程度の自己管理能力は求められますが、時間を有効活用し、効率的に物事を進めたいという現代的なライフスタイルを持つ人にとって、ネット銀行のオンライン完結型サービスは、まさにうってつけの選択肢と言えるでしょう。

ネット銀行住宅ローンおすすめランキング8選

数あるネット銀行の中から、自分に最適な住宅ローンを見つけるのは大変な作業です。そこで、金利、手数料、団信の充実度、サービスの利便性などを総合的に評価し、特におすすめのネット銀行を8つ厳選してランキング形式でご紹介します。各銀行の特徴を比較し、あなたのライフプランに合った住宅ローン選びの参考にしてください。

注意:金利やキャンペーン内容は常に変動します。最新の情報は必ず各銀行の公式サイトでご確認ください。(本記事の情報は2024年6月時点のものです)

① auじぶん銀行

| 項目 | 内容 |

|---|---|

| 変動金利(年) | 0.298% (全期間引下げプラン) |

| 固定10年(年) | 1.165% (当初期間引下げプラン) |

| 事務手数料 | 借入額 × 2.20%(税込) |

| 保証料 | 0円 |

| 団信 | がん50%保障団信が無料付帯。さらに「がん100%保障団信」も無料(条件あり)。全疾病保障は+0.15%。 |

| 特徴 | 業界トップクラスの低金利と充実した無料団信が最大の魅力。au回線とじぶんでんきのセット利用で金利がさらに引き下げられる「金利優遇割」も強力。 |

| 参照元 | auじぶん銀行 公式サイト |

auじぶん銀行は、KDDIと三菱UFJ銀行が共同出資して設立したネット銀行です。その住宅ローンは、業界でも最安水準の変動金利を誇り、金利を重視するユーザーから絶大な支持を得ています。

最大の強みは、金利上乗せなしで「がん50%保障団信」が付帯する点です。さらに、審査の結果、住宅ローン契約までに「がん100%保障団信」に無料で加入できる場合があります。これは他行にはない大きなアドバンテージです。

また、「au金利優遇割」も特徴的で、auの通信サービスと「じぶんでんき」をセットで利用することで、最大で年0.15%の金利引き下げが適用されます。auユーザーにとっては見逃せない特典です。手続きはすべてネットで完結し、AIによる自動審査を導入しているため、スピーディーな回答が期待できます。コストパフォーマンスと保障の手厚さを両立させたい方に、最もおすすめできるネット銀行の一つです。

② 住信SBIネット銀行

| 項目 | 内容 |

|---|---|

| 変動金利(年) | 0.298% (Web申込コース・通期引下げプラン) |

| 固定10年(年) | 1.130% (Web申込コース・当初引下げプラン) |

| 事務手数料 | 借入額 × 2.20%(税込) |

| 保証料 | 0円 |

| 団信 | 全疾病保障が無料付帯(スゴ団信)。3大疾病50%保障や就業不能時の月々返済保障も含まれる。 |

| 特徴 | 「全疾病保障」が金利上乗せなしで付帯するのが最大の魅力。ネット銀行では珍しく「つなぎ融資」にも対応。 |

| 参照元 | 住信SBIネット銀行 公式サイト |

住信SBIネット銀行は、ネット銀行の草分け的存在であり、住宅ローンにおいても高い人気を誇ります。その最大の武器は「スゴ団信」と呼ばれる、金利上乗せなしで付帯する「全疾病保障」です。

この保障は、がん・脳卒中・急性心筋梗塞の3大疾病で所定の状態になった場合にローン残高が50%になるだけでなく、それ以外の病気やケガで働けない状態が続いた場合も月々の返済額が保障されるという非常に手厚い内容です。健康への備えを最優先に考える方にとって、これ以上ない選択肢と言えるでしょう。

金利もauじぶん銀行と並ぶ業界最低水準であり、コスト面でも非常に魅力的です。さらに、ネット銀行では対応が少ない「つなぎ融資」に対応している点も大きな強み。注文住宅を検討している方にとっては、実質的に第一候補となる銀行です。総合力が高く、幅広いニーズに応えられる万能型の住宅ローンです。

③ PayPay銀行

| 項目 | 内容 |

|---|---|

| 変動金利(年) | 0.315% |

| 固定10年(年) | 1.350% |

| 事務手数料 | 借入額 × 2.20%(税込) |

| 保証料 | 0円 |

| 団信 | 一般団信のみ。がん保障などは有料オプション(+0.1%~)。 |

| 特徴 | 手続きのシンプルさとスピード感に定評。審査が最短5日とスピーディー。団信はシンプルだが、その分金利の分かりやすさを重視。 |

| 参照元 | PayPay銀行 公式サイト |

PayPay銀行(旧ジャパンネット銀行)は、シンプルで分かりやすい商品性が特徴です。変動金利は上位2行にわずかに及ばないものの、依然として非常に低い水準です。

この銀行の特筆すべき点は、手続きの簡便さと審査のスピードです。ウェブサイトの作りも直感的で分かりやすく、オンラインでの手続きに慣れていない人でも迷いにくいように設計されています。事前審査の結果が最短即日、本審査も最短5営業日で回答が出るなど、スピーディーな対応は、引き渡しまで時間がない場合などに心強い味方となります。

団信は、がん保障などが無料付帯ではないため、保障の手厚さでは見劣りしますが、その分「保障はシンプルで良いから、とにかく分かりやすく、早く手続きを進めたい」というニーズを持つ方には最適です。借り換えでの利用にも人気があり、手間をかけずに低金利のメリットを享受したい方におすすめです。

④ 楽天銀行

| 項目 | 内容 |

|---|---|

| 変動金利(年) | 0.499% (金利選択型) |

| 固定10年(年) | 1.320% |

| 事務手数料 | 定額330,000円(税込) |

| 保証料 | 0円 |

| 団信 | がん50%保障と全疾病保障がセットになった「がん保障特約付団体信用生命保険」が無料付帯。 |

| 特徴 | 事務手数料が「定額制」である点がユニーク。借入額が大きいほど他行より有利に。団信も手厚い。楽天経済圏との連携も魅力。 |

| 参照元 | 楽天銀行 公式サイト |

楽天銀行の住宅ローンは、他のネット銀行とは一線を画す特徴を持っています。それが「事務手数料が定額制」である点です。多くのネット銀行が「借入額×2.2%」の定率制を採用する中、楽天銀行は借入額にかかわらず一律33万円(税込)です。

これにより、借入額が1,500万円を超える場合は、定率制の銀行よりも事務手数料が安くなります。高額のローンを組む予定の方にとっては、大きなメリットです。

また、団信も非常に充実しており、がん50%保障だけでなく、入院時にローン返済を保障する全疾病保障もセットで無料付帯します。金利水準は他のネット銀行よりやや高めですが、手数料と団信のメリットを考慮すると、十分に競争力があります。さらに、住宅ローン契約者は楽天銀行のハッピープログラムで優遇され、楽天ポイントが貯まりやすくなるなど、楽天経済圏をよく利用する方には嬉しい特典もあります。

⑤ ソニー銀行

| 項目 | 内容 |

|---|---|

| 変動金利(年) | 0.397% (変動セレクト住宅ローン) |

| 固定10年(年) | 1.454% |

| 事務手数料 | 44,000円(税込)+保証料(借入額×2.2%)のハイブリッド型。 |

| 保証料 | 事務手数料取扱手数料型(借入額×2.2%)を選択すれば0円。 |

| 団信 | がん50%保障団信が無料付帯。 |

| 特徴 | AIを活用した変動金利の将来予測ツールを提供。担当者による手厚いコンサルティングにも定評。繰り上げ返済は1万円から可能。 |

| 参照元 | ソニー銀行 公式サイト |

ソニー銀行は、顧客満足度の高さで知られ、住宅ローンにおいても独自のサービスを展開しています。金利は最安水準ではありませんが、それを補って余りある魅力があります。

一つは、「がん50%保障団信」が無料で付帯する点です。保障面での安心感は高いと言えます。もう一つの大きな特徴は、AIを活用したシミュレーションツールです。将来の金利変動を予測し、固定金利と変動金利のどちらが自分に合っているかを判断する際の参考になります。

また、ネット銀行でありながら、専任のローンアドバイザーによる手厚いサポートにも定評があります。電話やWeb面談を通じて、専門家とじっくり相談したいというニーズにも応えてくれます。「オンラインの利便性と、専門家によるサポートの両方が欲しい」という方に最適な銀行です。手数料体系が少し複雑なので、公式サイトで自分に有利なプランをしっかり確認しましょう。

⑥ イオン銀行

| 項目 | 内容 |

|---|---|

| 変動金利(年) | 0.380% |

| 固定10年(年) | 1.190% |

| 事務手数料 | 定額型:110,000円(税込) / 定率型:借入額×2.20%(税込)から選択 |

| 保証料 | 0円 |

| 団信 | 8疾病保障付住宅ローンが無料付帯。 |

| 特徴 | 全国のイオンモール内店舗で対面相談が可能。イオングループでの買い物が毎日5%OFFになる特典が強力。 |

| 参照元 | イオン銀行 公式サイト |

イオン銀行は、ネット銀行の低金利・低コストというメリットと、実店舗での相談という安心感を両立させたユニークな存在です。全国のイオンモール内に店舗を構え、土日祝日や夜間でも専門スタッフに対面で相談することができます。「ネット銀行は不安だけど、メガバンクの金利は高い」と感じる方にとって、まさに理想的な選択肢です。

金利も十分に競争力のある水準で、さらに8疾病(がん、脳卒中、心筋梗塞+5つの生活習慣病)で所定の状態になった場合にローン残高が0円になる手厚い団信が無料で付帯します。

そして最大の魅力は、住宅ローン契約者限定の「イオンセレクトクラブ」の特典です。これにより、イオングループでの買い物がいつでも5%OFFになります。日常的にイオンで買い物をする家庭にとっては、金利の差以上に大きな経済的メリットをもたらす可能性があります。生活に密着した特典を重視する方には、非常におすすめです。

⑦ りそな銀行

| 項目 | 内容 |

|---|---|

| 変動金利(年) | 0.340% (Web申込限定プラン) |

| 固定10年(年) | 1.335% (Web申込限定プラン) |

| 事務手数料 | 借入額 × 2.20%(税込) |

| 保証料 | 0円 |

| 団信 | 3大疾病保障特約(団信革命)が無料付帯。 |

| 特徴 | 大手銀行グループの安心感とネット銀行並みの低金利を両立。Webでの手続きに加え、全国の店舗でのサポートも受けられる。 |

| 参照元 | りそな銀行 公式サイト |

りそな銀行は、大手銀行グループの一角でありながら、Web申し込み限定でネット銀行と遜色のない非常に競争力のある金利プランを提供しています。

りそなの住宅ローンの大きな特徴は、「団信革命」と呼ばれる手厚い団信が無料で付帯する点です。これは、がんと診断された場合、または脳卒中・急性心筋梗塞で所定の状態になった場合に、ローン残高が0円になるという強力な保障です。このレベルの保障が無料で付いてくるのは、他行と比較しても非常に魅力的です。

大手銀行ならではの信頼感や安心感と、ネット銀行のメリットである低金利・充実した団信を両立させているのがりそな銀行の強みです。Webでの手続きを基本としつつも、いざという時には全国の店舗で相談できるハイブリッドな体制は、幅広い層におすすめできます。

⑧ UI銀行

| 項目 | 内容 |

|---|---|

| 変動金利(年) | 0.390% |

| 固定10年(年) | 取り扱いなし(変動金利のみ) |

| 事務手数料 | 定額880,000円(税込) ※キャンペーンにより変動あり |

| 保証料 | 0円 |

| 団信 | 一般団信のみ。 |

| 特徴 | 東京きらぼしフィナンシャルグループのデジタルバンク。変動金利一本というシンプルな商品設計。ペアローンや収入合算にも対応。 |

| 参照元 | UI銀行 公式サイト |

UI銀行は、東京きらぼしフィナンシャルグループが運営する新しいデジタルバンクです。住宅ローンは変動金利のみという、非常にシンプルで割り切った商品構成が特徴です。金利水準もネット銀行として競争力のあるレベルに設定されています。

団信は基本的なもののみで、疾病保障は付帯していません。その分、金利や商品性を分かりやすくすることに注力しています。ペアローンや収入合算に柔軟に対応しており、共働き夫婦などが協力してローンを組む際の選択肢として注目されます。

まだ新しい銀行ですが、地方銀行グループの基盤を持つ安心感があります。複雑なプランは不要で、とにかくシンプルな変動金利ローンを低金利で借りたい、という明確なニーズを持つ方や、ペアローンを検討している方にとって、有力な候補となるでしょう。

失敗しない!ネット銀行の住宅ローンを選ぶ比較ポイント4選

ランキングを見て、いくつかの銀行に興味を持たれたかもしれません。しかし、最終的に自分にとって最適な一本を選ぶためには、表面的な金利の数字だけでなく、いくつかの重要なポイントを総合的に比較検討する必要があります。ここでは、後悔しないための比較ポイントを4つに絞って詳しく解説します。

① 金利タイプと金利の低さ

住宅ローン選びの根幹をなすのが「金利」です。金利の比較は、単に数字の低さを見るだけでなく、「金利タイプ」の特性を理解した上で、自分のライフプランやリスク許容度に合ったものを選ぶことが不可欠です。

変動金利

変動金利は、その名の通り、市場金利の動向(主に日本銀行の政策金利)に応じて、半年に一度金利が見直されるタイプのローンです。

- メリット: 一般的に、スタート時の金利が固定金利よりも低く設定されています。現在の超低金利時代においては、このメリットは非常に大きく、毎月の返済額を低く抑えることができます。

- デメリット: 将来、市場金利が上昇すると、それに伴って返済額も増加するリスクがあります。金利は半年に一度見直されますが、毎月の返済額は5年ごとに再計算される「5年ルール」や、返済額の増加幅が直前の1.25倍までに制限される「125%ルール」が適用されることが一般的です。しかし、金利が大幅に上昇した場合、返済額に占める利息の割合が増え、元金がなかなか減らない、最悪の場合は未払利息が発生する可能性もゼロではありません。

- おすすめな人:

- 金利上昇リスクを許容できる人(共働きで収入に余裕がある、将来的に収入増が見込めるなど)。

- 繰り上げ返済を積極的に行い、早期完済を目指す人(返済期間が短いほど金利上昇の影響を受けにくいため)。

- 借入額が比較的少ない人。

ネット銀行は特にこの変動金利の競争が激しく、年0.2%台~0.3%台といった超低金利が提示されることもあります。この低金利は大きな魅力ですが、将来の金利上昇リスクを常に意識しておく必要があります。

固定金利

固定金利は、借り入れ時に定めた金利が、一定期間または全返済期間にわたって変わらないタイプのローンです。主に、借り入れから10年、15年など一定期間だけ金利が変わらない「当初期間固定金利」と、完済まで金利が一切変わらない「全期間固定金利(フラット35など)」があります。

- メリット: 最大のメリットは、返済計画の立てやすさと安心感です。借り入れ時に総返済額が確定するため、将来の金利上昇を心配する必要がありません。家計の管理がしやすく、長期的なライフプラン(子供の教育費や老後の資金計画など)を立てやすくなります。

- デメリット: 一般的に、変動金利よりもスタート時の金利が高く設定されます。また、もし市場金利が低下しても、その恩恵を受けることはできず、変動金利よりも高い金利を払い続けることになります。

- おすすめな人:

- 将来の金利上昇リスクを避けたい、安定志向の人。

- 家計管理をシンプルにし、長期的な見通しを立てたい人。

- 子供の教育費などで将来の支出増が確定している人。

【比較のポイント】

金利を比較する際は、変動金利と固定金利のどちらが自分の考え方に合っているかをまず決めましょう。その上で、同じ金利タイプのローンを複数の銀行で比較します。キャンペーン金利を適用している銀行も多いですが、その適用条件(特定のサービス利用など)や、当初期間終了後の優遇幅もしっかりと確認することが重要です。

② 諸費用を含めた総支払額

住宅ローン選びで陥りがちなのが、広告などで目立つ「金利」の低さだけに注目してしまうことです。しかし、実際に支払う総額は、金利だけで決まるわけではありません。事務手数料や保証料といった「諸費用」を合算した「総支払額(実質金利)」で比較することが極めて重要です。

- 注目すべき諸費用

- 融資事務手数料: ローン契約時に金融機関に支払う手数料です。ネット銀行では「借入額 × 2.2%(税込)」という定率型が多く、一般的な銀行の「3万円~5万円」という定額型に比べて高額になります。

- 保証料: 返済不能になった際に保証会社に代位弁済してもらうための費用です。ネット銀行では無料のところが多いですが、一般的な銀行では借入額と期間に応じて数十万円以上かかるのが一般的です。

- 団体信用生命保険料: 多くのネット銀行では基本保障やがん保障などが無料ですが、手厚い保障を付ける場合は金利上乗せという形で費用が発生します。

- 印紙税: 金銭消費貸借契約書に貼付する印紙代です。電子契約の場合は不要になります。

- 登記費用: 司法書士に支払う報酬や、登録免許税などです。

【比較のポイント】

例えば、A銀行は「金利0.3%・事務手数料は借入額の2.2%」、B銀行は「金利0.4%・事務手数料は定額33万円」だったとします。

- 借入額2,000万円の場合

- A銀行の手数料: 44万円

- B銀行の手数料: 33万円 → B銀行の方が初期費用は安い

- 借入額5,000万円の場合

- A銀行の手数料: 110万円

- B銀行の手数料: 33万円 → B銀行の方が圧倒的に初期費用は安い

このように、借入額によってどちらの銀行が有利になるかが変わってきます。

必ず複数の銀行のウェブサイトで、借入希望額を入力して返済シミュレーションを行い、金利だけでなく、諸費用を含めた総支払額を比較しましょう。一見すると金利が低い銀行でも、諸費用が高いために総支払額では他行に劣る、というケースは十分にあり得ます。

③ 団体信用生命保険(団信)の保障内容

住宅ローンは、数十年にわたる長期の契約です。その間に、病気やケガで働けなくなるリスクは誰にでもあります。そのため、万が一の事態に備える「団体信用生命保険(団信)」の内容は、金利と同じくらい重要な比較ポイントです。

ネット銀行は、この団信の保障内容で差別化を図っています。

- 無料付帯の保障内容を比較する:

- auじぶん銀行やソニー銀行: 「がん50%保障」が無料付帯。

- 住信SBIネット銀行: 「全疾病保障」が無料付帯。

- 楽天銀行やイオン銀行: がん保障を含む手厚い疾病保障が無料付帯。

- PayPay銀行やUI銀行: 基本的な死亡・高度障害保障のみ。

自分がどのようなリスクに備えたいかによって、選ぶべき銀行は変わってきます。例えば、がん家系でがんへの備えを重視するならauじぶん銀行、幅広い病気やケガによる就業不能リスクに備えたいなら住信SBIネット銀行、といった具合です。

- 有料オプション(金利上乗せ)の内容とコストを比較する:

- より手厚い保障(がん100%保障や3大疾病保障など)を付けたい場合、どのくらいの金利上乗せが必要になるかを比較します。年0.1%の上乗せでも、総返済額にすると数十万円の差になります。

- 自分がすでに加入している生命保険や医療保険の内容と照らし合わせ、保障が重複していないか、逆に不足している部分はないかを確認しましょう。団信を手厚くすることで、民間の保険を見直せる可能性もあります。

住宅ローンを、単なる「借金」ではなく、「生命保険付きの融資」と捉える視点を持つことが、後悔のない選択に繋がります。

④ サポート体制

ネット銀行のデメリットとして「対面相談ができない」点が挙げられますが、その代わりに各行はオンラインでのサポート体制を充実させています。このサポート体制の質や利便性も、比較すべき重要なポイントです。

- 相談チャネルの多様性:

- 電話: 最も基本的な相談方法です。受付時間(平日のみか、土日祝も対応か)を確認しましょう。

- チャット: テキストで気軽に質問できるのが魅力です。AIチャットボットが24時間対応し、複雑な内容は有人チャットに繋がる、といった形式が多いです。

- メール: 時間を気にせず、内容を整理して問い合わせることができます。

- ビデオ通話(Web面談): 担当者の顔を見ながら、画面共有などで資料を一緒に確認できるため、電話よりも安心感があります。ソニー銀行などが提供しています。

- サポートの質:

- 口コミサイトや評判を参考に、各銀行のサポートの対応(丁寧さ、的確さ、レスポンスの速さなど)を調べてみるのも一つの方法です。

- 事前審査を申し込む前に、一度電話やチャットで簡単な質問をしてみて、その対応の感触を確かめてみるのも良いでしょう。

特に、住宅ローンの手続きに不安が大きい方や、複雑な質問をしたい方は、ビデオ通話など、より対面に近い形での相談が可能な銀行を選ぶと安心です。自分が最も使いやすい、信頼できると感じるサポート体制を提供している銀行を選ぶことが、スムーズな手続きの鍵となります。

ネット銀行の住宅ローン申し込みから融資実行までの4ステップ

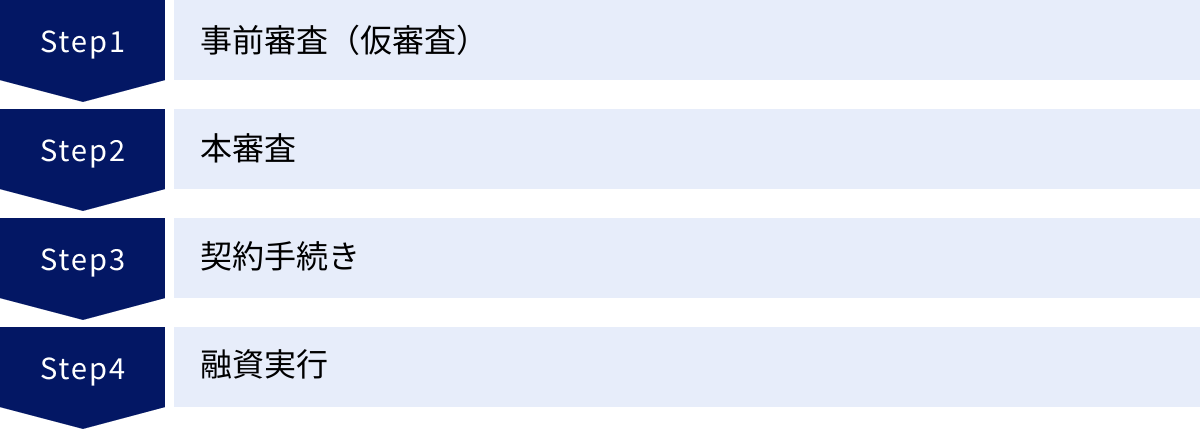

ネット銀行の住宅ローンはオンラインで完結すると言っても、具体的にどのような流れで進むのか、不安に思う方も多いでしょう。ここでは、申し込みから実際に融資が実行されるまでの標準的な流れを4つのステップに分けて解説します。全体像を把握しておくことで、計画的に準備を進めることができます。

① 事前審査(仮審査)

事前審査(仮審査)は、住宅ローンの申し込みにおける最初の関門です。これは、「この申込者におおよそいくらまでなら融資できそうか」という目安を、銀行が短期間で判断するための手続きです。

- 目的:

- 借入可能額の把握: 自分がどのくらいの金額を借りられるのか、大まかな上限を知ることができます。これにより、身の丈に合った物件探しが可能になります。

- 不動産契約の前提条件: 多くの不動産会社では、売買契約を結ぶ前に、住宅ローンの事前審査に通過していることを条件としています。事前審査承認は、物件を購入する意思と能力があることの証明になります。

- 手続きの流れ:

- 銀行のウェブサイトから申し込む: 各銀行の公式サイトにある専用フォームに、氏名、年収、勤務先、勤続年数、借入希望額などの情報を入力します。

- 必要書類の提出(不要な場合も多い): 銀行によっては、この段階で本人確認書類や年収証明書類(源泉徴収票など)の画像アップロードを求められることがあります。

- 審査結果の通知: 申し込みから最短で即日~数営業日で、メールやマイページ上で審査結果が通知されます。

- ポイント:

- 気軽に申し込める: 事前審査は無料で、信用情報に「申し込みをした」という記録は残りますが、審査に落ちたからといって直ちに他のローンの審査に悪影響が出るわけではありません。

- 複数の銀行に申し込む: 審査基準は銀行によって異なるため、3~4行程度の銀行に同時に事前審査を申し込んでおくことを強くお勧めします。これにより、最も条件の良い銀行を選べるだけでなく、万が一どこかの審査に落ちた場合のリスクヘッジにもなります。

② 本審査

事前審査に通過し、購入したい物件が正式に決まったら、次のステップである本審査に進みます。本審査は、事前審査よりも詳細な情報に基づいて、融資を正式に決定するための厳格な審査です。

- 目的:

- 最終的な融資可否の判断: 申込者の返済能力や健康状態、購入する物件の担保価値などを詳細に調査し、最終的に融資を実行するかどうかを決定します。

- 手続きの流れ:

- 本審査の申し込み: 銀行のウェブサイトから正式に申し込みを行います。事前審査で入力した内容に加え、購入物件の詳細情報(売買契約書の内容など)を入力します。

- 必要書類の提出: 事前審査よりも多くの書類の提出が求められます。一般的には以下のような書類が必要です。

- 本人確認書類: 運転免許証、パスポート、マイナンバーカードなど

- 収入証明書類: 源泉徴収票(直近2~3年分)、住民税決定通知書、確定申告書(自営業者の場合)など

- 物件関連書類: 売買契約書、重要事項説明書、工事請負契約書、建築確認済証、登記事項証明書(土地・建物)など

- その他: 住民票、印鑑証明書など

- 在籍確認と団体信用生命保険の審査: 銀行から勤務先に電話で在籍しているかどうかの確認が入ることがあります。また、提出した健康状態の告知内容に基づき、団体信用生命保険に加入できるかの審査も同時に行われます。

- 審査結果の通知: すべての審査が完了すると、正式な融資承認の連絡が来ます。期間は、書類提出から1~3週間程度かかるのが一般的です。

③ 契約手続き

本審査の承認が下りたら、いよいよ銀行と正式なローン契約を結ぶステップに進みます。この契約は「金銭消費貸借契約(金消契約)」と呼ばれます。

- 目的:

- 借入額、金利、返済期間、返済方法などの融資条件を確定し、法的な契約を締結します。

- 手続きの流れ:

- 従来の方法(書面契約): 銀行から送られてくる契約書類に署名・捺印し、印紙を貼付して返送します。司法書士と面談し、抵当権設定のための委任状などに署名・捺印します。

- 近年の主流(電子契約): 多くのネット銀行では、オンライン上で契約手続きが完結する「電子契約」を採用しています。

- 銀行から送られてくるメールの案内に従い、専用の電子契約サービスにログインします。

- 画面上で契約内容を最終確認し、電子署名を行います。

- この方法の場合、紙の契約書への署名・捺印や、収入印紙の貼付が不要になり、手間とコストを削減できます。

- 抵当権設定: 契約と並行して、購入する物件をローンの担保とするための「抵当権設定」の手続きも進めます。これは通常、銀行が指定または提携する司法書士が行います。

④ 融資実行

すべての契約手続きが完了し、物件の引き渡し日が来ると、最終ステップである融資実行となります。

- 目的:

- 契約内容に基づき、借入金が実行され、物件の売主への代金支払いや諸費用の支払いが行われます。

- 手続きの流れ:

- 融資実行: 引き渡し日当日、銀行は申込者の口座に融資額全額を振り込みます。

- 決済: 振り込まれた資金を使って、不動産会社の仲介のもと、売主へ物件の残代金を支払います(決済)。通常、この決済は買主、売主、不動産会社、司法書士が一堂に会して行われます。

- 登記手続き: 決済が完了すると同時に、司法書士が法務局で物件の所有権を売主から買主へ移す「所有権移転登記」と、銀行の「抵当権設定登記」を申請します。

- 引き渡しと返済開始: すべての手続きが完了すると、物件の鍵が渡されます。そして、翌月から住宅ローンの返済がスタートします。

以上が、ネット銀行における住宅ローン手続きの一般的な流れです。特に本審査の書類準備は時間がかかるため、早めに取り掛かることがスムーズに進めるための鍵となります。

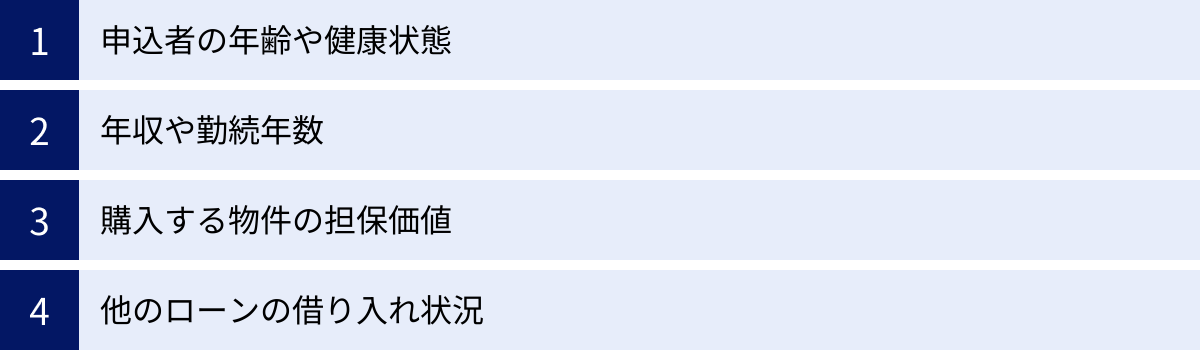

ネット銀行の住宅ローン審査でみられるポイント

ネット銀行の審査はデータ重視で機械的と言われますが、具体的にどのような点が見られているのでしょうか。審査に通過するためには、銀行が何を評価しているのかを理解しておくことが重要です。ここでは、審査における主要な4つのチェックポイントを解説します。

申込者の年齢や健康状態

銀行が最も気にするのは、「貸したお金を最後まで問題なく返してもらえるか」という点です。そのため、申込者の年齢と健康状態は非常に重要な審査項目となります。

- 年齢:

- 申込時年齢と完済時年齢: 多くの金融機関では、申込時年齢は「20歳以上70歳未満」、完済時年齢は「80歳未満」といった基準を設けています。特に完済時年齢が重視され、定年退職後も返済が続くような無理のある計画は審査に通りにくくなります。例えば、45歳で35年ローンを組むと完済時年齢が80歳となり、審査が厳しくなる可能性があります。

- 年齢が若いほど返済期間を長く設定でき、将来の収入増も期待できるため、審査には有利に働きます。

- 健康状態:

- 住宅ローンを組む際には、原則として団体信用生命保険(団信)への加入が必須となります。団信は生命保険の一種であるため、加入には健康状態の告知が必要です。

- 過去の病歴や現在の治療状況(高血圧、糖尿病、うつ病など)によっては、団信に加入できず、結果として住宅ローンの審査に通らないことがあります。

- 告知義務違反(事実と異なる内容を告知すること)は絶対に避けなければなりません。万が一の際に保険金が支払われず、家族に多額の負債が残ってしまうリスクがあります。

- 健康状態に不安がある場合は、加入条件が緩和された「ワイド団信」(金利上乗せが必要)を取り扱っている銀行を検討するのも一つの方法です。

年収や勤続年数

申込者の「返済能力」を客観的に測る指標として、年収と勤続年数は厳しくチェックされます。

- 年収:

- 返済負担率(返済比率): 年収に占めるすべてのローンの年間返済額の割合を指します。ネット銀行を含む多くの金融機関では、この返済負担率の上限を30%~35%程度に設定しています。

- 計算式: 年間総返済額 ÷ 額面年収 × 100

- ここでいう「年間総返済額」には、申し込む住宅ローンだけでなく、自動車ローンやカードローン、スマートフォンの分割払いなど、他のすべての借入の返済額が含まれる点に注意が必要です。

- 審査では、実際の金利ではなく、3%~4%程度の「審査金利」を用いてこの比率を計算するため、自分で計算した時よりも厳しく評価されるのが一般的です。

- 勤続年数:

- 収入の安定性を測る指標として、勤続年数も重要視されます。一般的に「勤続3年以上」が望ましいとされていますが、ネット銀行の中には「勤続1年以上」で申し込み可能なところもあります。

- 転職したばかりで勤続年数が短い場合は、審査が不利になる可能性があります。ただし、キャリアアップのための同業種への転職など、ポジティブな理由であれば、職務経歴書などを提出することで評価される場合もあります。

- 自営業者や個人事業主の場合は、勤続年数という概念がないため、過去3期分の確定申告書を提出し、安定して利益が出ていることを証明する必要があります。

購入する物件の担保価値

住宅ローンは、購入する物件そのものを担保にしてお金を借りる「有担保ローン」です。万が一返済が滞った場合、銀行は物件を売却(競売)して貸したお金を回収します。そのため、「この物件には、融資額に見合うだけの価値があるか」という担保評価が厳格に行われます。

- 評価のポイント:

- 土地の価値: 立地(駅からの距離、周辺環境)、土地の形状、接している道路の幅など。

- 建物の価値: 構造(木造、鉄筋コンクリートなど)、築年数、建物の状態、法規制(建築基準法など)に適合しているかなど。

- 特に、建築基準法上の接道義務を満たしていない物件や、既存不適格建築物(建築時は合法だったが、現在の法律には適合しない建物)、借地権付きの物件などは、担保価値が低いと評価され、融資額が減額されたり、融資自体を断られたりするケースがあります。

- 中古物件の場合は、建物の資産価値が経年で減少しているため、新築に比べて担保評価が低くなる傾向があります。

希望する借入額が高くても、物件の担保価値がそれに見合わないと判断されると、融資は承認されません。 自分の返済能力だけでなく、購入しようとしている物件が銀行からどう評価されるか、という視点も重要です。

他のローンの借り入れ状況

住宅ローンの審査では、個人の信用情報が必ず照会されます。信用情報機関には、クレジットカードや各種ローンの契約内容、支払い状況などがすべて記録されています。

- 他の借入の影響:

- 借入件数と金額: 自動車ローン、教育ローン、カードローン、キャッシングなど、他の借入が多いと、それだけ返済負担が大きいと見なされ、住宅ローンの審査にマイナスの影響を与えます。特に、消費者金融からの借入や、クレジットカードのキャッシング利用は、審査担当者に厳しい印象を与える可能性があります。

- 返済負担率の計算にも含まれるため、借入可能額がその分だけ減少します。

- 延滞履歴(異動情報):

- 最も重要なのが、過去の延滞履歴です。クレジットカードの支払いや携帯電話料金の支払いをうっかり忘れて延滞した、といった情報も記録されています。特に、61日以上または3ヶ月以上の長期延滞をすると、「異動情報」(いわゆるブラックリスト)として登録され、この情報が消えるまで(通常は完済から5年間)は、住宅ローンの審査に通ることは極めて困難になります。

- 奨学金の返済遅延も対象となるため注意が必要です。

【審査前の準備】

住宅ローンの申し込みを検討し始めたら、不要なクレジットカードやカードローンは解約し、できる限り他の借入を整理しておくことが賢明です。また、CICやJICCといった信用情報機関に情報開示請求を行い、自分の信用情報に問題がないか事前に確認しておくことも有効な対策です。

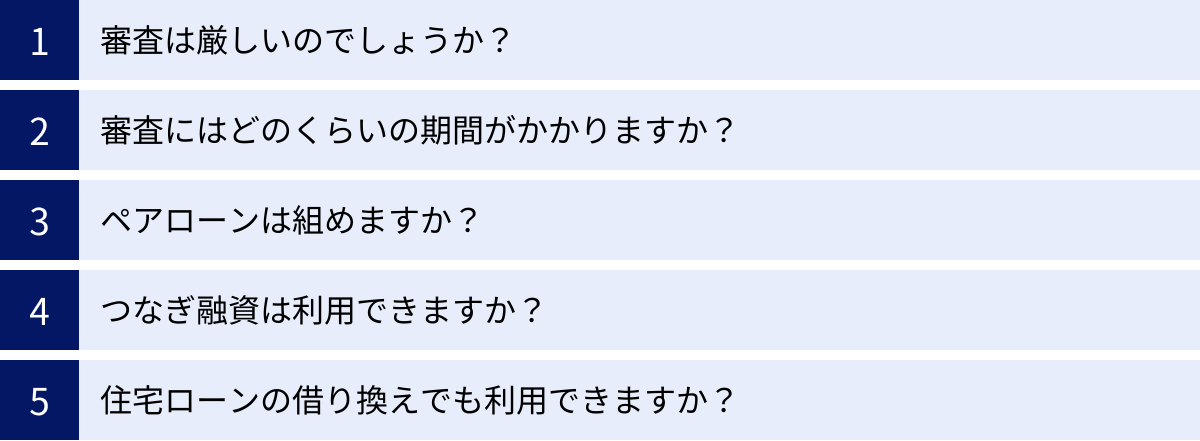

ネット銀行の住宅ローンに関するよくある質問

ここでは、ネット銀行の住宅ローンを検討する際に、多くの方が抱く疑問についてQ&A形式でお答えします。

審査は厳しいのでしょうか?

A. 一概に厳しいとは言えませんが、審査の特性が異なります。

「デメリット」の章でも触れた通り、ネット銀行の審査はAIやシステムによるデータ重視の傾向が強く、基準を少しでも満たさないと機械的に否決される可能性があります。そのため、自営業者の方や転職直後の方など、収入の安定性をデータで示しにくい場合は「厳しい」と感じることがあるかもしれません。

一方で、個人の信用情報がクリーンで、年収や勤続年数などの基準をクリアしている会社員の方にとっては、メガバンクなどと比べて特に厳しいということはありません。 むしろ、手続きがオンラインで完結するため、スムーズに進むことも多いです。

審査基準は金融機関ごとに異なるため、一つの銀行に落ちたとしても諦めず、複数の銀行に事前審査を申し込むことが重要です。

審査にはどのくらいの期間がかかりますか?

A. 目安として、事前審査は数日、本審査は1~3週間程度です。

- 事前審査(仮審査): 非常にスピーディーで、最短即日~3営業日程度で結果が出ることが多いです。

- 本審査: 必要書類をすべて提出してから、通常1~3週間程度が目安となります。ただし、書類に不備があった場合や、確認事項が多い場合は、さらに時間がかかることもあります。

申し込みから融資実行までのトータル期間としては、最低でも1ヶ月半~2ヶ月は見ておくと安心です。特に、物件の引き渡し日が決まっている場合は、スケジュールに余裕を持って早めに手続きを開始することをお勧めします。

ペアローンは組めますか?

A. 対応しているネット銀行は増えています。

ペアローンとは、夫婦や親子などがそれぞれで住宅ローンを契約し、お互いが連帯保証人になる方法です。二人分の収入を基に審査されるため、一人で申し込むよりも借入可能額を増やせるメリットがあります。

かつてはネット銀行でペアローンを取り扱うところは少なかったですが、現在ではauじぶん銀行、住信SBIネット銀行、UI銀行など、多くのネット銀行がペアローンに対応しています。ただし、銀行によって手数料がそれぞれにかかる場合があるなど、条件が異なるため、詳細は各銀行の公式サイトで確認が必要です。

つなぎ融資は利用できますか?

A. 利用できる銀行は限られますが、選択肢はあります。

つなぎ融資は、注文住宅の建築中などに発生する土地代金や着工金などを、住宅ローン本体が実行される前に一時的に立て替えるためのローンです。

多くのネット銀行はこのつなぎ融資を取り扱っていませんが、住信SBIネット銀行のように自社で対応している銀行や、楽天銀行のように提携の信販会社を紹介してくれる銀行もあります。 注文住宅を建てる予定でネット銀行の利用を考えている場合は、つなぎ融資に対応しているかどうかを最優先のチェック項目として銀行を選ぶ必要があります。

住宅ローンの借り換えでも利用できますか?

A. はい、非常に有効な選択肢です。むしろ、借り換えにこそネット銀行の強みが活かせます。

現在、高い金利で住宅ローンを返済している方にとって、ネット銀行への借り換えは、総返済額を大幅に削減できる絶好の機会です。低金利のメリットを最大限に享受できます。

借り換えの場合、新規借り入れと比べて手続きが比較的シンプルで、不動産会社との複雑な調整も少ないため、オンライン完結のメリットをより感じやすいでしょう。諸費用はかかりますが、それを差し引いても大きなメリットが生まれるケースは少なくありません。多くのネット銀行のウェブサイトには「借り換えメリットシミュレーション」が用意されているので、現在のローン情報(残高、残期間、金利)を入力して、どのくらいの効果があるか試してみることを強くお勧めします。

まとめ

本記事では、ネット銀行の住宅ローンについて、その仕組みからメリット・デメリット、選び方のポイント、おすすめの銀行まで、網羅的に解説してきました。

ネット銀行の住宅ローンは、「低金利」「諸費用の安さ」「充実した団信」「オンライン手続きの利便性」といった多くの強力なメリットを持っています。特に、総返済額を少しでも抑えたい方、手厚い保障で万が一に備えたい方、日中忙しくて銀行に行く時間がない方にとっては、非常に魅力的な選択肢です。

一方で、「対面相談ができない」「審査がデータ重視」「つなぎ融資に非対応の場合がある」といったデメリットも存在します。これらの点を許容できるか、あるいは対策を講じられるかが、ネット銀行をうまく活用する上での鍵となります。

最終的に最適な住宅ローンを選ぶためには、以下の点が重要です。

- 自分自身の優先順位を明確にする: 金利の低さ、保障の手厚さ、手続きの利便性、サポート体制など、自分が何を最も重視するのかをはっきりさせましょう。

- 諸費用を含めた総支払額で比較する: 表面的な金利だけでなく、事務手数料などを含めたトータルコストで判断することが不可欠です。

- 複数の銀行を比較検討する: 1つの銀行に絞らず、少なくとも3~4行の事前審査に申し込み、提示された条件を比較して、最も自分に合ったローンを選びましょう。

住宅ローンは、これから先の数十年のライフプランを左右する重要な決断です。この記事で得た知識を基に、ぜひあなたとあなたの家族にとって最高のパートナーとなる住宅ローンを見つけてください。まずは気になる銀行のウェブサイトで、気軽に返済シミュレーションを試してみることから始めてみましょう。