オフィスビル投資は、不動産投資の中でも特に専門性が高く、大きなリターンが期待できる分野として多くの投資家から注目を集めています。企業の経済活動の拠点となるオフィスビルは、居住用不動産とは異なる特性を持ち、安定した賃料収入や長期的な資産形成の可能性を秘めています。

しかし、その一方で、景気変動の影響を受けやすかったり、初期投資額が高額になったりと、特有のリスクも存在します。オフィスビル投資を成功させるためには、その収益性を測る重要な指標である「利回り」を正しく理解することが不可欠です。

利回りにはいくつかの種類があり、それぞれの意味や計算方法を把握していなければ、物件の本当の価値を見誤り、期待通りの収益を得られない可能性があります。また、利回りの相場はエリアやビルの規模によって大きく異なり、どのような要因で利回りが変動するのかを知っておくことも重要です。

この記事では、オフィスビル投資における利回りの基礎知識から、エリア別・規模別の利回り相場、具体的な計算方法、そして利回りを最大化するための戦略まで、網羅的に解説します。これからオフィスビル投資を始めようと考えている方はもちろん、すでに投資を行っているが収益改善を目指したいという方にとっても、有益な情報を提供します。

この記事を読むことで、オフィスビル投資における利回りの本質を理解し、より精度の高い投資判断を下すための知識を身につけることができるでしょう。

目次

オフィスビル投資における利回りとは

オフィスビル投資を検討する際に、必ず目にするのが「利回り」という言葉です。利回りとは、投資した金額に対して、1年間でどれくらいの収益(リターン)が得られるかを示す割合のことです。この数値が高いほど、投資効率が良い物件であると判断できます。

しかし、一言で「利回り」といっても、その計算方法によっていくつかの種類が存在します。特に重要なのが「表面利回り」と「実質利回り」の2つです。この2つの違いを正確に理解することが、オフィスビル投資の第一歩と言えます。広告や物件概要書に記載されている利回りがどちらを指すのかを把握せずに投資判断を下すと、将来の収支計画に大きな狂いが生じる可能性があるため、注意が必要です。

ここでは、それぞれの利回りの定義と特徴、そしてなぜ両方を理解する必要があるのかを詳しく解説します。

表面利回り(グロス利回り)

表面利回り(グロス利回りとも呼ばれます)は、年間の満室想定家賃収入を、物件の購入価格で割って算出される最もシンプルな利回りです。

計算式は以下の通りです。

表面利回り(%) = 年間満室想定家賃収入 ÷ 物件購入価格 × 100

例えば、物件価格が10億円で、満室時の年間家賃収入が6,000万円の場合、表面利回りは6%となります。

6,000万円 ÷ 10億円 × 100 = 6.0%

表面利回りの最大のメリットは、計算が非常に簡単であることです。そのため、多数の物件を比較検討する際の初期スクリーニングとして非常に役立ちます。インターネット上の物件情報サイトや、不動産会社の販売図面に掲載されている「利回り」は、ほとんどの場合この表面利回りを指しています。

しかし、表面利回りには大きな注意点があります。それは、ビルを運営するために必要な経費が一切考慮されていないという点です。オフィスビルの運営には、固定資産税や都市計画税、管理会社への委託費用、共用部の水道光熱費、エレベーターや空調設備の保守点検費用、将来の大規模修繕のための積立金、火災保険料など、様々なコストが発生します。

表面利回りはこれらの経費を無視しているため、あくまで「見かけ上」の収益性を示す指標に過ぎません。したがって、表面利回りの数値だけを鵜呑みにして投資を決定するのは非常に危険です。高利回りだと思って購入したものの、実際には経費が多くかかり、手元に残る利益(キャッシュフロー)がほとんどなかった、という事態に陥る可能性があります。

実質利回り(ネット利回り)

実質利回り(ネット利回りとも呼ばれます)は、年間の家賃収入から実際に発生する運営経費を差し引いた純粋な収益(ネット収益)を、物件の購入価格に加えて購入時にかかった諸経費の合計額で割って算出される利回りです。

計算式は以下の通りです。

実質利回り(%) = (年間家賃収入 - 年間運営経費) ÷ (物件購入価格 + 購入時諸経費) × 100

この計算式に含まれる各項目は以下の通りです。

- 年間運営経費:

- 固定資産税・都市計画税

- 管理委託費(プロパティマネジメント費用)

- ビルメンテナンス費(清掃、警備、設備保守点検など)

- 共用部の水道光熱費

- 修繕費・修繕積立金

- 損害保険料(火災保険、地震保険など)

- その他(テナント募集費用、税理士報酬など)

- 購入時諸経費:

- 仲介手数料

- 登記費用(所有権移転登記、抵当権設定登記)

- 不動産取得税

- 印紙税(売買契約書、金銭消費貸借契約書)

- ローン手数料・保証料

- 不動産鑑定評価費用 など

先ほどの例で、年間運営経費が1,200万円、購入時諸経費が5,000万円かかったと仮定して実質利回りを計算してみましょう。

(6,000万円 - 1,200万円) ÷ (10億円 + 5,000万円) × 100

= 4,800万円 ÷ 10億5,000万円 × 100 ≒ 4.57%

表面利回りが6.0%だったのに対し、実質利回りは約4.57%となり、1.4%以上の差が出ることがわかります。この差は、築年数が古い物件や管理が煩雑な物件ほど大きくなる傾向があります。

実質利回りは、より現実に即した収益性を表す指標であり、投資判断を行う上で最も重要視すべき数値です。綿密な事業計画や資金計画を立てるためには、実質利回りを正確にシミュレーションすることが不可欠です。

ただし、実質利回りの計算には、運営経費や購入時諸経費を正確に見積もる必要があります。特に修繕費は将来的に発生する費用であり、予測が難しい側面もあります。そのため、不動産会社や管理会社から詳細な運営経費のデータを取り寄せたり、過去の修繕履歴を確認したりするなど、入念な調査が求められます。

| 項目 | 表面利回り(グロス利回り) | 実質利回り(ネット利回り) |

|---|---|---|

| 定義 | 年間家賃収入を物件価格で割ったもの | 年間純収益(家賃収入-経費)を総投資額(物件価格+諸経費)で割ったもの |

| 計算式 | 年間家賃収入 ÷ 物件価格 |

(年間家賃収入 - 年間運営経費) ÷ (物件価格 + 購入時諸経費) |

| 特徴 | 計算が簡単で、物件の初期比較に便利 | より現実に近い収益性を把握できる |

| 考慮する費用 | なし | 運営経費、購入時諸経費 |

| 注意点 | 実際の収益とは乖離がある | 経費の見積もり精度が重要 |

| 投資判断での重要度 | 低(参考程度) | 高(最重要) |

まとめると、オフィスビル投資においては、まず表面利回りで広く物件を比較し、有望な物件が見つかったら、詳細な経費を算出して実質利回りを必ず確認するという二段階のアプローチが基本となります。 このプロセスを怠ると、将来の収支計画が大きく崩れるリスクがあることを念頭に置いておきましょう。

オフィスビル投資の利回り相場

オフィスビル投資の利回りは、物件が所在するエリアやビルの規模、築年数、設備グレードなど、様々な要因によって変動します。特に、エリア(立地)は利回りを決定づける最も大きな要素と言えます。

一般的に、不動産投資におけるリスクとリターンはトレードオフの関係にあります。つまり、空室リスクが低く資産価値が安定している都心部の優良物件は利回りが低くなる(ローリスク・ローリターン)傾向にあり、逆に都心から離れた地方の物件や、何らかの課題を抱えた物件はリスクが高い分、利回りが高くなる(ハイリスク・ハイリターン)傾向にあります。

ここでは、最新の市場データを参考に、エリア別およびビルの規模別にオフィスビルの利回り相場を解説します。これらの相場観を把握することで、検討している物件の利回りが妥当な水準なのかを判断する一助となります。

エリア別の相場

オフィスビルの利回りは、その都市の経済規模やオフィス需要に大きく左右されます。ここでは、日本の主要なオフィスマーケットである東京、主要地方都市、その他の地方都市に分けて相場を見ていきましょう。

- 東京(都心5区:千代田区、中央区、港区、新宿区、渋谷区)

東京、特に丸の内・大手町エリアや渋谷、新宿といった都心5区は、日本経済の中枢であり、国内外の有力企業が本社や拠点を構える、世界有数のオフィスマーケットです。常に高いオフィス需要があり、空室率が低く、賃料も安定しているため、資産価値が非常に高いエリアです。

その反面、物件価格も極めて高額になるため、利回りは低くなる傾向にあります。一般財団法人 日本不動産研究所が公表している「第50回 不動産投資家調査(2024年4月現在)」によると、東京(城南地区)のオフィスビルの期待利回り(実質利回り)は3.6%となっています。特に、丸の内・大手町のようなプライムエリアでは3%前半になることも珍しくありません。

これは、賃料収入によるインカムゲインよりも、将来的な資産価値の上昇(キャピタルゲイン)への期待も含まれているためです。投資家にとっては、極めて安全性の高い資産と見なされています。

(参照:一般財団法人 日本不動産研究所「第50回 不動産投資家調査」) - 主要地方都市(大阪、名古屋、福岡など)

大阪、名古屋、福岡といった政令指定都市も、それぞれの地域経済を牽引する重要なオフィスマーケットです。東京ほどの過熱感はないものの、安定したオフィス需要が見込めます。

物件価格は東京よりは抑えられるため、利回りは東京よりも高い水準になります。同調査によると、大阪の期待利回りは4.1%、名古屋は4.6%、福岡は4.4%となっています。

これらの都市では、現在も再開発プロジェクトが進行しているエリアが多く、将来的な賃料上昇や資産価値の向上が期待できるポテンシャルを秘めています。東京に次ぐ投資先として、国内外の投資家から高い関心を集めています。 - その他の地方都市(札幌、仙台、広島など)

札幌、仙台、広島といった地方中核都市や、それ以外の地方都市になると、オフィス需要は各都市の産業構造や人口動態に大きく依存します。

都心部や主要地方都市に比べて空室リスクや賃料下落リスクは高まる傾向にありますが、その分、物件価格が安いため、利回りはさらに高くなる傾向があります。同調査では、札幌が4.9%、仙台が5.0%、広島が5.3%と、5%前後の水準になっています。

地方都市での投資は、そのエリアの将来性やテナント需要をより慎重に見極める必要がありますが、魅力的な高利回り物件が見つかる可能性も秘めています。

| エリア | 期待利回り(実質利回り)の相場 | 特徴 |

|---|---|---|

| 東京(都心部) | 3%台後半 | 資産価値が非常に高く安定的。ただし物件価格が高額で利回りは低い。 |

| 大阪 | 4%台前半 | 西日本最大のオフィスマーケット。安定した需要が見込める。 |

| 名古屋 | 4%台後半 | ものづくり産業が集積。リニア中央新幹線の開業も期待される。 |

| 福岡 | 4%台前半 | アジアへの玄関口。スタートアップ企業が多く、若年層人口が増加傾向。 |

| その他地方中核都市 | 5%前後~ | 物件価格が手頃で高利回りを狙えるが、空室リスクなどの見極めが重要。 |

| (参照:一般財団法人 日本不動産研究所「第50回 不動産投資家調査(2024年4月現在)」) |

ビルの規模別の相場

オフィスビルの利回りは、延床面積や構造といったビルの規模によっても変わってきます。

- 大規模・ハイグレードビル

延床面積が数千坪を超えるような大規模ビルや、最新の設備を備えたハイグレードビルは、主に大手企業や外資系企業がテナントとなります。これらのテナントは信用力が高く、長期契約を結ぶ傾向があるため、賃料収入が非常に安定しています。

また、ビルの知名度やブランド力も高く、資産としての流動性(売却のしやすさ)も高いというメリットがあります。これらの要因から、投資リスクが低いと見なされるため、利回りは低めに設定されるのが一般的です。エリアにもよりますが、都心部では3%台、主要地方都市でも4%台前半が中心となります。 - 中小規模ビル

一方、延床面積が比較的小さい中小規模のビル(いわゆる「ペンシルビル」など)は、テナントも中小企業やスタートアップ企業が中心となります。大規模ビルに比べてテナントの入れ替わりが頻繁に起こる可能性があり、空室リスクは相対的に高まります。

また、1フロア1テナントの物件の場合、そのテナントが退去すると収入がゼロになってしまう「オール・オア・ナッシング」のリスクも抱えています。

こうしたリスクを反映し、中小規模ビルの利回りは大規模ビルよりも高く設定される傾向にあります。都心部でも4%台、地方都市では6%や7%を超える物件も存在します。

中小規模ビルは、物件ごとの個別性が強く、立地や管理状態、テナント構成によって収益性が大きく変動します。そのため、物件を丁寧に見極め、適切な運営管理を行うことで、高いリターンを実現できる可能性があります。

オフィスビルの利回り相場は、あくまで市場全体の平均的な傾向を示すものです。個別の物件の利回りは、築年数、耐震性能、設備仕様、周辺環境、そして今後の再開発計画など、様々な要因が複雑に絡み合って決定されます。 相場観を頭に入れつつも、一つひとつの物件のポテンシャルを多角的に分析することが、オフィスビル投資を成功に導く鍵となります。

オフィスビル投資の利回りの計算方法

オフィスビル投資の成功は、正確な収支予測にかかっています。その根幹をなすのが利回りの計算です。前述の通り、「表面利回り」と「実質利回り」の2つを正しく計算し、その違いを理解することが極めて重要です。

ここでは、具体的な数値例を交えながら、それぞれの利回りの計算方法をステップ・バイ・ステップで詳しく解説します。これらの計算式を使いこなせるようになれば、物件資料に潜む情報を見抜き、より精度の高い投資判断が可能になります。

表面利回りの計算式

表面利回りは、物件の収益性を大まかに把握するための第一歩です。計算に必要な情報は「年間満室想定家賃収入」と「物件購入価格」の2つだけです。

計算式: 表面利回り(%) = 年間満室想定家賃収入 ÷ 物件購入価格 × 100

【計算例】

以下の条件のオフィスビルを検討しているとします。

- 物件購入価格: 8億円

- 月間満室想定家賃収入: 500万円

ステップ1:年間満室想定家賃収入を計算する

まず、月間の家賃収入を年間に換算します。

500万円(月間) × 12ヶ月 = 6,000万円(年間)

ステップ2:計算式に当てはめて表面利回りを算出する

次に、年間の家賃収入を物件購入価格で割ります。

6,000万円 ÷ 8億円 × 100 = 7.5%

この物件の表面利回りは7.5%となります。

この数値は、複数の物件を比較検討する際に非常に便利です。例えば、同じエリアに利回り6.0%の物件と7.5%の物件があれば、まずは7.5%の物件から詳しく調べてみよう、という判断ができます。

しかし、繰り返しになりますが、これはあくまで運営経費や空室を考慮しない「理想的な」数値です。築年数が古く修繕費がかさむ物件や、管理費が高い物件は、表面利回りが高くても実際の収益は低くなるケースが多いため、この数値だけで投資を決定してはいけません。

実質利回りの計算式

実質利回りは、投資の採算性をより現実的に評価するための指標です。計算には、家賃収入と物件価格に加えて、「年間運営経費」と「購入時諸経費」の情報が必要になります。

計算式: 実質利回り(%) = (年間家賃収入 – 年間運営経費) ÷ (物件購入価格 + 購入時諸経費) × 100

【計算例】

先ほどの表面利回り7.5%の物件について、以下の経費がかかると仮定して実質利回りを計算してみましょう。

- 物件購入価格: 8億円

- 年間満室想定家賃収入: 6,000万円

- 年間運営経費: 1,500万円

- 購入時諸経費: 4,800万円(物件価格の6%と仮定)

ステップ1:年間の純収益(ネット収益)を計算する

まず、年間の家賃収入から年間の運営経費を差し引きます。

6,000万円 - 1,500万円 = 4,500万円

これが、税引き前の手残りの収益となります。

ステップ2:総投資額を計算する

次に、物件の購入価格に、購入時にかかった諸経費を加算します。

8億円 + 4,800万円 = 8億4,800万円

これが、この物件を手に入れるために実際に支払った総額です。

ステップ3:計算式に当てはめて実質利回りを算出する

最後に、年間の純収益を総投資額で割ります。

4,500万円 ÷ 8億4,800万円 × 100 ≒ 5.31%

この物件の実質利回りは約5.31%となりました。表面利回りの7.5%と比較すると、2%以上も低い数値になることがわかります。

実質利回りの精度を高めるためのポイント

実質利回りの計算で最も重要なのは、「年間運営経費」をいかに正確に見積もるかです。主な経費項目と目安は以下の通りです。

| 経費項目 | 内容と目安 |

|---|---|

| 固定資産税・都市計画税 | 自治体から送付される納税通知書で確認。目安は固定資産税評価額の1.7%(標準税率)。 |

| 管理委託費 | 不動産管理会社に支払う費用。家賃収入の3%~5%程度が相場。 |

| ビルメンテナンス費 | 清掃、警備、エレベーター保守、消防設備点検など。ビルの規模や仕様による。 |

| 共用部の水道光熱費 | エレベーター、廊下やトイレの照明、空調などの電気代や水道代。 |

| 修繕積立金 | 10~15年周期で行われる大規模修繕に備える積立金。長期修繕計画書を基に算出。 |

| 損害保険料 | 火災保険や地震保険、施設賠償責任保険など。補償内容によって変動。 |

| テナント募集費用 | 空室発生時に不動産会社に支払う広告料や仲介手数料。 |

これらの経費は、不動産会社が提供する「レントロール(賃貸条件一覧表)」や「運営収支報告書」で確認できます。物件購入前には、これらの資料を必ず入手し、各項目を精査することが不可欠です。特に、長期修繕計画が適切に作成されているか、過去の修繕履歴はどうかといった点は、将来のキャッシュフローに大きな影響を与えるため、重点的に確認しましょう。

投資判断においては、この実質利回りを基準に、自身の求めるリターンの水準をクリアしているか、融資の返済を賄ってもしっかりと手元に現金が残るかを慎重に判断することが求められます。

オフィスビル投資の利回りが低くなる3つの原因

オフィスビル投資は高いリターンが期待できる一方で、様々な要因によって想定していた利回りを下回ってしまうリスクも伴います。特に、購入後に利回りが徐々に低下していくケースは少なくありません。

なぜ利回りは低くなってしまうのでしょうか。その原因を事前に理解しておくことで、リスクの高い物件を避けたり、将来の利回り低下に備えたりすることができます。ここでは、オフィスビル投資の利回りが低くなる主な3つの原因について詳しく解説します。

① 景気変動の影響

オフィスビルの賃貸需要は、企業の経済活動と密接に連動しており、景気変動の影響を非常に受けやすいという特性があります。これは、居住用不動産との大きな違いの一つです。

- 好景気時

企業は業績が向上し、事業拡大のためにオフィスの増床や移転を活発化させます。また、新規に起業する会社も増えるため、オフィス需要は高まります。その結果、空室率は低下し、既存テナントの賃料増額や新規契約時の賃料アップも期待できるため、利回りは上昇傾向となります。 - 不景気時

逆に、景気が後退すると、企業の業績は悪化します。多くの企業はコスト削減のために、オフィスの縮小や賃料の安いビルへの移転を検討し始めます。最悪の場合、倒産によって突然オフィスが解約されることもあります。これにより、空室率が上昇し、テナントを確保するために賃料を下げざるを得ない状況(賃料下落圧力)に陥ります。

空室期間が長引けばその間の収入はゼロになり、賃料を下げれば全体の収入が減少するため、結果として利回りは大きく低下します。特に、リーマンショックや近年のパンデミックのように、経済全体に大きなインパクトを与える出来事が起こると、オフィス市場は深刻な影響を受けます。

このように、オフィスビル投資はマクロ経済の動向と一蓮托生の関係にあります。特定の産業(例:IT、製造業)にテナントが偏っているビルは、その業界の景気に左右されやすくなるため、テナントの業種を分散させるなどのリスクヘッジも重要になります。

② 立地条件が悪い

立地は不動産の価値を決定づける最も根源的な要素であり、一度購入したら変えることができません。立地条件の悪いオフィスビルは、恒常的にテナント募集で苦戦し、低い利回りに甘んじる可能性が高くなります。

立地条件の良し悪しを判断する具体的なポイントは以下の通りです。

- 交通利便性:

- 最寄り駅からの距離: 一般的に、駅から徒歩5分以内が望ましいとされます。徒歩10分を超えると、テナントからの評価は大きく下がります。

- 利用可能な路線数: 複数の路線が乗り入れている駅はアクセス性が高く、人気があります。主要なビジネス街(例:東京駅、新宿駅、大阪駅)へ乗り換えなしでアクセスできるかも重要なポイントです。

- 周辺環境:

- ビジネス集積度: 周辺に多くの企業が集まっているエリアは、ビジネス上の利便性が高く、オフィス需要も旺盛です。

- 周辺施設の充実度: 銀行、郵便局、コンビニ、飲食店、カフェなどが周辺に豊富にあると、そこで働く従業員の満足度が高まり、テナントにとっての魅力となります。

- 街の雰囲気や治安: 清潔感があり、治安の良いエリアは企業イメージも向上させるため、好まれます。

- 将来性:

- 都市開発計画: 周辺で再開発が計画されている場合、将来的に街の魅力が向上し、賃料や資産価値の上昇が期待できます。逆に、周辺の企業が移転するなど、衰退傾向にあるエリアは注意が必要です。

これらの条件を満たさない物件は、たとえ購入時の表面利回りが高くても、長期的に見ると空室の長期化や賃料の値下げによって、実質的な利回りは低迷していくリスクを抱えています。物件を選ぶ際には、地図やデータだけでなく、必ず現地に足を運び、自分の目で周辺環境や人の流れを確認することが不可欠です。

③ 築年数が古い

建物の経年劣化は避けられない物理的な現象であり、築年数の経過は利回りを低下させる大きな要因となります。

- 設備の陳腐化と競争力の低下:

築年数が古くなると、空調設備、エレベーター、給排水管、電気設備、通信インフラなどが老朽化・旧式化していきます。現代のビジネス環境では、高速で安定したインターネット回線や、個別空調、高いセキュリティなどが求められます。古い設備ではこれらのニーズに対応できず、新しいビルと比較して競争力が低下し、テナントから敬遠される原因となります。

結果として、テナント募集が困難になったり、賃料を下げざるを得なくなったりします。 - 修繕費用の増大:

建物は年月の経過とともに、様々な箇所で修繕が必要になります。外壁の補修、屋上の防水工事、主要な設備の交換など、10~15年周期で大規模な修繕が必要となり、その費用は数千万円から数億円に上ることもあります。

これらの修繕費用は運営経費を圧迫し、実質利回りを直接的に引き下げます。 購入時に長期修繕計画が適切に立てられていなかったり、修繕積立金が不足していたりすると、突発的な多額の出費に見舞われるリスクがあります。 - 耐震基準の問題:

特に重要なのが耐震基準です。建築基準法は1981年6月に大きく改正され、それ以前の基準を「旧耐震基準」、それ以降の基準を「新耐震基準」と呼びます。旧耐震基準のビルは、大地震の際に倒壊するリスクが高いとされており、テナント、特にコンプライアンスを重視する大手企業からは敬遠される傾向にあります。

耐震補強工事には莫大な費用がかかるため、旧耐震の物件は利回りが高くても、将来的なリスクとコストを慎重に評価する必要があります。

これらの要因から、築古物件は購入時の利回りが高くても、将来的に収益性が低下し、資産価値も下落していく可能性を秘めています。築古物件に投資する場合は、どの程度の修繕が必要で、それにいくらかかるのかを専門家も交えて詳細に調査することが成功の鍵となります。

オフィスビル投資の利回りを高める3つの方法

オフィスビル投資の魅力は、購入時の利回りが全てではなく、運営努力によって収益性を改善し、利回りを高めていける点にあります。利回りの計算式「(年間家賃収入 – 年間運営経費) ÷ 総投資額」を思い出してください。利回りを高めるには、分子である「(年間家賃収入 – 年間運営経費)」、つまり純収益を最大化することが基本戦略となります。

具体的には、「収入を増やす」ことと「支出を減らす」ことの2つのアプローチがあります。ここでは、利回りを向上させるための具体的な3つの方法を、実践的な視点から解説します。

① 空室率を下げて稼働率を上げる

オフィスビル経営において、収入の源泉はテナントからの賃料です。したがって、空室期間をいかに短くし、常に満室に近い状態(高稼働率)を維持するかが、利回り向上の最も直接的で効果的な方法です。

- 効果的なリーシング戦略:

リーシングとは、テナントを募集し、賃貸借契約を成立させるための一連の活動を指します。ただ空室情報を出すだけでなく、戦略的なアプローチが求められます。- ターゲットテナントの明確化: ビルの立地、規模、設備仕様から、どのような業種・規模の企業に最も響くかを分析し、ターゲットを絞り込みます。例えば、ITベンチャーが多いエリアなら、小規模でもデザイン性の高い内装や高速回線をアピールする、といった具合です。

- 仲介会社との連携強化: 地域のオフィス仲介に強い不動産会社と良好な関係を築き、自社物件を優先的に紹介してもらえるように働きかけます。物件の魅力や募集条件を的確に伝え、定期的な情報交換を行うことが重要です。

- 魅力的な募集条件の設定: 周辺の競合物件の賃料や募集条件を徹底的に調査し、競争力のある価格設定を行います。場合によっては、フリーレント(一定期間の賃料を無料にする)や、内装工事費の一部をオーナーが負担する(T.I.:Tenant Improvement)といったインセンティブを提供することも、早期の成約に繋がります。

- 既存テナントの満足度向上(リテンション):

新規テナントを獲得するのと同じくらい、あるいはそれ以上に重要なのが、既存の優良テナントに長く入居し続けてもらうこと(リテンション)です。テナントが退去すると、原状回復費用や次のテナントが決まるまでの空室期間の損失、新たな募集広告費など、多くのコストと手間が発生します。- 快適なビル環境の維持: 日々の清掃を徹底し、トイレや給湯室などの共用部を常に清潔に保つことは基本です。また、空調やエレベーターの不具合などには迅速に対応する体制を整えます。

- コミュニケーション: 定期的にテナントを訪問したり、アンケートを実施したりして、要望や不満をヒアリングします。テナントとの良好な関係は、契約更新時の交渉をスムーズに進める上でも役立ちます。

稼働率を1%改善するだけでも、年間収益には大きな影響を与えます。地道な努力の積み重ねが、安定した高利回り経営の礎となります。

② 運営にかかる経費を削減する

利回り向上のもう一つの柱は、収入を維持しつつ、運営にかかる経費(ランニングコスト)を削減することです。ただし、やみくもなコストカットは、ビルの品質低下を招き、結果的にテナント離れや資産価値の下落に繋がるため、慎重な見極めが必要です。

- 管理費用の見直し:

- プロパティマネジメント(PM)会社の比較検討: ビル管理を委託しているPM会社への手数料は、経費の中でも大きな割合を占めます。現在の委託内容と費用が妥当であるか、定期的に見直しましょう。複数のPM会社から相見積もりを取り、サービス内容とコストを比較することで、より条件の良い会社に変更できる可能性があります。

- ビルメンテナンス(BM)仕様の最適化: 清掃の頻度や警備員の配置時間など、現在のBM仕様が過剰でないかを確認します。ビルの利用状況に合わせて仕様を最適化することで、コストを削減できる場合があります。

- エネルギーコストの削減:

- 共用部のLED化: 廊下やエントランスなどの照明を、消費電力の少ないLED照明に切り替えることは、比較的短期間で投資を回収できる効果的な省エネ対策です。

- 省エネ性能の高い設備への更新: 初期投資はかかりますが、空調設備やエレベーターなどを省エネ効率の高い最新モデルに更新することで、長期的に見て大幅な電気代の削減に繋がります。国や自治体の補助金を活用できる場合もあります。

- 電力会社の切り替え: 電力自由化により、より料金プランの安い新電力に切り替えることも有効な手段です。

- 保険料の見直し:

火災保険や施設賠償責任保険などの損害保険は、毎年更新する際に内容を見直しましょう。不要な補償が付いていないか、逆に必要な補償が漏れていないかを確認し、複数の保険代理店から見積もりを取ることで、保険料を最適化できる可能性があります。

重要なのは、ビルの資産価値を維持・向上させるために必要なコスト(例:計画的な修繕)は削らず、非効率な部分や過剰なサービスを見直すという視点です。

③ バリューアップで物件の価値を高める

バリューアップとは、リノベーションやコンバージョン(用途変更)などによって、物件そのものの価値(バリュー)を高め、収益性を向上させる積極的な戦略です。初期投資は必要になりますが、成功すれば賃料の増額や稼働率の大幅な改善に繋がり、利回りを飛躍的に高めることができます。

- ハード面でのバリューアップ(リノベーション):

- エントランスの改修: ビルの「顔」であるエントランスは、第一印象を決定づける重要な場所です。デザイン性の高いモダンな空間に刷新するだけで、ビル全体のイメージが向上します。

- 共用部のリニューアル: トイレや給湯室を清潔で最新の設備に更新することは、テナント満足度に直結します。特に、女性用トイレのパウダールームの設置などは喜ばれます。

- 付加価値の高い共用施設の設置: 空きスペースを活用して、入居者が共同で利用できるラウンジや会議室、リフレッシュスペースなどを設けることで、中小企業など自社で広い会議室を持てないテナントからの需要を喚起できます。

- ソフト面でのバリューアップ:

- 通信インフラの強化: 高速・大容量の光ファイバー回線を導入し、無料Wi-Fiを提供することは、現代のオフィスビルにとって必須の設備です。

- セキュリティの向上: オートロックや防犯カメラの設置、24時間対応のセキュリティシステムを導入することで、テナントに安心感を提供できます。

- コンバージョン(用途変更):

オフィスの需要が低いエリアや、建物の構造上オフィスとしての競争力が低い場合には、建物の用途を丸ごと変更するコンバージョンも有効な選択肢です。例えば、オフィスビルをシェアオフィス、SOHO(スモールオフィス・ホームオフィス)、クリニックモール、あるいはホテルなどに転用することで、新たな需要を創出し、収益性を劇的に改善できる可能性があります。

これらのバリューアップ施策は、物件の特性やエリアのニーズを正確に把握した上で計画的に実行することが成功の鍵となります。投資対効果を十分にシミュレーションし、費用を上回るリターン(賃料アップや稼働率向上)が見込めるかを慎重に判断しましょう。

オフィスビル投資のメリット・デメリット

オフィスビル投資は、他の不動産投資と比較して独特の魅力とリスクを持っています。投資を始める前には、その光と影の両面を正しく理解し、自身の投資スタイルやリスク許容度に合っているかを冷静に判断することが重要です。ここでは、オフィスビル投資の主なメリットとデメリットをそれぞれ3つずつ整理して解説します。

オフィスビル投資の3つのメリット

① 高い収益性が期待できる

オフィスビル投資の最大のメリットは、居住用不動産(アパートやマンション)と比較して、高い収益性を期待できる点にあります。

その理由は主に2つあります。一つは、賃料単価の高さです。一般的に、同じ面積あたりの賃料(坪単価)は、住居よりもオフィスの方が高く設定されています。企業の経済活動の場として、生産性を生み出す空間にはそれだけの価値が認められるためです。

もう一つの理由は、1契約あたりの規模の大きさです。アパートやマンションは一部屋ずつの契約ですが、オフィスビルではワンフロア、あるいはビル一棟をまとめて一つの法人に貸し出すケースも少なくありません。そのため、一度の契約で得られる賃料収入が非常に大きくなり、効率的な収益確保が可能です。

これらの要因により、物件価格に対する賃料収入の割合、すなわち利回りが居住用不動産よりも高くなる傾向があります。適切な物件を選び、安定した運営ができれば、大きなキャッシュフローを生み出すことができます。

② 賃料が安定しやすく長期的な収入が見込める

オフィスビルのテナントは個人ではなく法人です。法人は、一度オフィスを構えると、頻繁に移転することは稀です。移転には多額の費用と手間がかかり、ビジネスへの影響も大きいため、一度入居すると長期間にわたって利用を継続する傾向があります。

また、賃貸借契約の期間も、居住用が通常2年であるのに対し、オフィスビルは2年~5年程度の普通借家契約で結ばれることが一般的です。これにより、オーナーは長期間にわたって安定した賃料収入を見込むことができます。

さらに、法人は個人に比べて賃料の支払い能力が高く、滞納リスクが低いという点も大きなメリットです。企業の与信を事前に確認することで、より安定した経営が可能になります。このように、入居者の入れ替わりが少なく、賃料収入が安定していることは、長期的な視点で資産形成を目指す投資家にとって大きな魅力と言えるでしょう。

③ インフレに強い資産となる

インフレとは、物価が継続的に上昇し、相対的にお金の価値が下がることです。現金や預金は、インフレが進むと実質的な価値が目減りしてしまいます。

これに対し、不動産、特にオフィスビルは代表的なインフレヘッジ資産とされています。インフレ局面では、企業の売上や利益も増加する傾向があり、それに伴ってオフィスの賃料も上昇しやすくなります。また、建築費や土地代の上昇を背景に、不動産そのものの資産価値も上昇する傾向があります。

つまり、物価の上昇に合わせて賃料収入や資産価格も上昇が期待できるため、インフレによる資産価値の目減りリスクを回避できるのです。将来の経済情勢が不透明な中で、自身の資産ポートフォリオの一部にインフレに強いオフィスビルを組み込むことは、有効な防衛策となり得ます。

オフィスビル投資の3つのデメリット

① 景気変動の影響を受けやすい

メリットの裏返しになりますが、オフィスビル投資は景気の波に大きく左右されるというデメリットがあります。企業の業績は景気動向と直結しており、景気が悪化すると企業のオフィス戦略は一気に縮小方向へと向かいます。

不景気になると、企業の倒産や事業縮小によるオフィスの解約が増加し、空室率が上昇します。また、既存のテナントからも賃料の減額交渉を受けることが多くなります。新たなテナントを見つけることも困難になり、募集賃料を下げざるを得ない状況に陥るため、収益性は大きく悪化します。

この景気感応度の高さは、常に市場の動向を注視し、先を見越した戦略を立てる必要があることを意味します。好景気時に得られた収益を、不景気時に備えて内部留保しておくなどの財務的な備えが不可欠です。

② 空室になると収入がゼロになるリスクがある

オフィスビルは、1フロアを1社に貸し出す「一括貸し」の形態も少なくありません。この場合、そのテナントが退去してしまうと、そのフロアからの収入は一気にゼロになってしまいます。特に、延床面積の小さいビルで、ビル全体を1社に貸している場合は、そのテナントの退去が即、ビル全体の収入ゼロを意味します。

このような「オール・オア・ナッシング」のリスクは、複数の部屋を持つアパート経営などとは大きく異なる点です。一つのテナントに依存する構造は、経営の不安定化に繋がりかねません。

このリスクを軽減するためには、フロアを小分けにして複数のテナントに貸し出す、あるいは複数の物件に分散投資するなどの対策が考えられます。テナント構成の多様化は、安定経営のための重要なポイントです。

③ 初期費用が高額になりやすい

オフィスビルは、その規模や構造から、物件の購入価格が非常に高額になります。都心部であれば数十億円、地方都市でも数億円規模の物件が中心となり、居住用の区分マンションや一棟アパートへの投資とは比較にならないほどの初期費用が必要です。

そのため、自己資金も相当額を用意する必要があり、金融機関からの融資を受ける際のハードルも高くなります。個人の属性だけでなく、物件の収益性や事業計画の妥当性が厳しく審査されます。

また、購入後も、建物の維持管理には多額の費用がかかります。定期的なメンテナンス費用や、数十年単位で発生する大規模修繕費用は、居住用不動産の比ではありません。これらの高額な初期費用とランニングコストを賄えるだけの十分な資金力と綿密な資金計画がなければ、オフィスビル投資に参入することは困難です。

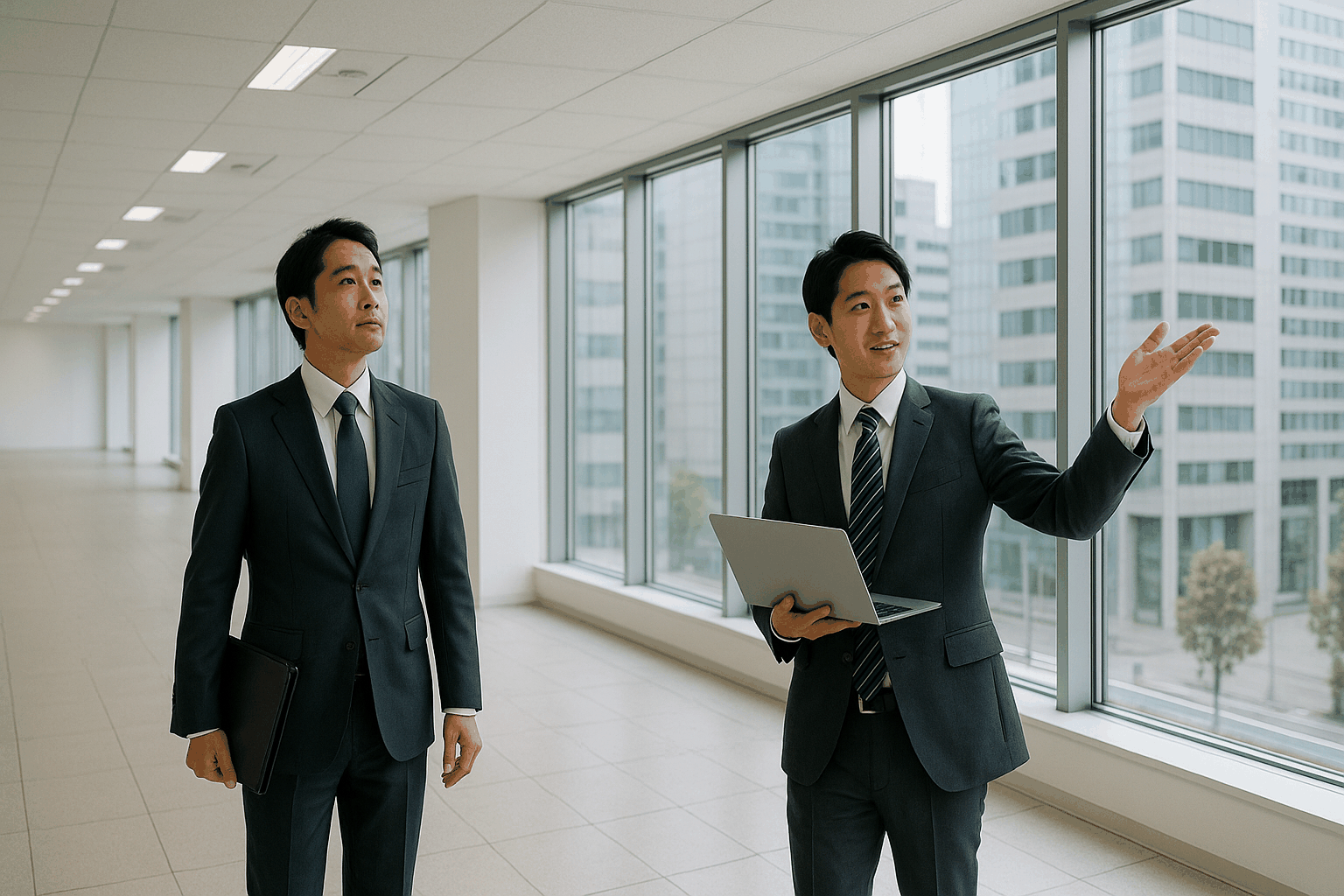

高利回りなオフィスビル物件の探し方

オフィスビル投資で成功を収めるためには、何よりもまず「良い物件」に出会うことが不可欠です。しかし、特に利回りが高く、将来性も見込めるような優良物件は、一般の市場に出てくることは稀で、情報収集の段階で差がついてしまいます。

では、どうすればそのような魅力的な物件情報にアクセスできるのでしょうか。ここでは、高利回りなオフィスビル物件を見つけ出すための、より実践的な2つの方法を紹介します。

複数の不動産会社を比較する

不動産投資のパートナーとなる不動産会社選びは、物件探しと同じくらい重要です。一つの会社だけに依存するのではなく、必ず複数の不動産会社とコンタクトを取り、それぞれの特徴を比較検討することから始めましょう。

不動産会社と一言で言っても、その得意分野は様々です。

- 大手不動産仲介会社: 全国的なネットワークを持ち、豊富な物件情報を扱っています。特に大規模なビルや、主要都市の物件に強い傾向があります。情報量が多い反面、一人の顧客として手厚いサポートを受けるのが難しい場合もあります。

- 信託銀行系不動産会社: 富裕層や法人顧客を多く抱え、質の高い非公開物件を扱っていることがあります。コンサルティング能力が高いのも特徴です。

- 投資専門の不動産会社: オフィスビルなどの事業用不動産に特化しており、専門的な知識とノウハウを持っています。市場動向の分析や、収支シミュレーション、購入後の運営サポートまで、一貫したサービスを提供している会社も多く、頼りになる存在です。

- 地域密着型の不動産会社: 特定のエリアに深く根ざしており、地元の地主や企業との繋がりから、表に出てこない独自の物件情報を持っていることがあります。

複数の会社に自身の投資方針(希望エリア、予算、目標利回りなど)を伝え、提案される物件やアドバイスの内容を比較します。その中で、担当者の専門知識の深さ、レスポンスの速さ、そして何よりも自分との相性を見極めることが大切です。信頼できる担当者との出会いが、優良物件への近道となります。

非公開物件の情報も得る

高利回りの優良物件や、市場価格よりも割安な「掘り出し物」の多くは、インターネットや情報誌には掲載されない「非公開物件(水面下物件)」として取引されています。

物件が非公開にされる理由は様々です。

- 売り主の意向: テナントや取引先に売却の事実を知られたくない、会社の経営戦略上、公にしたくないといった理由から、内密に売却を進めたいケースがあります。

- 物件の希少性: 非常に条件の良い物件の場合、わざわざ広く広告しなくても買い手が見つかるため、不動産会社が懇意にしている優良顧客にだけ情報を紹介します。

- 迅速な売却の希望: 売り主が何らかの理由で早急に現金化を望んでいる場合、広く情報を公開する時間的余裕がなく、確実に購入できる買主候補に絞って話が進められます。

このような非公開物件の情報を得るためには、不動産会社から「本気で買う意思のある優良顧客」として認識される必要があります。そのためには、以下の点が重要になります。

- 明確な投資基準の提示: どのような物件を求めているのか、予算の上限はいくらか、自己資金はどのくらい用意できるのか、といった点を具体的に、かつ明確に伝えます。

- 資金計画の準備: 金融機関からの融資の事前承認(仮審査)を得ておくなど、いつでも購入に踏み切れる準備ができていることを示します。これにより、不動産会社は「この人になら安心して物件を紹介できる」と判断します。

- 継続的なコミュニケーション: 定期的に担当者と連絡を取り、情報収集を続けている姿勢を見せることで、良好な関係を築きます。

信頼できる不動産会社の担当者とパートナーシップを築き、非公開物件の情報を優先的に得られるポジションを確立すること。これが、高利回り物件を手に入れるための最も確実な王道と言えるでしょう。

オフィスビル投資を成功させるための4つのポイント

オフィスビル投資は、大きなリターンが期待できる反面、多額の資金が動く専門性の高い分野です。成功を収めるためには、運や勘に頼るのではなく、論理的かつ戦略的なアプローチが不可欠です。

ここでは、オフィスビル投資のリスクを最小限に抑え、成功確率を最大限に高めるために押さえておくべき4つの重要なポイントを解説します。

① 専門家のサポートを受ける

オフィスビル投資は、不動産の知識だけで完結するものではありません。法律、税務、建築、金融など、多岐にわたる専門知識が求められる総合的な事業です。すべての分野を一人で完璧にこなすのは不可能です。したがって、各分野の信頼できる専門家と連携し、チームとして投資に臨むことが成功の鍵となります。

- 不動産会社・プロパティマネージャー: 優良物件の紹介から、購入後のテナント管理、ビル運営まで、投資の根幹を支えるパートナーです。

- 税理士: 不動産投資に精通した税理士は、購入時の節税対策、日々の経費計上、そして最も重要な出口戦略(売却時)の税金まで、トータルでアドバイスを提供してくれます。適切なタックスプランニングは、手残りのキャッシュフローを大きく左右します。

- 弁護士・司法書士: 売買契約書や賃貸借契約書のリーガルチェック、複雑な権利関係の整理、所有権移転登記など、法務・登記の面で投資をサポートします。

- 一級建築士・施工会社: 物件の物理的な状態(遵法性、劣化状況など)を調査するデューデリジェンスや、バリューアップのためのリノベーション計画の策定において、専門的な知見を提供してくれます。

これらの専門家ネットワークを構築し、適切なタイミングで的確なアドバイスを受けることが、予期せぬトラブルを回避し、資産を安全に運用するための生命線となります。

② 事前に十分な情報収集と調査を行う

魅力的に見える物件が見つかっても、すぐに契約に飛びついてはいけません。投資判断を下す前に、徹底的な情報収集と多角的な調査(デューデリジェンス)を行うことが極めて重要です。

調査すべき項目は多岐にわたります。

- 物件自体の調査:

- レントロール(賃貸条件一覧表)の精査: 各テナントの契約期間、賃料、共益費、敷金などを詳細に確認します。契約期間が近いテナントが多くないか、相場より高い賃料で契約していないか(将来の減額リスク)などを分析します。

- 建物の物理的調査: 専門家(一級建築士など)に依頼し、建物の構造、設備の劣化状況、修繕履歴、遵法性(建築基準法や消防法に適合しているか)などを調査します。特に、長期修繕計画の有無と妥当性は必ず確認しましょう。

- 権利関係の調査: 登記簿謄本を取得し、所有権や抵当権などの権利関係に問題がないかを確認します。

- 市場・エリアの調査:

- マクロ環境: 国や都市の経済動向、金利動向、オフィス市場全体の需給バランスなどを把握します。

- ミクロ環境: 物件が所在するエリアの人口動態、交通インフラ、周辺の競合物件の賃料相場や空室率、将来の再開発計画などを徹底的に調査します。実際に現地を何度も訪れ、平日と休日、昼と夜の街の様子を確認することも重要です。

これらの調査を怠ると、購入後に想定外の修繕費が発生したり、テナントが全く決まらなかったりといった深刻な事態に陥る可能性があります。

③ 起こりうるリスクを想定し管理を徹底する

オフィスビル投資には、これまで述べてきたように様々なリスクが伴います。成功する投資家は、これらのリスクを楽観視せず、起こりうるあらゆるリスクシナリオを事前に想定し、それぞれに対する具体的な対策を準備しています。

- 空室・賃料下落リスク: テナント退去に備え、広告宣伝費や一定期間の空室損失をあらかじめ収支計画に織り込んでおきます。

- 金利上昇リスク: 融資を利用する場合、将来の金利上昇に備えて、返済額が増えてもキャッシュフローがマイナスにならないかシミュレーションしておきます。固定金利を選択する、繰り上げ返済を進めるなどの対策も有効です。

- 災害リスク: 地震や水害などに備え、ハザードマップで物件所在地の危険度を確認し、適切な損害保険(地震保険を含む)に加入します。

- 老朽化・修繕リスク: 長期修繕計画に基づき、計画的に修繕積立金を用意しておきます。突発的な修繕に備えた予備費も確保しておくと安心です。

リスク管理とは、リスクをゼロにすることではなく、リスクを認識し、その影響をコントロール可能な範囲に収めることです。この姿勢が、長期にわたる安定したビル経営を実現します。

④ 綿密な収支シミュレーションを行う

最終的な投資判断を下す前には、必ず精緻な収支シミュレーションを行い、その事業の採算性を客観的な数値で検証する必要があります。このシミュレーションは、実質利回りの計算をベースに、より長期的かつ多角的な視点で行うことが重要です。

最低でも、以下の3つのシナリオを作成し、事業の耐久性をテストしましょう。

- 楽観シナリオ: 稼働率が常に高く、賃料も順調に上昇していく最も理想的なケース。

- 標準シナリオ: 現在の稼働率や賃料水準が継続し、ある程度の空室期間や経費の変動を考慮した現実的なケース。

- 悲観シナリオ: 景気後退などにより、空室率が大幅に上昇し、賃料も下落する最悪のケース。

もし悲観シナリオにおいて、キャッシュフローがマイナスになり、運営の継続が困難になるようであれば、その投資は見送るべきと判断できます。

さらに、シミュレーションは購入から運営期間だけでなく、最終的な出口戦略(売却)まで含めて行うことが望ましいです。数年後にどのくらいの価格で売却できそうか、その際の税金を差し引いた最終的なトータルリターンはいくらになるのか、という視点を持つことで、より戦略的な投資判断が可能になります。

まとめ

本記事では、オフィスビル投資の中核をなす「利回り」について、その基本的な概念から、エリア別・規模別の相場、具体的な計算方法、そして利回りを高めるための戦略に至るまで、包括的に解説してきました。

オフィスビル投資の利回りには、経費を考慮しない「表面利回り」と、運営経費や購入時諸経費まで含めて計算する「実質利回り」の2つがあります。物件の真の収益性を測るためには、広告などに表示されがちな表面利回りに惑わされることなく、必ず実質利回りを算出して投資判断を下すことが不可欠です。

利回りの相場は、東京の都心部では3%台、主要地方都市では4%台、その他の地方都市では5%以上と、エリアのリスク・リターン特性によって大きく異なります。この相場観を理解した上で、個別の物件が抱えるリスク(景気変動、立地、築年数など)とポテンシャルを多角的に分析することが求められます。

そして、オフィスビル投資の醍醐味は、購入後の運営努力によって利回りを向上させられる点にあります。「稼働率の向上」「経費の削減」「バリューアップ」という3つのアプローチを戦略的に実行することで、資産価値を最大化していくことが可能です。

しかし、その一方で、オフィスビル投資は初期費用が高額で、景気変動の影響を受けやすいなど、特有のリスクも伴います。これらのリスクを乗り越え、投資を成功に導くためには、以下のポイントを常に心に留めておく必要があります。

- 信頼できる専門家のサポートを活用すること

- 事前の徹底的な調査(デューデリジェンス)を怠らないこと

- あらゆるリスクを想定し、管理を徹底すること

- 綿密な収支シミュレーションで採算性を客観的に検証すること

オフィスビル投資は、決して簡単な道のりではありません。しかし、正しい知識を身につけ、周到な準備と戦略を持って臨めば、他の金融商品では得難い大きな資産と安定したキャッシュフローを築くことができる、非常に魅力的な投資対象です。この記事が、皆様のオフィスビル投資への挑戦の一助となれば幸いです。