不動産を所有していると、毎年必ず関わることになる「固定資産税」。その税額の計算基礎となるのが「固定資産税評価額」です。この評価額は、固定資産税だけでなく、不動産売買や相続、贈与など、不動産にまつわる様々な場面で重要な指標となります。

しかし、「自分の持っている不動産の評価額がいくらなのか、正確に把握していない」「どうやって調べればいいのかわからない」という方も少なくありません。また、固定資産税評価額と似たような不動産の価格指標(実勢価格や路線価など)との違いがわからず、混乱してしまうケースも見受けられます。

この記事では、固定資産税評価額の基本的な知識から、具体的な調べ方、他の不動産価格との違い、評価額が必要になるタイミング、そして知っておくべき注意点まで、網羅的に解説します。この記事を読めば、固定資産税評価額に関する疑問が解消され、ご自身の資産価値を正しく理解し、適切な手続きを進めるための一助となるでしょう。

不動産オーナーの方はもちろん、これから不動産の購入や相続を控えている方にとっても、必見の内容です。

固定資産税評価額とは

固定資産税評価額とは、固定資産税や都市計画税、不動産取得税、登録免許税といった税金を計算する際の基準となる価格のことです。この価格は、国が定めた「固定資産評価基準」に基づき、各市町村(東京23区の場合は東京都)が個別の不動産(土地・家屋)ごとに決定します。

不動産の価格には、実際に市場で取引される「実勢価格(時価)」や、相続税の計算に用いる「相続税路線価」など様々な種類がありますが、固定資産税評価額はあくまでこれらの税金を算出するために行政が設定した「公的な評価額」であるという点が最大の特徴です。

一般的に、固定資産税評価額は公示価格(国土交通省が公表する土地の価格)の70%程度の水準になるように調整されています。これは、不動産市場の価格変動に左右されすぎず、安定的かつ公平な課税を実現するための措置です。

この章では、固定資産税評価額の根幹をなす「評価方法」「決定の仕組み」「価格が変動するタイミング」という3つのポイントについて、詳しく掘り下げていきます。

土地と建物で評価方法が異なる

固定資産税評価額は、土地と家屋(建物)でその評価方法が大きく異なります。それぞれの特性に合わせて、異なるアプローチで価格が算定されます。

【土地の評価方法】

土地の評価は、主に「市街地宅地評価法(路線価方式)」が用いられます。これは、道路に面する標準的な宅地の1平方メートルあたりの価格である「路線価」を基準に計算する方法です。

路線価は、主に市街地的な形態を形成する地域において、主要な道路に設定されます。この路線価を基に、個々の土地の形状(奥行、間口、不整形地など)や角地かどうかといった個別の要因を考慮して、評価額を補正・算出します。

具体的な計算式は以下のようになります。

土地の固定資産税評価額 = 固定資産税路線価 × 土地の面積 × 各種補正率

例えば、路線価が1平方メートルあたり15万円の道路に面した、面積200平方メートルの整形地の場合、単純計算では「15万円 × 200平方メートル = 3,000万円」となります。しかし、実際には奥行価格補正率などの各種補正率が乗じられるため、評価額はこれとは異なる金額になります。

一方、路線価が設定されていない郊外の農村部や山林などでは、「その他の宅地評価法(標準宅地比準方式)」が用いられます。これは、近隣にある状況の類似した標準的な宅地の価格を基に、その土地の位置や環境などを比較考慮して評価額を算出する方法です。

【建物の評価方法】

建物の評価には、「再建築価格方式」が用いられます。これは、評価の対象となった建物と同一のものを、評価の時点でもう一度新築した場合にかかる費用(再建築価格)を基準に評価額を算出する方法です。

新築の建物であれば、その建築費がそのまま再建築価格の基礎となります。しかし、中古の建物の場合は、新築当時からの時間経過による価値の減少を考慮しなければなりません。そのために用いられるのが「経年減点補正率」です。

具体的な計算式は以下のようになります。

建物の固定資産税評価額 = 再建築価格 × 経年減点補正率

「再建築価格」は、総務省が定める「固定資産評価基準」に示された部材ごとの標準評点数を基に算出されます。自治体の担当者が現地調査を行い、屋根、外壁、柱、内装、設備などの資材や施工状況を確認し、点数を積み上げて計算します。

「経年減点補正率」は、建物の構造(木造、鉄骨造、鉄筋コンクリート造など)や用途によって異なり、年数が経つほど率が低くなります。ただし、建物の価値がゼロになることはなく、最終的には再建築価格の20%が下限値として設定されています。つまり、どんなに古い建物でも評価額がゼロになることはありません。

このように、土地と建物は全く異なる基準と計算方法で評価されていることを理解しておくことが、固定資産税評価額を正しく把握するための第一歩となります。

固定資産税評価額が決まる仕組み

固定資産税評価額は、一体誰が、どのようなプロセスで決めているのでしょうか。その仕組みは、公平性と客観性を担保するために、法律に基づいて厳格に定められています。

【評価の主体】

固定資産税評価額を決定する主体(評価主体)は、その不動産が所在する市町村です。ただし、東京23区内に限り、東京都が評価主体となります。

市町村長(または都知事)は、総務大臣が告示した「固定資産評価基準」に基づいて、固定資産の評価を行わなければならないと定められています。(地方税法第388条)

【固定資産評価基準とは】

「固定資産評価基準」とは、全国の市町村が固定資産を評価する際の拠り所となる、いわば「評価のルールブック」です。これにより、日本全国どこでも、市町村による評価の格差が生じないように、統一的で公平な評価が行われることを目的としています。

この基準には、前述した土地の路線価方式や建物の再建築価格方式といった評価方法のほか、各種補正率の基準などが詳細に定められています。

【評価のプロセス】

評価は、市町村に所属する「固定資産評価員」が中心となって行います。固定資産評価員は、地方税法に関する知識や経験を持つ者の中から、市町村長が議会の同意を得て任命します。

具体的な評価のプロセスは以下の流れで進められます。

- 資料収集: 登記情報、建築確認申請書、図面などの資料を収集します。

- 現地調査:

- 土地の場合: 土地の利用状況、形状、道路との接面状況などを現地で確認します。

- 建物の場合(特に新築・増改築時): 職員が実際に訪問し、建物の構造、間取り、使用されている資材(屋根、外壁、内装)、キッチンやバス、トイレといった建築設備などを詳細に調査します。(家屋調査)

- 評価額の算出: 収集した資料と現地調査の結果を基に、「固定資産評価基準」に照らし合わせ、個別の不動産の評価額を計算します。

- 固定資産評価審査委員会による審査: 算出された評価額が適正であるか、学識経験者などで構成される第三者機関「固定資産評価審査委員会」が審査・検討します。

- 価格の決定・公示: 審査を経て適正と認められた価格を、市町村長が「固定資産の価格」として決定し、固定資産課税台帳に登録します。登録された価格は、所有者などが閲覧できるように縦覧に供されます。

この一連のプロセスを経て、私たちの手元に届く納税通知書に記載される固定資産税評価額が決定されるのです。

3年に1度の「評価替え」で金額が変わる

固定資産税評価額は、一度決まったら永遠に同じ金額というわけではありません。土地の価格は社会経済情勢によって変動しますし、建物は年数の経過とともに劣化していきます。こうした状況を評価額に反映させるため、原則として3年ごとに評価額を見直す「評価替え」が行われます。

この評価替えが行われる年度を「基準年度」と呼びます。直近では令和6(2024)年度が基準年度であり、その前は令和3(2021)年度、平成30(2018)年度でした。つまり、次の基準年度は令和9(2027)年度となります。

【なぜ3年に1度なのか?】

本来であれば、毎年評価替えを行うのが最も時価の変動を正確に反映できる方法かもしれません。しかし、日本全国に存在する膨大な数の土地・家屋を毎年評価し直すのは、行政の事務手続きやコストの面で現実的ではありません。

そこで、課税事務の簡素化と、評価額の安定性を図るという観点から、3年ごとに一度、評価額を全面的に見直す制度が採用されています。

【基準年度における評価替えの内容】

基準年度には、土地と建物それぞれについて以下の見直しが行われます。

- 土地: 基準年度の前年(令和6年度が基準年度の場合、令和5年)の1月1日時点の地価公示価格などを基に、新たな路線価や評価額が算定されます。地価が上昇している地域では評価額が上がり、下落している地域では評価額が下がります。

- 建物: 既存の建物についても、再建築価格の算定に用いる建築物価の変動が考慮されます。また、3年分の時の経過が「経年減点補正率」に反映され、評価額が引き下げられます。

【基準年度以外での価格変動】

原則として、基準年度に決定された評価額は、次の基準年度までの3年間据え置かれます。この据え置かれる年度を「第2年度」「第3年度」と呼びます。

ただし、例外的に、この期間中であっても評価額が変更される場合があります。

- 土地の地価の著しい下落があった場合: 第2年度または第3年度において、地価が大幅に下落し、評価額を据え置くことが不適切と判断された場合、評価額の下方修正が行われることがあります。(参照:総務省ウェブサイト)

- 土地の利用状況に変化があった場合:

- 土地の分筆や合筆が行われた。

- 地目(例:畑から宅地へ)が変更された。

- 建物に変化があった場合:

- 建物を新築または増築した。

- 建物の一部または全部を取り壊した。

これらの「特別な事情」が生じた場合は、基準年度の翌年以降であっても、その変化を反映した新たな評価額が算定されます。

このように、固定資産税評価額は3年ごとの「評価替え」を基本サイクルとしながら、個別の事情に応じて随時見直しが行われる、動的な価格であることを理解しておくことが重要です。

固定資産税評価額の調べ方5選

ご自身の所有する不動産の固定資産税評価額を知りたいとき、いくつかの確認方法があります。最も手軽で正確な方法から、インターネットで概算を調べる方法まで、目的や状況に応じて使い分けることが可能です。

ここでは、代表的な5つの調べ方について、それぞれの特徴、必要なもの、注意点を詳しく解説します。

| 調べ方 | 確認できる情報 | 正確性 | 手軽さ | 手数料 | 主な利用シーン |

|---|---|---|---|---|---|

| ① 納税通知書 | 所有不動産の正確な評価額 | ◎ | ◎ | 無料 | 毎年の税額確認、手元にある場合 |

| ② 固定資産評価証明書 | 特定不動産の正確な評価額(証明書) | ◎ | 〇 | 有料(自治体による) | 不動産登記、融資、法的手続き |

| ③ 固定資産課税台帳(名寄帳) | 同一所有者の不動産一覧と評価額 | ◎ | 〇 | 有料(自治体による) | 資産全体の把握、相続時の財産調査 |

| ④ 全国地価マップ | 土地の評価額の概算 | △ | ◎ | 無料 | 売買の参考、おおよその相場観の把握 |

| ⑤ 固定資産税路線価 | 土地の評価額の概算 | △ | ◎ | 無料 | 土地評価の基礎となる路線価の確認 |

① 納税通知書で確認する

最も手軽で基本的な確認方法が、毎年送られてくる「固定資産税・都市計画税 納税通知書」を見ることです。不動産の所有者であれば、この通知書でご自身の資産の評価額を正確に把握できます。

納税通知書が届く時期

納税通知書は、その年の1月1日時点の不動産所有者に対して、物件が所在する市町村(東京23区は都税事務所)から送付されます。

送付される時期は自治体によって異なりますが、多くの場合、毎年4月上旬から6月上旬頃です。納付期限も自治体ごとに定められており、通常は年4回に分けて支払うか、一括で支払うかを選択できます。

新年度が始まってしばらくするとポストに届く、比較的厚みのある封筒がそれにあたります。

納税通知書で確認すべき項目

納税通知書には、税額だけでなく、その計算根拠となる情報が詳しく記載されています。評価額を確認するには、納税通知書に同封されている「課税明細書」という書類に注目します。

自治体によって書式は多少異なりますが、課税明細書には通常、以下のような項目が土地・家屋ごとに記載されています。

- 所在・地番・家屋番号: 不動産を特定する情報

- 地目・種類: 土地の種類(宅地、畑など)や建物の種類(居宅、店舗など)

- 地積・床面積: 土地や建物の広さ

- 価格(または評価額): この欄に記載されている金額が「固定資産税評価額」です。

- 課税標準額: 税金を計算する直接の基礎となる金額。特例措置(住宅用地の特例など)が適用される場合、評価額よりも低い金額になります。

- 税相当額: 計算された税金の額

最も重要なのは、「価格」または「評価額」と記載された欄の金額を確認することです。これが、その年度の固定資産税評価額となります。隣に記載されている「課税標準額」は、税金の軽減措置が適用された後の金額であるため、純粋な評価額とは異なる場合がある点に注意しましょう。

納税通知書と課税明細書は、評価額を手間なく無料で確認できる第一級の資料です。毎年必ず内容を確認し、大切に保管しておくことをお勧めします。

② 固定資産評価証明書を取得する

「納税通知書を紛失してしまった」「不動産登記や融資手続きで、評価額を証明する公的な書類が必要になった」という場合には、「固定資産評価証明書」を取得します。

これは、特定の不動産の固定資産税評価額を、自治体が公的に証明する書類です。納税通知書に記載されている評価額と同じ情報ですが、法的な証明力を持つ点が大きな違いです。

取得できる場所

固定資産評価証明書は、評価証明書が必要な不動産の所在地を管轄する市町村役場の税務課や市民税課、または支所などで取得できます。東京23区内の不動産の場合は、管轄の都税事務所が窓口となります。

郵送での申請を受け付けている自治体も多いので、遠隔地にお住まいの場合でも取得可能です。詳細は各自治体のウェブサイトで確認してください。

取得に必要なもの(書類・手数料)

申請に必要なものは、自治体によって若干異なりますが、一般的には以下の通りです。

| 必要なもの | 詳細 |

|---|---|

| 申請書 | 役所の窓口に備え付けられているか、自治体のウェブサイトからダウンロードできます。 |

| 本人確認書類 | 運転免許証、マイナンバーカード、パスポート、健康保険証など。 |

| 手数料 | 自治体によりますが、1通あたり200円~400円程度が一般的です。不動産の筆数によって加算される場合もあります。 |

| 印鑑 | 認印で構いません。不要な場合もあります。 |

郵送で申請する場合は、上記に加えて手数料分の定額小為替(郵便局で購入)と、切手を貼った返信用封筒が必要になります。

本人以外でも取得できるか

固定資産評価証明書は、個人の資産に関する重要な情報を含むため、原則として誰でも取得できるわけではありません。しかし、正当な理由があれば、所有者本人以外でも取得が可能です。

- 所有者本人: 上記の必要書類で取得できます。

- 同居の親族: 自治体によっては、所有者本人と同一世帯の親族であれば、委任状なしで取得できる場合があります。

- 代理人: 所有者本人が作成した委任状があれば、代理人でも取得できます。委任状には、所有者本人の署名・捺印が必要です。

- 相続人: 被相続人(亡くなった所有者)との相続関係を証明する書類(戸籍謄本など)と、申請者自身の本人確認書類があれば取得できます。

- 借地人・借家人: 賃貸借契約書など、対価を支払って土地や建物を借りていることを証明できる書類があれば、その借りている土地・家屋の証明書に限り取得できます。(地方税法第382条の2)

- 訴えを提起する者: 民事訴訟などを起こすために評価額を知る必要がある場合、訴状の写しなどを提出することで取得できる場合があります。

固定資産評価証明書は、納税通知書がない場合に評価額を確認する確実な方法であり、特に対外的な証明が必要な場面で不可欠な書類です。

③ 固定資産課税台帳(名寄帳)を閲覧する

「自分が所有している不動産をすべて一覧で確認したい」という場合に便利なのが、「固定資産課税台帳」の閲覧です。

固定資産課税台帳は、市町村が固定資産税を課税するために作成している帳簿のことで、土地と家屋の情報が登録されています。この台帳を所有者ごとにまとめて一覧にしたものが、通称「名寄帳(なよせちょう)」と呼ばれます。

名寄帳の写しを取得すれば、その市町村内に所有している不動産(土地・家屋)の一覧と、それぞれの評価額、課税標準額などを一度に確認できます。特に、複数の不動産を所有している場合や、相続が発生して被相続人の全資産を把握する必要がある場合に非常に役立ちます。

閲覧できる場所

固定資産課税台帳(名寄帳)の閲覧や写しの交付は、対象の不動産が所在する市町村役場の税務関連部署(資産税課など)で行うことができます。東京23区の場合は、管轄の都税事務所です。

これは固定資産評価証明書を取得する窓口と基本的に同じです。

閲覧に必要なもの(書類・手数料)

手続きに必要なものも、固定資産評価証明書の取得時とほぼ同様です。

| 必要なもの | 詳細 |

|---|---|

| 申請書 | 窓口に備え付け、またはウェブサイトからダウンロード。 |

| 本人確認書類 | 運転免許証、マイナンバーカードなど。 |

| 手数料 | 閲覧自体は無料の自治体もありますが、写しの交付は有料(1通300円程度)なのが一般的です。 |

| 印鑑 | 認印。不要な場合もあります。 |

本人以外(代理人、相続人など)が申請する場合の条件も、固定資産評価証明書と同様に、委任状や相続関係を証明する書類が必要となります。

名寄帳は、個別の不動産の評価額を知るだけでなく、自身の資産ポートフォリオを棚卸しする絶好の機会にもなります。忘れていた小さな土地が見つかる、といったケースも稀にあります。資産管理の観点からも、一度取得してみる価値のある書類です。

④ 全国地価マップで概算を調べる

ここまでの3つの方法は、役所での手続きが必要な、正確な評価額を知るためのものでした。一方、「正式な書類は不要だが、おおよその評価額を今すぐ知りたい」「購入を検討しているエリアの相場観を知りたい」といった場合には、インターネット上で手軽に調べられる方法が便利です。

その代表格が、「全国地価マップ」です。

全国地価マップとは

全国地価マップは、一般財団法人 資産評価システム研究センターが提供している、無料のウェブサイトです。日本全国の地価情報を地図上で視覚的に確認することができます。

このサイトでは、固定資産税評価額の計算の基礎となる「固定資産税路線価」のほか、「相続税路線価」「地価公示価格」「都道府県地価調査価格」といった公的な土地価格データをまとめて閲覧できます。

参照:一般財団法人 資産評価システム研究センター 全国地価マップ

調べられることと注意点

全国地価マップを使えば、自宅のPCやスマートフォンから、いつでも手軽に土地の評価額の目安を算出できます。

【調べられること】

- ウェブサイトにアクセスし、住所や地図から調べたい場所を表示します。

- 画面上のメニューで「固定資産税路線価等」を選択します。

- 地図上に路線価が設定されている道路が表示され、道路に沿って「150,000」といった数字が書かれています。これが1平方メートルあたりの固定資産税路線価(円)です。

- この路線価に、調べたい土地のおおよその面積(平方メートル)を掛けることで、土地の固定資産税評価額の概算値を求めることができます。

土地の評価額(概算) = 固定資産税路線価 × 土地の面積

【注意点】

全国地価マップは非常に便利なツールですが、あくまで概算値を把握するためのものであり、いくつかの重要な注意点があります。

- 建物の評価額はわからない: この方法でわかるのは、あくまで土地の評価額の目安のみです。建物の評価額は、個別の構造や資材によって決まるため、このマップでは一切わかりません。

- 個別の土地の形状は反映されない: 路線価は「標準的な形状の土地」を前提とした価格です。実際の土地は、奥行が極端に長い、形が不整形である、角地であるなど、様々な個別要因を持っています。これらの要因による補正(奥行価格補正など)は考慮されていないため、実際の評価額とは必ず誤差が生じます。

- 路線価が設定されていない地域がある: 市街地から離れた地域では、路線価が設定されていない場合があります。その場合は、この方法で調べることはできません。

全国地価マップは、不動産売買の初期段階でのおおよその価格交渉の参考にしたり、周辺地域の地価水準を比較したりする際には非常に有効です。しかし、最終的な税金の計算や法的手続きには使えないことを、くれぐれも忘れないでください。

⑤ 固定資産税路線価で概算を調べる

この方法は、④の全国地価マップを利用する方法と本質的には同じですが、「固定資産税路線価」そのものに焦点を当てた調べ方です。全国地価マップ以外にも、路線価を公開している主体があるため、別の選択肢として紹介します。

固定資産税路線価とは

改めて定義すると、固定資産税路線価とは、市街地などにおいて道路に付けられた価格のことであり、その道路に接する標準的な宅地の1平方メートルあたりの価格を指します。

この路線価は、3年に1度の評価替えの際に、地価公示価格等の7割を目安として市町村(東京23区は都)によって設定されます。つまり、土地の固定資産税評価額を算出するための「ものさし」となる非常に重要な値です。

調べられることと注意点

固定資産税路線価は、前述の「全国地価マップ」で調べるのが最も簡単で網羅的です。しかし、それ以外にも各市町村のウェブサイトで公開されている場合があります。

「〇〇市 固定資産税路線価」といったキーワードで検索すると、市が作成した路線価図のPDFファイルなどが見つかることがあります。ただし、すべての自治体がウェブ上で公開しているわけではなく、情報の見やすさもサイトによって異なります。

【調べられること】

全国地価マップと同様に、調べたい土地が面している道路の路線価を確認し、それに土地の面積を掛けることで、土地の評価額の概算を算出できます。

【注意点】

注意点も全国地価マップの場合と全く同じです。

- 算出できるのは土地の評価額の概算のみであること。

- 個別の土地の条件は反映されないため、正確な評価額とは異なること。

- 建物の評価額は計算できないこと。

相続税の申告で使われる「相続税路線価」(国税庁が公表)と、「固定資産税路線価」(市町村が公表)は、名前は似ていますが全くの別物です。公表元、価格水準、利用目的が異なりますので、混同しないように注意が必要です。この違いについては、次の章で詳しく解説します。

固定資産税評価額と他の不動産価格との違い

不動産の価値を示す指標には、「固定資産税評価額」の他にもいくつかの種類が存在します。これらはそれぞれ異なる目的で算定されており、価格水準も異なります。これらの違いを理解していないと、不動産取引や税金の計算で誤った判断をしてしまう可能性があります。

ここでは、代表的な3つの不動産価格「実勢価格」「公示価格」「路線価(相続税路線価)」と固定資産税評価額との違いを明確にします。

| 価格の種類 | 算定・公表主体 | 目的・用途 | 価格水準の目安 | 公表時期 |

|---|---|---|---|---|

| 固定資産税評価額 | 市町村(東京23区は都) | 固定資産税、登録免許税、不動産取得税などの算定 | 公示価格の70% | 3年に1度(基準年度の4月頃) |

| 実勢価格(時価) | (市場の需要と供給) | 実際の不動産売買 | 固定資産税評価額の1.1~1.5倍程度(変動あり) | 取引の都度 |

| 公示価格(地価公示) | 国土交通省 | 公共事業用地の取得、不動産鑑定の基準 | 基準(100%) | 毎年1月1日時点の価格を3月下旬に公表 |

| 路線価(相続税路線価) | 国税庁 | 相続税、贈与税の算定 | 公示価格の80% | 毎年1月1日時点の価格を7月上旬に公表 |

実勢価格(時価・売却価格)との違い

実勢価格とは、実際に市場で売買が成立する価格、いわゆる「時価」のことです。これは行政が定める公的な価格ではなく、買主と売主の間の合意によって決まる、需要と供給のバランスを反映した価格です。

【目的と決定要因】

- 目的: 不動産売買取引そのもの。

- 決定要因: 実勢価格は、景気動向、金利、周辺地域の開発計画、交通の利便性、近隣の取引事例、さらには売主の「早く売りたい」といった個人的な事情や、買主の「どうしてもこの物件が欲しい」という希望など、非常に多くの流動的な要因によって決まります。そのため、同じような物件でも取引のタイミングによって価格は大きく変動します。

【価格水準】

公的な価格と異なり明確な基準はありませんが、一般的に実勢価格は、固定資産税評価額よりも高くなる傾向があります。大まかな目安として、固定資産税評価額を0.7で割り戻し、さらに1.1~1.2倍したものが実勢価格に近いと言われることもありますが、これはあくまで簡易的な計算方法です。

逆算すると、実勢価格は固定資産税評価額の1.1倍から1.5倍程度になることが多いですが、人気のエリアや特殊な物件では、その差が2倍以上になることも珍しくありません。

【関係性のまとめ】

- 固定資産税評価額: 税金計算のための、安定的・画一的な評価額。

- 実勢価格: マーケットの状況をリアルタイムに反映した、変動する取引価格。

不動産を売却する際に、固定資産税評価額をそのまま売却価格に設定してしまうと、市場価格よりも大幅に安く手放してしまうリスクがあります。売却を検討する際は、固定資産税評価額はあくまで参考程度に留め、不動産仲介会社に査定を依頼するなどして、適正な実勢価格を把握することが不可欠です。

公示価格との違い

公示価格(地価公示価格)とは、国土交通省の土地鑑定委員会が、全国の都市計画区域内外に設定した「標準地」について、毎年1月1日時点における正常な価格を判定し、公表するものです。

これは、個別の不動産売買の指標となるだけでなく、公共事業用地の取得価格を算定する際の基準や、不動産鑑定士が土地を鑑定評価する際の規準となる、日本の地価の最も基本的な指標とされています。

【目的と算定方法】

- 目的: 一般の土地取引の指標、公共事業用地の取得価格の基準、不動産鑑定の規準。

- 算定方法: 全国の標準地(令和6年地価公示では26,000地点)ごとに、更地としての最も自由な使用を前提とした1平方メートルあたりの価格を、2人以上の不動産鑑定士が鑑定評価し、その結果を調整して決定されます。

参照:国土交通省 土地総合情報ライブラリー 地価公示

【価格水準】

公示価格は、さまざまな土地価格の「基準」となるものです。固定資産税評価額は、この公示価格の70%の水準になるように評価されています。

固定資産税評価額 ≒ 公示価格 × 70%

なぜ70%かというと、固定資産税は毎年継続して課税されるため、地価の変動に過度に影響されず、納税者の負担を安定させるという政策的な配慮があるためです。公示価格そのものを課税基準にしてしまうと、地価の急騰が直接税負担の急増に繋がりかねないため、一定のバッファーを持たせているのです。

【関係性のまとめ】

- 公示価格: 全ての土地価格の「ものさし」となる公的な基準価格。

- 固定資産税評価額: 公示価格を基準(70%)として、安定的な課税のために調整された評価額。

公示価格はあくまで「標準地」の価格であり、個別の土地の評価額ではありません。しかし、ご自身の土地の近くにある標準地の公示価格を知ることで、その地域の地価水準を把握し、固定資産税評価額や実勢価格の妥当性を大まかに判断する材料にできます。

路線価(相続税路線価)との違い

「路線価」という言葉には、実は2つの種類があります。これまで説明してきた「固定資産税路線価」(市町村が設定)と、ここで解説する「相続税路線価」(国税庁が設定)です。単に「路線価」という場合、一般的には後者の「相続税路線価」を指すことが多いので注意が必要です。

相続税路線価とは、相続税や贈与税を計算する際に、土地の価額を評価するために用いられる価格です。

【目的と公表主体】

- 目的: 相続税・贈与税の課税標準の計算。

- 公表主体: 国税庁が毎年7月上旬に、その年の1月1日時点の価格を公表します。全国の主要な道路に面する土地の1平方メートルあたりの価格が示されます。

【価格水準】

相続税路線価は、公示価格の80%程度の水準になるように評価されています。

相続税路線価 ≒ 公示価格 × 80%

これにより、各価格指標の価格水準は、おおむね以下のようになります。

公示価格(100%) > 相続税路線価(80%) > 固定資産税評価額(70%)

つまり、同じ土地であっても、相続税を計算する際の評価額(相続税路線価ベース)は、固定資産税を計算する際の評価額(固定資産税評価額)よりも高くなるのが一般的です。

【関係性のまとめ】

- 固定資産税路線価: 固定資産税などを計算するための路線価(公示価格の70%水準)。

- 相続税路線価: 相続税・贈与税を計算するための路線価(公示価格の80%水準)。

この2つは、算定主体、価格水準、利用目的が明確に異なる、全く別の指標です。全国地価マップでは両方の路線価を切り替えて表示できるため、比較してみるとその違いがよくわかります。税金の計算をする際には、どの税金の話をしているのかを意識し、適切な方の価格を用いることが極めて重要です。

固定資産税評価額が必要になる主なタイミング

固定資産税評価額は、単に固定資産税の納税通知書に記載されているだけの数字ではありません。不動産にまつわる様々なライフイベントや法的手続きにおいて、計算の基礎となる重要な役割を担っています。

ここでは、固定資産税評価額が具体的にどのような場面で必要になるのか、主な5つのタイミングを解説します。

固定資産税・都市計画税の税額を確認する時

これは最も基本的で直接的な用途です。毎年支払う固定資産税と、市街化区域内に不動産を所有している場合に課される都市計画税は、固定資産税評価額を基に計算されます。

【計算方法】

基本的な計算式は以下の通りです。

- 固定資産税額 = 課税標準額 × 1.4%(標準税率)

- 都市計画税額 = 課税標準額 × 0.3%(制限税率)

ここで注意が必要なのは、計算の直接の基礎となるのが「固定資産税評価額」そのものではなく、「課税標準額」である点です。

課税標準額は、多くの場合、評価額よりも低く設定されます。特に、人が住むための家が建っている土地(住宅用地)には、大幅な軽減措置が適用されます。

- 小規模住宅用地(200㎡以下の部分): 評価額 × 1/6

- 一般住宅用地(200㎡超の部分): 評価額 × 1/3

例えば、評価額が3,000万円の土地(180㎡)に家が建っている場合、課税標準額は「3,000万円 × 1/6 = 500万円」まで引き下げられます。この500万円に対して税率が掛けられるため、税負担が大きく軽減されるのです。

納税通知書の課税明細書を見れば、ご自身の不動産の「評価額」と、軽減措置が適用された後の「課税標準額」の両方が記載されています。評価額を見て、自分の税金がどのように計算されているかを確認することは、資産管理の基本と言えるでしょう。

不動産を売買する時

不動産を売買する際、固定資産税評価額は売主・買主双方にとって重要な参考情報となります。

【売主の視点】

売主にとって、固定資産税評価額は売却価格を設定する上での一つの目安になります。前述の通り、実勢価格は評価額よりも高くなるのが一般的です。評価額を基に、「おおよそこのくらいの価格帯で売れるのではないか」という当たりをつけることができます。ただし、これはあくまで参考であり、最終的な売却価格は不動産会社の査定などを通じて慎重に決定する必要があります。

【買主の視点】

買主にとって、固定資産税評価額は購入後のランニングコストを把握するために不可欠な情報です。不動産を購入すれば、翌年から固定資産税・都市計画税を支払い続けることになります。評価額がわかれば、年間の税負担がどのくらいになるかを事前にシミュレーションできます。

物件を内覧する際などに、不動産仲介会社の担当者に固定資産税評価額を尋ねるか、納税通知書の写しを見せてもらうのが一般的です。これにより、住宅ローンの返済計画に加えて、税金の負担も考慮した上で、無理のない資金計画を立てることができます。

相続税・贈与税を計算する時

人が亡くなって財産を相続する際の「相続税」や、個人から財産をもらう際の「贈与税」を計算する上でも、固定資産税評価額が関わってきます。

土地の相続税評価は、原則として国税庁が定める「相続税路線価」を用いて計算します。しかし、郊外や山林などで相続税路線価が設定されていない地域も少なくありません。

そのような地域にある土地の価額は、「倍率方式」という方法で評価します。これは、その土地の固定資産税評価額に、国税庁が地域ごとに定める一定の倍率を掛けて評価額を算出する方法です。

土地の相続税評価額(倍率方式) = 固定資産税評価額 × 倍率

この倍率は、国税庁のウェブサイトで公開されている「評価倍率表」で確認できます。

つまり、相続税路線価がない地域では、固定資産税評価額が相続税計算の出発点となるのです。また、建物の相続税評価額は、原則として固定資産税評価額と同一の金額で評価されます。

このように、相続や贈与の場面においても、固定資産税評価額は財産価値を算定するための重要な基礎データとなります。

不動産登記(登録免許税)を行う時

不動産を売買、相続、贈与などで取得した場合、その権利関係を公に示すために「所有権移転登記」を法務局に申請します。この登記手続きの際に、国に納める税金が「登録免許税」です。

この登録免許税の税額は、不動産の固定資産税評価額を基準(課税標準)として計算されます。

登録免許税額 = 固定資産税評価額 × 税率

税率は、登記の原因によって異なります。主な税率は以下の通りです(※軽減措置が適用される場合があります)。

| 登記の原因 | 税率 |

|---|---|

| 売買 | 2.0% (土地は令和8年3月31日まで1.5%) |

| 相続 | 0.4% |

| 贈与・財産分与 | 2.0% |

| 建物の新築(所有権保存登記) | 0.4% |

例えば、固定資産税評価額が2,000万円の中古住宅を売買で取得した場合、登録免許税は「2,000万円 × 2.0% = 40万円」となります(土地・建物の評価額の内訳や軽減税率を考慮しない場合)。

登記申請の際には、最新年度の固定資産評価証明書を法務局に提出する必要があります。このため、登記手続きを行う司法書士などから、評価証明書の取得を依頼されることが一般的です。

不動産取得税を計算する時

売買、贈与、新築、増築などによって不動産を取得した際に、一度だけ課される都道府県税が「不動産取得税」です。この税金の計算にも、固定資産税評価額が使われます。

不動産取得税額 = 固定資産税評価額 × 税率

税率は原則として4%ですが、現在は軽減措置により、土地および住宅については3%となっています(令和9年3月31日まで)。

【計算例】

固定資産税評価額が1,500万円の土地を取得した場合、不動産取得税は「1,500万円 × 3% = 45万円」となります。

さらに、不動産取得税には様々な軽減措置が設けられています。例えば、一定の要件を満たす新築住宅や中古住宅を取得した場合には、評価額から一定額(例:1,200万円)を控除できる特例があります。この特例を適用できるかどうかで、税負担は大きく変わります。

不動産取得税の納税通知書は、不動産を取得してから数ヶ月後(多くは半年~1年後)に都道府県税事務所から送られてきます。忘れた頃に届くため驚く方もいますが、その計算の基礎となっているのは、登記時点や新築時の固定資産税評価額なのです。

固定資産税評価額に関する注意点

固定資産税評価額は、不動産を所有・管理していく上で非常に重要な情報ですが、その取り扱いにはいくつかの注意点があります。これらを知らないと思わぬトラブルに繋がったり、必要な手続きがスムーズに進まなかったりする可能性があります。

ここでは、特に押さえておきたい3つの注意点を詳しく解説します。

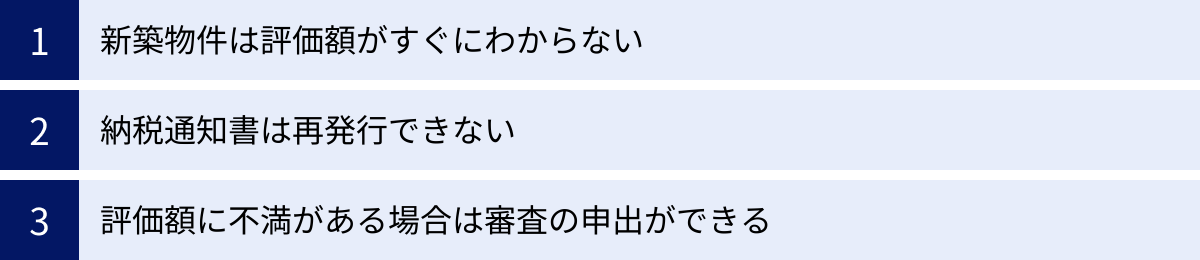

新築物件は評価額がすぐにわからない

夢のマイホームを新築した場合、多くの人が「これから毎年かかる固定資産税はいくらになるのだろう?」と気になるはずです。しかし、新築物件の固定資産税評価額は、建物が完成してすぐにわかるわけではありません。

【家屋調査を経て評価額が決定】

建物の固定資産税評価額は、前述の通り「再建築価格方式」で算出されます。そのためには、どのような資材がどれだけ使われているか、どのような設備が設置されているかを具体的に把握する必要があります。

そこで、建物が完成して登記が完了すると、後日、市町村(東京23区は都)の職員が「家屋調査」のために訪問します。この調査は、固定資産税評価額を算出するために不可欠なプロセスです。

調査では、職員が建物の内外を見て回り、間取り、各部屋の仕上げ材(壁、床、天井)、建具、キッチン、バス、トイレ、空調などの設備の状況を目で見て確認し、図面と照合します。所有者はこの調査に立ち会う必要があります。

この家屋調査が完了して、初めてその建物の固定資産税評価額が正式に決定されます。したがって、建物の引き渡しを受けた時点や、入居した時点では、まだ正確な評価額は確定していないのです。

【税額の目安を知るには】

正確な税額は最初の納税通知書が届くまでわかりませんが、ハウスメーカーや工務店、不動産会社に尋ねれば、過去の類似物件の事例から、おおよその評価額や税額の目安を教えてもらえることがほとんどです。住宅ローンの資金計画を立てる際には、この概算額を参考にすると良いでしょう。

新築後、最初の固定資産税が課税されるのは、家屋が完成した翌年度からです。例えば、令和6年中に建物が完成した場合、令和7年度から固定資産税の納税義務が発生します。

納税通知書は再発行できない

毎年4月~6月頃に送られてくる「固定資産税の納税通知書」。これには評価額が明記されており、手軽に確認できる便利な書類ですが、取り扱いには最大限の注意が必要です。なぜなら、納税通知書は原則として再発行ができないからです。

【紛失した場合のリスクと対処法】

納税通知書は、税金を納めるための納付書であると同時に、自治体が「あなたにこれだけの税金を課税しました」という事実を通知する公的な文書です。そのため、二重払いや混乱を防ぐ観点から、一度しか発行されません。

万が一、納税通知書を紛失してしまった場合、以下のような問題が生じます。

- 納付ができない: 納付書が手元にないため、金融機関やコンビニで支払いができません。

- 評価額がわからない: 手軽に評価額を確認する手段を失います。

このような事態に陥った場合の対処法は以下の通りです。

- 税金の納付について: すぐに物件所在地の市町村の税務担当部署に連絡してください。事情を説明すれば、納付書を再送付してもらえるか、別の納付方法を案内してもらえます。延滞すると延滞金が発生するため、気づいた時点ですぐに連絡することが重要です。

- 評価額の確認について: 納税通知書がなくても、本記事で紹介した他の方法で評価額を確認できます。

- 急ぎでなければ、翌年の納税通知書を待つ。

- 公的な証明書が必要な場合や、すぐに正確な額を知りたい場合は、「固定資産評価証明書」を取得する。

- 所有不動産全体を把握したい場合は、「名寄帳」の写しを取得する。

納税通知書は、その年度の評価額や税額がわかるだけでなく、確定申告で不動産所得を計算する際に経費(租税公課)の証明として使うこともあります。届いたら必ず内容を確認し、他の重要書類と一緒に大切に保管しておく習慣をつけましょう。

評価額に不満がある場合は審査の申出ができる

市町村が決定した固定資産税評価額ですが、その金額に納得がいかない場合もあるかもしれません。例えば、「隣の土地と状況は似ているのに、自分の土地の評価額だけが不当に高いのではないか」「家屋調査の結果が実態と違うのではないか」といった疑問を持つケースです。

このような場合、納税者は評価額が適正かどうか、再審査を求めることができます。この手続きを「審査の申出」といいます。

【申出先と期間】

審査の申出は、市町村長に対して行うのではなく、中立・公正な第三者機関である「固定資産評価審査委員会」に対して行います。この委員会は、法律や税務、不動産に関する学識経験者などで構成されています。

申出ができる期間は限られています。原則として、納税通知書を受け取った日の翌日から起算して3か月以内です。この期間を過ぎてしまうと、原則として審査の申出はできなくなります。

【審査の申出が認められるケース】

ただし、単に「税金が高いから安くしてほしい」といった主観的な理由では、審査の申出は認められません。申出が認められるのは、評価額の算定に法的な誤りや事実誤認がある場合に限られます。

具体的には、以下のような客観的な根拠を示す必要があります。

- 比較すべき他の不動産との不均衡: 近隣の類似した土地や家屋の評価額と比較して、明らかに自分の不動産の評価額が不均衡であることを示すデータ。

- 評価の基礎となった事実の誤り: 家屋調査での床面積の測定ミス、土地の地目の認定違いなど、評価の前提となる事実に誤りがあることの証明。

審査の申出を行うと、固定資産評価審査委員会が申出内容を調査・審理し、申出に理由があると認めれば評価額が修正されます。理由がないと判断された場合は、申出は棄却されます。

この手続きは専門性が高く、納税者自身で客観的な証拠を集めるのは簡単なことではありません。本気で審査を申し出る場合は、固定資産税に詳しい税理士や弁護士、不動産鑑定士などの専門家に相談することも検討しましょう。

この制度があることを知っておくだけでも、納税者としての権利を意識することに繋がります。まずは納税通知書の内容をよく確認し、疑問があれば市町村の担当課に問い合わせてみることが第一歩です。

まとめ

本記事では、固定資産税評価額の基本的な仕組みから、具体的な5つの調べ方、他の不動産価格との違い、評価額が必要になるタイミング、そして知っておくべき注意点まで、幅広く掘り下げて解説しました。

最後に、この記事の要点を改めて整理します。

- 固定資産税評価額とは: 固定資産税をはじめとする各種税金の計算基準となる公的な価格。公示価格の70%が目安で、3年に1度の「評価替え」で見直される。

- 土地と建物で評価方法が異なる: 土地は「路線価方式」、建物は「再建築価格方式」で評価される。

【固定資産税評価額の調べ方5選】

- 納税通知書で確認する: 最も手軽で正確。毎年4~6月頃に届く課税明細書の「価格」欄を確認。ただし再発行は不可。

- 固定資産評価証明書を取得する: 公的な証明が必要な場合に最適。役所や都税事務所で取得可能。

- 固定資産課税台帳(名寄帳)を閲覧する: 所有する不動産を一覧で確認したい場合に便利。相続時の財産調査にも役立つ。

- 全国地価マップで概算を調べる: インターネットで手軽に土地の評価額の「概算」を把握できる。建物の評価額は不明。

- 固定資産税路線価で概算を調べる: 土地評価の基礎となる路線価を調べ、面積を掛けて「概算」を算出する方法。

【他の不動産価格との違い】

- 実勢価格(時価): 実際に市場で取引される価格。評価額より高くなるのが一般的。

- 公示価格: 全ての土地価格の基準。評価額はこの70%水準。

- 相続税路線価: 相続税・贈与税の計算に使う価格。公示価格の80%水準。

【評価額が必要になる主なタイミング】

- 固定資産税・都市計画税の計算

- 不動産の売買(売却価格の参考、購入後の税負担の予測)

- 相続税・贈与税の計算(倍率方式の地域など)

- 不動産登記(登録免許税の計算)

- 不動産取得税の計算

【注意すべき3つのポイント】

- 新築物件はすぐに評価額がわからない: 家屋調査を経て決定される。

- 納税通知書は再発行できない: 紛失時は評価証明書などで代用する。

- 評価額に不満があれば審査の申出が可能: ただし、客観的な根拠が必要。

固定資産税評価額は、私たちの暮らしと資産に深く関わる、非常に重要な数字です。ご自身の不動産の評価額を正しく把握することは、適切な納税、有利な不動産取引、そして賢い資産管理の第一歩となります。

まずは手元にある納税通知書を改めて確認してみることから始めてはいかがでしょうか。そして、必要に応じて役所での手続きや専門家の活用も視野に入れながら、ご自身の資産価値への理解を深めていきましょう。